住宅ローン減税(住宅借入金等特別控除)が拡充へ

2020年11月20日

住宅ローン減税(住宅借入金等特別控除)の要件が緩和か

2021年度の税制改正で住宅ローン減税の拡充・緩和の可能性が出てきました。

今年度中にマイホームを購入しようとしている人には当てはまりませんが、マイホームが購入派が増える要因となるかもしれません。

税制改正に向け、政府・与党で議論を進め、今年12月にまとめる与党税制改正大綱に盛り込む方針とのことです。

・住宅ローン減税期間を10年から13年に延長の特例を(延長の3年は建物部分に限る)2022年末までの入居と2年延長

・住宅ローン減税の対象となる面積要件を50平米から40平米に引き下げ

住宅ローン減税延長・要件緩和の内容

延長(消費税増税対応)

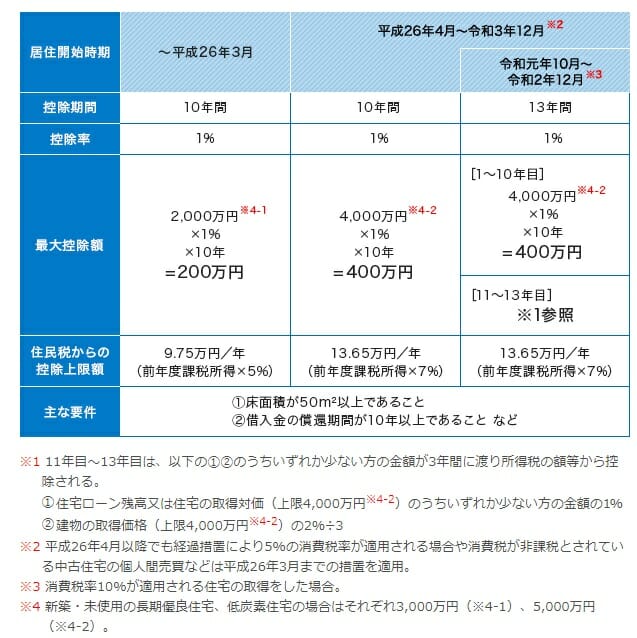

消費税増税に伴い、2019年10月から実施されている住宅ローン減税の期間延長される3年については消費税が課税されている建物部分についてのみ適用され、建物価格の2%分を3年にわたり還付される仕組みです。

単純な期間延長にすればシンプルなのでしょうが、ずいぶん複雑な仕組みとなっています。

現在の税制では2020年12月までに入居すればこの延長対象となりますが、今回の税制改正で2年延長し、2022年までの入居が対象となる見込みです。

要件緩和について

旧来の住宅ローン減税は50平米以上の住宅が対象でしたが、今回この要件を40平米以上とすることが議題にあがっています。

少子化で夫婦2名世帯などが増加していることに対応するものです。

そもそも住宅ローン減税とは?

住宅借入金等特別控除とは、住宅ローンを利用して、マイホームを新築したり、取得した場合などに受けられる特別控除です。

住宅ローンの年末残高の合計額等を基準に計算され、所得税、住民税から控除される制度となっています。

適用条件について

住宅を新築又は建築後使用されたことのない住宅を取得した場合で、住宅借入金等特別控除の適用を受けるには以下の要件をすべて満たす必要があります。

(1) 新築又は取得してから6か月以内に居住すること。かつ、適用を受ける年の12月31日時点まで住んでいること。

(2) その年の合計の所得額が3千万円以下であること。

(3) 住宅の床面積が50平方メートル以上、かつ、床面積の2分の1以上の部分が住むためのスペースであること

1 床面積は、登記簿に表示されている床面積で判断されます

2 マンションの階段や通路など共同で使用している部分については床面積に含まれません

3 店舗や事務所などと併用になっている住宅の場合、店舗や事務所などの部分も含めた建物全体の床面積によって判断されます

4 夫婦や親子などで共有する住宅の場合、床面積に共有持分を乗じて判断するのではなく、ほかの人の共有持分を含めた建物全体の床面積によって判断します。

難しい条件が書いていますが、基本的には住宅ローンを組めば50平米以上のマイホームであれば、適用を受けることのできる制度です。

手続きもれの無いようにしっかりと申告しましょう!

住宅ローン控除適用の2年目以降は会社員であればお勤め先の年末調整で申告することができますので、意外に簡単です。

住宅ローン減税でいくら還付される?

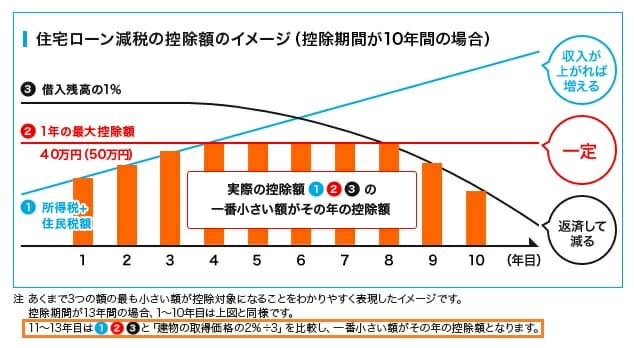

住宅ローン減税は年末の住宅ローン残高の1%を最大13年間にわたり、所得税と住民税から還付するする制度。

一般住宅の場合は毎年40万円まで(10年間で最大400万円)、長期優良住宅は毎年50万円まで(10年間で最大500万円)が還付されます。(中古住宅の場合には毎年20万円まで)

住宅ローン減税は納めた所得税や住民税から還付される制度であるため、どの程度、こうした税金を納めているかがいくら還付されるかに直結します。

所得税は累進課税(所得が増えると税率が上がる)であり、各種控除も多くあるため、高所得でない限り、住宅ローン控除の上限枠を利用しきるのは難しいのが実際です。年収ごとの住宅ローン控除の上限については、

● 年収100万円の住宅ローン審査基準

● 年収200万円の住宅ローン審査基準

● 年収300万円の住宅ローン審査基準

● 年収400万円の住宅ローン審査基準

● 年収500万円の住宅ローン審査基準

● 年収600万円の住宅ローン審査基準

● 年収700万円の住宅ローン審査基準

● 年収800万円の住宅ローン審査基準

の各ページで試算をしていますので一読ください。

マイホーム・住宅ローンに関する関連リンク集

おすすめ住宅ローン一覧

今月のおすすめ特集

- フラット35からフラット35への借り換えシミュレーション

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- 定期借地権 マンションで利用できる住宅ローンは?

- LGBTに対応した住宅ローンを一覧形式で紹介/広がる金融機関での対応

- 楽天銀行とARUHIのフラット35を徹底比較

- auじぶん銀行の住宅ローンでリフォーム・リノベーション資金は借り入れ可能?

- 三井住友銀行のSMBCリバースモーゲージとは?

- auじぶん銀行の住宅ローンの当初期間引下げ・全期間引下げプランの違いを解説

- auじぶん銀行の住宅ローンはARUHIで申し込める?

- auじぶん銀行の住宅ローンは転職直後でも利用できる?

- auじぶん銀行の住宅ローンに外構費用を組み込める??

- フリーランス(ITエンジニア)におすすめの住宅ローンとは?

2026.01.30

2026.01.29

2026.01.29

2026.01.28

2026.01.28

2026.01.27

2026.01.27

2026.01.27

2026.01.27

2026.01.26

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202