会社役員・経営者・社長の住宅ローン審査とは?

2025年1月30日

会社役員・経営者・社長の住宅ローン審査とは?

この特集ページでは、社長や代表取締役など、オーナーとして、または、役員として会社を経営をしている人の住宅ローン審査について解説しています。なお、一言で社長・役員と言っても東証プライムに上場しているような大企業の社長から、中小企業・同族企業を経営している社長までありますが、この記事は主に中小企業の経営者向けの内容です。

なお、国税庁が公表している令和4年度の日本の法人数は約292万社(申告法人数・普通法人)です。1人で2社以上を経営していることも多いでしょうし、正確ではありませんが、単純計算で日本には約250万人ぐらいの社長がいることになります。

目次

- 1 会社役員・経営者・社長におすすめの住宅ローン3選

- 2 今の時代には「社長専用の住宅ローン」はありません。つまり、「社長・役員・経営者も利用しやすくて、金利やサービス内容が優れている住宅ローンを探す」ことが、社長や会社経営をしている人の住宅ローン選びのポイントです。

- 3 会社役員・経営者・社長の住宅ローン審査のポイント

- 4 会社役員・経営者・社長にフラット35が選ばれる理由

- 5 利用者満足度ランキング上位の住宅ローンは?

- 6 会社役員・経営者・社長が住宅ローン審査に通りにくいのはなぜ?

- 7 会社役員・経営者の住宅ローン審査の必要書類について

- 8 役員・経営者の住宅ローン審査に会社の決算書は不要?必要?

- 9 会社役員・経営者・社長におすすめの住宅ローンとは?

- 10 社長・経営者・会社役員の住宅ローン審査の補足情報

- 11 まとめ

- 12 職業・働き方ごとの住宅ローンの解説

会社役員・経営者・社長におすすめの住宅ローン3選

今の時代には「社長専用の住宅ローン」はありません。つまり、「社長・役員・経営者も利用しやすくて、金利やサービス内容が優れている住宅ローンを探す」ことが、社長や会社経営をしている人の住宅ローン選びのポイントです。

社長や経営者の場合だと「法人の書類を大量に提出しろ」と言われることが多いので、基本的にサラリーマンが住宅ローンに申し込むよりもかなり手続きが面倒です。

審査基準(必要書類)・金利・諸費用・審査の通りやすさ・利便性などの様々な観点から総合的におすすめしたいのは、auじぶん銀行の住宅ローンとSBI新生銀行の住宅ローンとARUHIのフラット35です。

これらの住宅ローンは全く異なる商品性の住宅ローンで、おすすめする理由も違います。

まず、「auじぶん銀行」の住宅ローンをおすすめする理由は「①変動金利の低さ・②がんに対する保障・③入院保障※」の3点です。社長・経営者の方は「ビジネスで成功すること」に集中していますし、どうしても大企業で働く人と比べると福利厚生が充実していません。福利厚生の替わりとまではいいませんが、住宅ローンで病気やケガに対する備えをしっかりさせておくことは、社長や経営者の人にとって大切なポイントです。

次に、「SBI新生銀行」の住宅ローンをおすすめする理由は「変動金利タイプの金利の低さと、審査基準(審査提出書類の少なさ)」のバランスの良さです。後ほど紹介するフラット35は、審査基準の面、審査の通りやすさの面からおすすめですが、「固定金利タイプ」しか選べないという欠点があります。

一方でSBI新生銀行の場合、会社の決算書も2期分提出するだけで良いですし、「附属明細書(勘定科目内訳明細書)を含むすべてのページ」を提出する必要もありませんので、民間銀行の住宅ローンの中では会社経営者が利用しやすく設計されています。

しかも定期的に低金利キャンペーンを実施していますので、ぜひチェックしてみてください。

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。業界全体が金利引き上げ傾向ですが、ネット銀行の住宅ローンの引き上げペースは早く、「ネット銀行の住宅ローンの金利は低い」といはとても言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.660%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.590%~(キャンペーン適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

最後に、「ARUHI」をおすすめする理由は「相談しやすさ・審査基準・フラット35で最低水準の金利」の3つと提出する書類(会社の決算書の提出は原則不要)の少なさです。前述した通り、住宅ローンの審査においては決して有利な立場とは言えないため、審査が通りやすい住宅ローンを選択肢の1つに入れておくことも社長や経営者が住宅ローンを申し込む時の大切なポイントです。

他にもauじぶん銀行と同じぐらい保障が手厚いソニー銀行や、民間銀行の中でも審査に通りやすい傾向があるイオン銀行がおすすめです。これらの銀行は最新のオリコン顧客満足度ランキングでも上位にランクインしており、魅力の高さがうかがえます。

会社役員・経営者・社長の住宅ローン審査のポイント

中小企業の場合、会社での立場や収入は「社長>役員>従業員(正社員)」だと思いますが、住宅ローンの審査に関しては「従業員(正社員)>役員>社長」と判断されることが多くあります。例えば、社長や役員は通常の社員のように労働者として労働法で保護されることがありませんし、会社の業績が収入に直接的に影響することので、小さな会社だと従業員(正社員)よりも収入の安定性に欠けると判断されがちです。これは住宅ローンの審査上は不利になります。

また、会社が経営難に陥ると社長は経営責任を問われます。会社の借り入れを個人で保障していることもあるでしょうし、会社の業績が個人の収入や家計に大きく影響します。会社の役員になっている人も社長ほどではありませんが同じです。他にも、社長や役員のような会社経営者は「雇用保険」対象外で、従業員(正社員)と比べて収入を維持しにくい側面もあります。

また、一般の社員であれば経営陣が変わっても同じ条件で仕事を続けられることも多いでしょう。減給されることはあっても、社長や経営者のように業績不振で更迭されるリスクはあまりありません。

これらが中小企業の社長・経営者が普通の社員よりも住宅ローンが利用しにくいと言われている理由の1つです。特に中小企業や歴史の浅い企業の会社役員・経営者は厳しく審査されることを最初から意識して住宅ローンを選ぶ必要があります。

例えば、PayPay銀行の住宅ローンは「家族経営の会社の社長」の申込みを最初から受け付けていません。PayPay銀行のように家族経営の会社で働く人からの申込を受け付けていないことを明示されていなくても、どの銀行も審査で厳しめに見ていることを忘れないようにしましょう。

会社役員・経営者・社長にフラット35が選ばれる理由

社長や会社役員・経営者、特に中小企業を経営している人であれば、住宅ローン審査書類を確認しただけであれば、大半の人がフラット35を選びたくなると思います。自営業に近い小さな法人であればなおさらで、実際、筆者の周りの社長や会社役員はフラット35を利用している人が多くいます。

そもそも、民間銀行の住宅ローンは、そもそも中小企業の経営者の審査、特に中小企業の経営者に対する審査が厳しい傾向はあるのですが、提出書類も多く、例えば、3期分の決算書を勘定科目内訳書まで添付して提出する必要があります。フラット35の場合、決算書の提出は原則不要です。これを聞くだけでもフラット35にしようかなという気持ちになると思います。

決算書が不要のため赤字でも住宅ローン審査に影響しない

決算書の提出が物理的に不要なので、手間がかからないというメリットがありますが、決算書の提出が不要ということは、万が一会社が赤字でも住宅ローン審査に影響しないと考えることができます。

特に、2020年に発生した世界的なパンデミック「新型コロナウイルス感染症」の影響で、今もなお業績が芳しくないという企業も多いかと思いますが、経営する会社の決算書の提出が必要な民間銀行の住宅ローンと違って、特殊要因での赤字を含む会社の業績を気にしなくて済むのは大きなメリットです。

中小企業の経営者に人気

民間銀行の住宅ローンの場合、大量の書類を提出しても、理由を教えてもらえずあっさり審査に落とされてしまうほど厳しいものですが、フラット35の場合は、中小企業の経営者でも審査に比較的通りやすく、利用しやすいのが特徴です。そういった利用のしやすさは、フラット35が人気を集める大きな理由の一つです。

例えば、フラット35は個人事業主やパート・アルバイトでも利用することができるようになっています。これは、ビジネスとして提供している民間の銀行では実現しにくいことで、国が支援して、幅広い国民が優良な住宅を保有することを支援する目的があるフラット35だからこそ実現できていると言えます。

なお、基本的にはどの金融機関から申し込んでもフラット35そのものの審査基準は変わりませんが、書類の準備や住宅金融支援機構との交渉などの面では、最大手のARUHIから申し込むのがおすすめです。

このページの後半でもおすすめのフラット35を紹介していますが、同じフラット35を申し込むのであれば、少しでも条件のよい金融機関に申し込むようにしましょう。

利用者満足度ランキング上位の住宅ローンは?

「オリコン顧客満足度®」調査の住宅ローン版の最新結果が2024年8月に発表されました。

総合1位はソニー銀行の住宅ローンが獲得しました!2023年に1位を獲得していたソニー銀行が再び1位を獲得した形です。2位はauじぶん銀行の住宅ローンで、3位にイオン銀行、続いてSBI新生銀行と住信SBIネット銀行がランクインしています。

上位の銀行間の得点はかなりの僅差で、いずれも高い顧客満足度を得ていることがわかります。

会社役員・経営者・社長が住宅ローン審査に通りにくいのはなぜ?

日本の法人(会社)の数は30年以上減り続けている

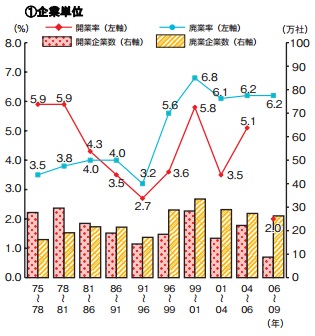

中小企業庁のまとめによると日本国内の企業の廃業率はこの20年ぐらい年6%程度で推移しています。一方で新しく誕生した会社は全体の5%程度です。

100個の会社があったとするとそのうち5社が誕生したばかりの会社で、6社は廃業しているわけです。

バブル崩壊後は「開業数」よりも「廃業数」が常に上回っている状況で、会社は作るよりも維持するほうが難しいということがわかります。廃業手続きせずに実質的に営業していない会社も多数ありますので、実態はこれ以上に廃業していると考えてく必要があります。

これからの日本の中小企業は深刻な人手不足と高齢化社会の影響を受けて更に厳しい経営環境になります。人口が減る≒会社(社長)も減る。もちろん、1つ1つの会社の経営状況が同じわけではありませんが、「日本の法人全体」を取り巻く環境は決して良いわけではありません。

社長や会社経営者が住宅ローンの審査に通りにくいのは、会社を安定的に継続することの難しさが反映されている側面があります。

会社役員には労災保険や雇用保険がなく即解任のリスクも

会社の役員になった人であれば認識しているはずですが、正社員・従業員の時に加入できていた「労災保険」「雇用保険」は会社役員になると入ることができなくなります。また、立場上、事業や商売の責任を取らされて即解任させられる可能性があります。

従業員として雇用保険に加入しながら働いている人は、その会社を離れた後に一定期間・一定割合の収入が雇用保険により守られますが、会社役員の場合はそのような保護を受けることができない、というわけです。

これは、東証一部などに上場する大企業の役員でも基本的な考え方は同じです。大企業の社長・役員でも業績が悪ければ株主に解任を求められる可能性があるためです。ただし、大企業の場合は退職金なども積みあがっていたりしますし、従業員として再雇用してもらえる可能性も高いので中小企業ほど厳しく審査されることはないでしょう。

社長(代表取締役)は個人保証の可能性もある

昔に比べると個人保証を求められる機会は減っていますが、会社が軌道に乗るまでは代表者による個人保証がないとお金を借りられないことが多くあります。また、資金繰りが厳しくなった時に会社に個人のお金を貸して一時しのぎすることもあるでしょう。

普通の従業員なら経営状態が悪い会社を捨てて、他社に転職することもできますが、社長や会社役員はそう簡単にはいきません。

企業として安定していない中小企業の会社役員・経営者を取り巻く環境が、数千万円単位のお金を融資する金融機関の立場からするとどうしてもリスクが高い融資先にみえるわけですね。

特に設立したばかりで金融機関からの借り入れも多い会社の会社役員や経営者がメガバンクや人気のネット銀行の住宅ローンを利用するのはかなり難しいでしょう。

会社役員・経営者の住宅ローン審査の必要書類について

会社員の住宅ローンの審査では、勤め先の会社は審査に影響しますが、その経営資料の提出を求められることはありませんが、社長や会社役員の場合、個人の収入と法人の業績を示す書類を用意する必要があります。

特に「法人」の書類の提出は面倒です。一般的には3期分の決算書、しかも勘定科目内訳書まで提出が必要です。中小企業の社長や役員であれば誰もが面倒に感じるでしょうし、提出したくないと思うはずです。

また、準備する書類の種類が数が多いので、会社役員や経営者は書類準備に時間がかかることを想定して、余裕をもって住宅ローン選びを行うように心がける必要があります。

個人で用意すべき必要書類

| 必要書類 | 備考 |

| 住民票 | 原本 |

| 印鑑証明書 | 原本 |

| 健康保険証 | コピー |

| 運転免許証 | 無い場合はパスポートなど |

| 源泉徴収票 | 直近2年分 |

| 住民税決定通知書 | 直近2年分 |

| 確定申告書 | ※給与所得以外がある場合 |

法人で用意すべき必要書類

一般的に以下の書類の提出を求められます。

| 必要書類 | 備考 |

| 法人の決算報告書 | 3期分(勘定科目内訳書を含む) |

| 法人税の納税証明書 | 3期分 |

| 法人税の事業税納税証明書 | 3期分 |

役員・経営者の住宅ローン審査に会社の決算書は不要?必要?

残念ながら、社長・代表者の場合、会社の決算書の提出が不要な住宅ローンはありません。しかも1期分だけでなく、3期分の提出を求められることが大半です。

住宅ローンを利用したいだけなのに、3期分の決算書、しかも勘定科目内訳書まで提出することに、大きな抵抗感を持つ経営者の人は多いと思います。

そのうえで「提出しても住宅ローンの審査に落ちる可能性がある」のでなおさらです。

実は、住宅金融支援機構が提供するフラット35の場合、決算書の提出は原則不要、とされています。フラット35は民間の住宅ローンよりも審査に通りやすいことも社長・経営者に人気を集める理由ですが、提出する必要がある会社資料の少なさも社長・経営者にフラット35が選ばれる理由です。

また、フラット35は代表権のない役員の場合、会社の決算書の提出が不要となっています。これも会社経営者の人にフラット35が選ばれる大きな理由です。

会社役員・経営者・社長におすすめの住宅ローンとは?

住宅ローン審査において金融機関は「安定かつ継続した収入が見込めるか?」を重視するため、経営者の裁量に収入が依存する会社役員・経営者・社長に対して厳しい視点で審査を行うのは、仕方がないことと言えます。

そして、一般企業である銀行がそのリスクを受け止めきれないのも仕方のない側面もあります。

従って、会社役員・経営者・社長におすすめしたいのは「フラット35」です。フラット35は営利目的の民間銀行の住宅ローンと違って、1期分の決算書を提出するだけですみますし、パート・アルバイトでも審査に通ると言われている程、利用しやすい審査基準が設けられています。これは国が所管する住宅金融支援機構が提供している住宅ローンだからこそ実現できていると言えます。

事業性ローンも民間銀行よりも日本政策金融公庫の方が良い条件で貸してくれることが多いのに似ている関係とも言えます。

現在、「社長専用住宅ローン」のような商品はありませんので、「社長・役員・経営者も利用しやすくて、金利やサービス内容が優れている住宅ローンを探す」ことが住宅ローン選びのポイントです。

「住宅ローンの審査には強くない」「大量の書類を提出しろと言われることが多い」など、想像以上に中小企業の経営者が住宅ローンを借りるのは難しく面倒なのですが、審査の通りやすさ(必要書類)・金利・諸費用・審査・利便性などの様々な観点から観点でおすすめとしてあげておきたいのはauじぶん銀行の住宅ローンとARUHIのフラット35です。

この2つの住宅ローンは全く似ていません。むしろ真逆とも言える住宅ローンで、auじぶん銀行の住宅ローンをおすすめする理由は「変動金利の低さ・がんに対する保障・入院保障※」の3点、ARUHIをおすすめする理由は「相談のしやすさ・審査基準・フラット35で最低水準の金利」の3つと提出する書類(会社の決算書の提出は原則不要)の少なさです。この2つの住宅ローンは間違いなく選択肢に加えておくべき(少なくとも商品性を理解しておくべき)住宅ローンだと思います。

フラット35最大手のARUHIのメリット・特徴は?

ARUHIは何年も連続でフラット35の取り扱い実績で1位を獲得し続けている、住宅ローン専門の金融機関です。ARUHIは、国内最大のモーゲージバンクとして、全国にある店舗網と豊富な融資実績と商品ラインナップ(独自商品)が特徴。審査面でのサポートも非常に充実しています。

不慣れな住宅ローンの契約手続きや選び方をプロのスタッフがサポートしてくれるのは最大の強みです。

アルヒダイレクトはこちら:https://www.aruhi-corp.co.jp/service/direct/pre.html

社長・経営者・会社役員の住宅ローン審査の補足情報

会社役員・経営者・社長の立場はばれる?

たまに、「会社役員であることを隠して住宅ローンを申し込もう」と考える人がいますが、会社謄本(登記事項証明書)には、その会社の取締役の名前や住所が明記されていますので、意図的に経営者・役員であることを隠しても金融機関には簡単にばれてしまいます。

仮に申し込み時点でバレなかったとしても、後日判明して虚偽の申告をしていたと判断されるた場合、金融機関から住宅ローンの一括返済を求められるリスクもあります。

経営者の息子だと住宅ローンを審査に通りにくい?

また、親が社長・経営者の息子が社員や役員として働いている場合、住宅ローン審査に不利と言われていますが、これは本当でしょうか。

親が経営者である場合、同族経営企業という判断がされ、金融機関は住宅ローン審査に慎重になるようです。親が社長をしている会社に息子さんが属しているということは、いずれその会社を継ぐ=経営者という立場になる可能性が高いので、この判断は致し方ありません。

こうした場合には会社の決算書の提出が求められることが多いようです。

雇われ社長・役員の住宅ローン審査について

中小企業で実際の経営参加権を有していないのに、取締役の肩書きを有する場合があると思います。こうした場合でも住宅ローン審査を行う金融機関では取締役として扱い審査を行うため、従業員(正社員)よりも慎重な判断が行われてしまいます。

役員は善管注意義務、忠実義務、競業避止義務などの各種義務、会社に対する損害賠償責任があり、肩書きだけであっても、雇われ役員を引き受けていること自体が極めて危険なことと言えます。

また、中小企業の場合には金融機関からの融資を受ける際に代表取締役(社長)の個人保証をつけることが前提となることも認識しておきたいと思います。

赤字の会社の会社役員・経営者・社長は住宅ローンを借りれるのか?

会社が赤字の場合、その赤字が単年なのか、数年続いているのか、また累損が発生しているのか・・・などの「赤字の状況」により、住宅ローン審査結果は違ってくるかと思います。

前項に記載した、「会社経営者・社長の役員報酬を含んでの赤字なのか?」は極めて重要な判断材料となるでしょう。

また、節税のために、逓増定期保険、生命保険、オペレーティングリースなどさまざまな節税商品が世の中には出回っていますが、こうした商品の多くは何かしらの形で損金処理をし、利益を繰り延べするもので、利益が簿外に流れることになりますが、こうした御社の節税状況を住宅ローン審査を行う金融機関が理解・加味するのはあまり期待しないほうがよいでしょう。

経営者・会社役員は社宅かマイホーム購入のどっちがオトク?

ご自身がオーナーの会社を経営している場合、会社として社宅用意して住んでいるケースもあると思います。自由度が高い経営者の場合、社宅にするのか、個人でマイホームを買ってしまうのかを悩むこと思います。ここで、社宅とマイホーム購入のメリット・デメリットを簡単に整理しておきました

| 社宅 | マイホーム購入 | |

| メリット | 家賃の70%程度を会社の損金とできる |

個人の資産としてマイホームの取得ができる 団体信用生命保険で生命保険と同じような備えができる |

| デメリット | 会社で継続的に家賃支払いが継続する |

会社から個人に対して支払われる報酬(所得税や住民税を差し引いた後の所得)から住宅ローン返済する必要がある ローンや建物には会社とは関係ないので損金処理ができない |

まとめ

今回は、会社役員や経営者、社長のための住宅ローンについて詳しく解説しました。記事で紹介した「auじぶん銀行の住宅ローン」「SBI新生銀行の住宅ローン」「ARUHIのフラット35」は、経営者でも利用しやすいプランとなっているので、各金融機関の公式サイトなどを確認し、ぜひ一度申し込みを検討してみてください。

職業・働き方ごとの住宅ローンの解説

以下は職業や働き方ごとにおすすめの住宅ローンや注意したい住宅ローン審査のポイントを解説した記事です。合わせて参考にしてください。

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンはなぜ安い?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはつなぎ融資に対応している?

- auじぶん銀行の住宅ローン<保証付金利プラン>とは?

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

2025.07.04

2025.07.04

2025.07.04

2025.07.04

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202