年収1,000万円台の住宅ローン審査対策とは?平均的な借入額は?住宅ローン控除でいくら還付される?

2024年5月30日

年収1,000万円の住宅ローン審査対策とは?平均的な借入額は?住宅ローン控除でいくら還付される?

国税庁が公表している「民間給与実態統計調査」によると、年収1,000万円を超えている人は100人に4人程度です。

特に住宅ローンの借り入れを考え始める30歳前後の若さで、年収1,000万円以上を稼ぎ続けることができる人はかなり限られています。例えば、医者・パイロット・商社・大手金融機関・弁護士などがあげられます。

起業したり自分で商売を始めて成功した場合、案外簡単にクリアできる可能性がありますが、難しいのはその収入を長続きさせることです。継続的に高収入を維持するのが難しい自営業、会社経営者は住宅ローンの審査では厳しく見られがちです。

年収1,000万円を超えると1つの目標を達成したような気持ちになりますが、その年収を維持し続けることこそが難しい、ということです。

また、年収1000万円あれば、通常の住宅ローンであれば、まず利用できますが、”今の年収を過信しすぎず、謙虚な気持ちで少しでもオトクな住宅ローンを選ぶ努力を忘れないようにすること”が重要になってきます。

住宅ローンを貸し出す金融機関は、収入が高い人は貸し倒れのリスクが低く、理論上、住宅ローン金利を引き下げることも可能です。ただ、「年収1,000万円を超えているから金利を下げてくれるような都合の良い住宅ローン」はないので、最適な住宅ローンを選びぬく意識が重要です。

もちろん、高収入をいつまで維持できるかはご自身もわかりません。新型コロナウイルスによる打撃で大手企業でもボーナスカットや給与大幅削減が発生しています。年収がいつまで維持できるかは誰も正確に判断できません。今できること(信用力が高い時期により有利な住宅ローンを見つけて、無理のない返済計画を意識して利用すること)をしっかり行うように心がけましょう。

目次

年収1,000万円の住宅ローンの借入限度額は?

年収1,000万円を超えたからと言って急に住宅ローンの借入限度額が増えることはありません。

住宅ローンは、年間返済負担率と言われる「収入に対する返済の割合」で借入限度額が決まります。金融機関や住宅ローンの種類によって借入限度額が異なるように、細かいルールは金融機関毎に定められているので、複数の金融機関で借入限度額を確認しておくようにしましょう。

例えば、8,000万円の住宅ローンを35年返済で1%前後の金利の住宅ローンで借りた場合で考えてみましょう。年収1,000万円(額面)の毎月の手取り金額は「60万円前後」、で、住宅ローンの月々の返済額は「約20万円」です。60万円の収入のうち20万円が住宅ローン、つまり1/3が住宅ローンの返済に充てることになります。

住宅ローンの返済以外にも、保険料(火災・地震)、固定資産税、マンションの場合には修繕積立金・管理費、駐車場費などの住宅関連費用が発生するので、決して余裕がある感じはしませんね。

住宅ローンを8,000万円借りて買うようなマイホームの場合、住宅の面積も大きいので、このような関連費用も大きくなりがちで、手取収入の半分近くを住宅を維持するための費用として消えていくことになります。

高い物件は簡単に売れなかったりもしますので、長い目で借り入れ可能限度額と実際に余裕をもって返済できる借入額は別物という意識で、毎月の返済額を少なくできる住宅ローンを選ぶ心構えが必要です。

年収1,000万円の平均的な住宅ローンの借入額は?

続いて、実際に住宅ローンを借りている人たちが年収に対し、どの程度の住宅ローンを借りているかを確認しておきましょう。

先人に習うという意味で、「実際にどれぐらいの金額をみんなが借りているのか」という観点で確認しておくことは大切なことです。フラット35を提供している住宅金融支援機構が実際に住宅ローンを借りた人に対して実施しているアンケートでは、年収別の統計が確認できますので紹介していきます。

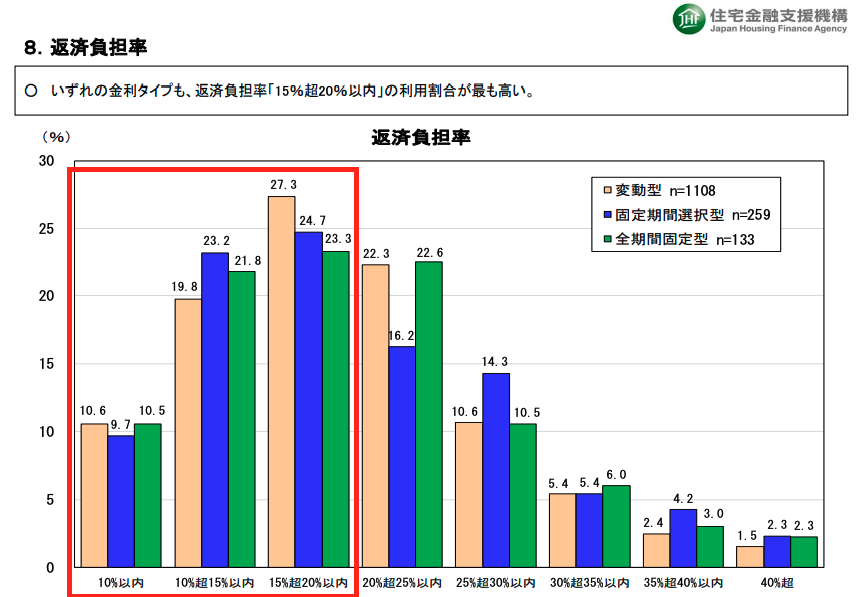

※引用 住宅金融支援機構「民間住宅ローン利用者の実態調査」より

この調査によると、全体の60%程度の方は返済負担率を20%以下で、全体の80%の方は返済負担率を25%以下としていることがわかりますので、ここでは年収1,000万円で返済負担率20%と25%を守って35年返済した場合の返済シミュレーション確認しておきたいと思います。

| 返済負担率 | 月々の返済額 | 借入額 |

| 20% | 約166,000円 | 約5,000万円 |

| 25% | 約200,000円 | 約6,200万円 |

返済負担率25%での借入額が6,200万円。つまり、全体の8割程度の人は6,200万円以内の借り入れにしているという結果になります。年収が増えていくにつれて借入できる返済負担率も上昇していくと言うのが一般的となっています。例えばフラット35では年収400万円未満だと返済負担率は30%以下、400万円以上だと35%まで借入可能になります。とはいえ上記の調査をみると年収1,000万円と言えども、返済負担率で30%を超えるのはやや借り過ぎといえそうですね。

4,000万円、5,000万円、6,000万円、7,000万円、8,000万円の借り入れは妥当?

前項を踏まえ、年収1,000万円の住宅ローンの借り入れが妥当妥当額を判定した表が以下です。参考にしてみてください。

| 住宅ローン借り入れ額 | 判定結果 | コメント |

| 4,000万円 | ◎ | 問題なく借り入れと返済ができると思われます |

| 5,000万円 | ◎ | 問題なく借り入れと返済ができると思われます |

| 6,000万円 | ◎ | 問題なく借り入れと返済ができると思われます |

| 7,000万円 | △ | 家計全体のコスト管理徹底が必要。年収減などにも要注意 |

| 8,000万円 | × | 住宅ローンの返済が困難になるリスクがある |

年収1,000万円で新築のマンションは買える?

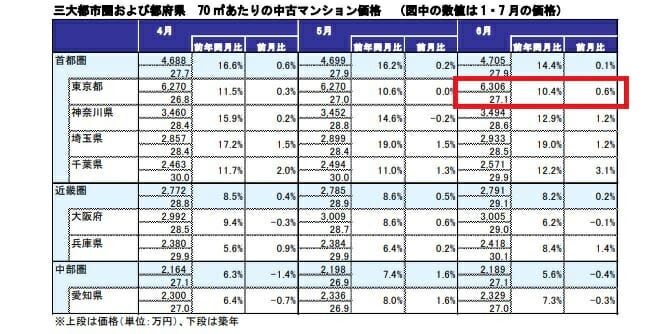

不動産価格の上昇で都市部を中心に一般的な世帯ではマイホームの購入が難しくなっています。東京カンテイの調査によると2022年6月の東京都の70平米換算の中古マンション価格の平均は6,306万円となっており、諸費用を考えれば7,000万円程度の予算が必要となります。まさに年収1,000万円の方の借入限度額とほど同じ金額感ですね。

現状の市況ですと、年収1,000万円で東京都内に70平米の新築マンションを購入するためには、1,000万円単位の頭金がないと厳しい状況と言えます。

世帯年収1,000万円の場合の住宅ローンの組み方は?

住宅ローンを組んだ際には長期間共働きの予定であったが、出産を期に共働きを止めたなど根本的な生活設計の変更が発する可能性が無いかご家庭内でしっかり話し合いが必要となるでしょう。高額な物件を購入した場合にはより注意が必要ですので、マイホーム購入という大きなイベントと同時にご夫婦間の役割分担も明確にしておく必要があります。

共働き世帯が利用したい住宅ローン

| 金融機関名 | タイプ | 特徴 |

| auじぶん銀行 | ペアローン・収入合算 | 日本初のネット完結型で契約書(金銭消費貸借契約書)への収入印紙が不要 |

| SBI新生銀行 | ペアローン・収入合算 | 育休など特定期間の住宅ローン返済額が減らせる「コントロール返済」サービスを取り扱い |

| ソニー銀行 | ペアローン | それぞれで年収400万円以上が必要。また、派遣社員は不可。電子契約に対応。事務手数料が44,000円(税込)から |

年収1,000万円台 40歳・45歳で気をつけたい住宅ローンの組み方は?

40歳・45歳で住宅ローンを組む際に気をつけたいのが2点。

定年退職後の住宅ローン返済について

40歳で35年返済の住宅ローンを組んだ場合、完済時年齢が75歳となり、定年退職から完済時まで年金や貯蓄から住宅ローンを返済する、もしくは退職金で一括繰上返済をするなどが必要となります。年収が上がるほど高額の住宅を購入することとなるため、月々の返済も高額となり、リタイア後の返済をどうするかはしっかり考えておきたいですね。

疾病保障の年齢制限

ネット銀行を中心に疾病保障を無償で付帯する住宅ローンが主流となっていますが、疾病保障には年齢制限があるので注意が必要です。例えば、疾病保障が充実しているauじぶん銀行ではがん100%保障団信、がん100%保障団信プレミアムを扱っていますが、満50歳までの加入が必要です。一度住宅ローンを組んだ後では疾病保障をプラスで付帯させられないですし、住み替え、借り換え時に50歳を超えていると疾病保障に加入できないケースが想定されます。

1億円以上借りれる住宅ローンが存在する

基本的に住宅ローンの借入限度額を1億円としている銀行が大半です。もちろん、個別に相談するとその枠を撤廃されることもありますが、以下で紹介する住宅ローンは基本的な利用条件として借入限度額を2億円までとしています。

年収1,500万円を超えてくると1億円以上の借入を検討することもあると思います。その際はこれらの金融機関の活用を検討すると良いでしょう。

年収別住宅ローンの審査基準

みんなの住宅ローンでは年収に合わせた住宅ローン審査の解説記事を用意しています。日本の平均年収に関する情報やおすすめの住宅ローンも紹介していますので合わせて参考にしてください。

マイホーム・住宅ローンに関する関連リンク集

おすすめ住宅ローン一覧

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

- auじぶん銀行と楽天銀行(金利選択型)の住宅ローンを比較!どちらがおすすめ?

- アルバイト・パートで働く人の住宅ローン対策。いくらまで借りれる?

- 住宅ローンと年収/借入可能額・早見表・目安は?

- 住宅ローンのつなぎ融資を活用して注文住宅を建てよう!/つなぎ融資を徹底解説

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

2025.07.01

2025.06.30

2025.06.27

2025.06.27

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202