年収400万円の住宅ローン審査基準/頭金なしでもOK?毎月の返済額は?

2024年5月30日

年収400万円の住宅ローン審査基準/頭金なしでもOK?毎月の返済額は?

この特集ページでは年収400万円台の人の為に、住宅ローン審査基準や審査対策やおすすめ住宅ローンを紹介しています。

目次

年収400万円は高収入?

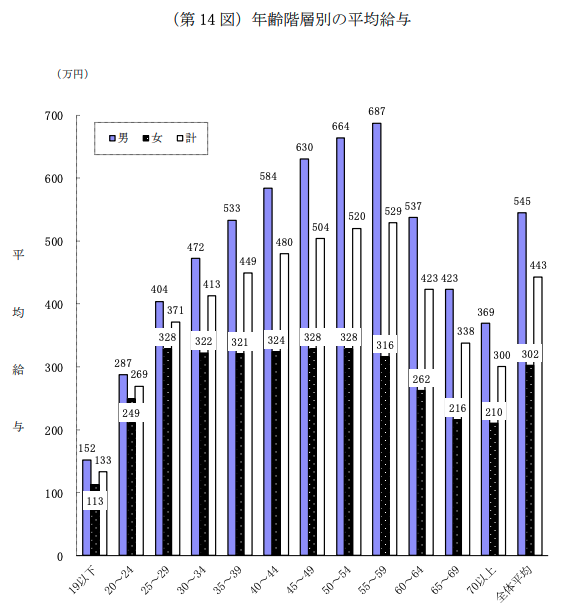

令和3年版(2021年版)の「民間給与実態統計調査」によると、日本人の平均年収は443万円となっています。以下は年代別・男女別の平均年収を示したグラフですが、例えば、男性の場合、25歳~29歳で平均年収が400万円を超えて50代後半をピークに減少に転じることがわかります。

443万円は日本人全体の平均年収で、30歳~39歳の男性の平均年収は年収450万円前後なので、住宅ローンを借りることが多い30代で年収450万円を超えている場合、平均より高い収入を得ていますし、年収400万円~450万円でもほぼ平均年収と考えて良いでしょう。

主な住宅ローンの年収基準は?

最初に主要な住宅ローンの審査基準を確認しておきましょう。以下は、大手銀行・ネット銀行の年収、勤続年数、年齢、雇用形態に関する基準を一覧にしたものです。

ソニー銀行や楽天銀行のように年収基準が400万円以上となっっている、ハードルが高い住宅ローンもあります。年収500万円以上を基準にしている住宅ローンもあるので、全ての住宅ローンが利用できるわけではありませんが、日本人の平均年収に近い水準ということもあり年収400万円以上の場合、ほとんどの住宅ローンの利用条件を満たしています。

| 年収 | 勤続年数 | 年齢 | 雇用形態 | |

|---|---|---|---|---|

(フラット35) (フラット35) | 100万円程度でも可能 | 基準なし | 70歳未満 | 個人事業主・契約社員・派遣社員・パート・アルバイトでもOK |

| 100万円以上 | 半年以上(個人事業主は3年以上) | 満20歳以上71歳未満 | 個人事業主もOK |

| 200万円以上 | 基準なし(個人事業主・法人代表は3年以上) | 満18歳以上満65歳未満 | 個人事業主、派遣社員、年金受給者でも可 |

| 200万円程度でも可能(明記無し) | 基準なし | 70歳未満 | 個人事業主・契約社員・派遣社員・パート・アルバイトでもOK |

| 300万円以上 | 2年以上 | 20歳以上65歳未満 | 個人事業主・契約社員もOK |

| 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳以下 | 基準なし |

| 200万円以上 | 1年以上(個人事業主・法人代表は3年以上) | 70歳満で、完済時年齢が満80歳未満 | 個人事業主もOK |

みずほネット借り換え住宅ローン | 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は2年以上) | 満20 歳以上71 歳未満 | 個人事業主・契約社員・派遣社員でも可 |

住宅ローン | 400万円以上 | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳未満 | 個人事業主もOK |

住宅ローンの借入限度額と毎月の返済額は?

次に住宅ローン借入限度額(いくら借りれるか?)の目安を確認していきましょう。

ここでは頭金・ボーナス返済なし、住宅ローンの金利は0.457%として35年の元利均等返済として試算しています。

年収は税込をベースに借入限度額を算出しています。

たとえば、年収450万円の方の手取りは約360万円ぐらいになるので、ボーナスが無しで考えると月々の給与は手取りで30万円です。

例えば、3,490万円の住宅ローンを先ほどの条件で借りた場合、毎月の返済額は約9万円ですが、固定資産税もかかります。マンションであれば修繕積立金、管理費を支払うことになります。

一般的に賃貸住宅の家賃は手取り年収の30%ぐらいと言われていますが、年収450万円で3,490万円を借りると、その目安を上回ることになります。

以下の表には、参考情報として手取り年収を使って計算した借入限度額(目安)も合わせて掲載しています。

| 年収 | 借入れ限度額 | 月々の返済額 | ||

| 380万円 | 税込み | 380万円 | 2,940万円 | 約75,000円 |

| 手取り | 290万円 | 2,250万円 | 約58,000円 | |

| 400万円 | 税込み | 400万円 | 3,100万円 | 約80,000円 |

| 手取り | 300万円 | 2,320万円 | 約60,000円 | |

| 420万円 | 税込み | 420万円 | 3,250万円 | 約84,000円 |

| 手取り | 320万円 | 2,480万円 | 約64,000 | |

| 440万円 | 税込み | 440万円 | 3,410万円 | 約88,000円 |

| 手取り | 350万円 | 2,710万円 | 約70,000円 | |

| 450万円 | 税込み | 450万円 | 3,490万円 | 約90,000円 |

| 手取り | 360万円 | 2,790万円 | 約72,000円 | |

| 460万円 | 税込み | 460万円 | 3,570万円 | 約92,000円 |

| 手取り | 365万円 | 2,790万円 | 約72,000円 | |

| 480万円 | 税込み | 480万円 | 3,720万円 | 約96,000円 |

| 手取り | 395万円 | 3,020万円 | 約75,000円 | |

年収400万円で住宅ローンはいくら借りれる?

返済負担率はフラット35の基準を流用し、年収300万円以上400万円未満の方の返済負担率の年収に対する返済額の割合の上限は30%、400万円以上では35%としています。

例えば、年収450万円の場合、450万円×0.3=157万円(年間の返済上限額)÷12か月=毎月13万円が月々の返済額の上限になります。

ただし、年収450万円の手取り収入を約360万円とした場合、毎月の手取りは30万円程度です。住宅ローン返済が13万円を超えるのは負担が大きいことは想像できると思います。

| 借入れ可能な年収の目安など | 判定 | |

| 1500万円 | 税込み年収300万円でも余裕を持ち借りれる | ◎ |

| 2000万円 | 税込み年収380万円でも余裕を持ち借りれる | ◎ |

| 2500万円 | ある程度、余裕を持ち借りることが可能 | ◎ |

| 3000万円 | 税込み年収450万円以上 | 〇 |

| 3500万円 | 税込み年収450万円以上 | ▲ |

| 4000万円 | 年収400万円台では借りれない | × |

世帯年収400万の住宅ローン、注意点は?

世帯年収400万円で住宅ローンを組もうとする場合に気をつけたいのが、共働きでなくなる可能性は無いか?という点です。出産・育児のタイミングで共働きできなくなった期間の住宅ローン返済をどうするのか?また、出産・育児後の再就職での給与水準は以前とそん色なく、返済の負担が変わらないかなど気をつけたいですね。

また、世帯年収として400万円あっても、基本的に申込人個人として各金融機関の年収要件を満たしている必要があるので、申し込みを検討している金融機関の審査条件を確認しておくことをおすすめします。

なお、共働き世帯が住宅ローンを組む際に、ペアローンを利用するのか連帯債務型を利用するのかでメリット・デメリットが異なってきますので、

を一読ください。

40歳で年収400万の住宅ローン、注意点は?

40歳になり住宅ローンを検討されている方もいらっしゃると思います。この際に気をつけたいのが、40歳で住宅ローンを借りた場合の、住宅ローン完済のタイミングです。

40歳で35年ローンを組むと完済が75歳となります。多くの場合は定年退職となり、月々の収入が大きく減っていると思います。金融期間の定める審査基準では多くの場合、80歳までに完済すればよいものとなっていますが、定年退職後も月々の返済ができるのかは御自身でしっかり考えなければらない課題です。

定年前に住宅ローンを完済しておくというのも有効な選択となるでしょう。契約時に25年ローンを選ぶ、繰上返済を積極的に行う、いずれかの方法となります。

年収400万で住宅ローン、頭金なしはアリ?

都市伝説のように頭金が10%ないと住宅ローンは借りてはいけない見方があります。もちろん、頭金があるほうが購入できる物件の幅は広がりますし、住宅ローン審査にも通りやすくなります。

しかし、頭金の用意を優先して、必要なタイミングでマイホームを買えないデメリットの方が当サイトでは大きいと考えています。近年ではこうした消費者ニーズに応じて、金融機関でも住宅購入に伴う諸費用も住宅ローンとして貸し出すなど、頭金がなくてもマイホームを買える環境が整ってきています。

ただし、住宅購入時には着手金を用意する必要があるなど手元資金がない状態で住宅を購入するのは難しいのが実態です。

年収400万円台の住宅ローン借り換え

借入中の住宅ローンより低い金利の住宅ローンに借り換えることで月々の返済額を減らしたり、完済時期を前倒しすることができます。

借り換えにも、住宅ローン審査があり、借り換えに伴う諸費用も必要となりますが、住宅ローン残高が1000万円近くあり、現在の住宅ローン金利が1.2%~1.5%以上(選ぶ金利タイプによります)であれば十分に借り換えを行うメリットが出せる可能性があります。

住宅ローン借り換えの審査(団信加入審査含む)は新規購入時と同様の内容で行われますので、年収が400万円台であれば多くの金融機関の住宅ローンの借り換え審査に申し込みを行うことが可能となります。

住宅ローンの借入時は今より年収が低くて高い金利で借りることになってしまった方や、金融機関の選択肢が少なかった方などは改めてチェックしてみた方が良さそうです。

年収400万円台の方々におすすめの住宅ローン

最後に年収400万円台の方々に支持されている住宅ローンをご紹介していきたいと思います。

年収400万円台であれば、ほぼすべての住宅ローンに申し込みできますので、「低金利・疾病保障」などが取り揃ったメリットが得られる住宅ローンを利用するためにぜひ同時に複数の住宅ローンに審査申し込みをしましょう。同時に申し込みをすることで書類をそろえる手間や審査を待つ時間などを節約できますね。

【参考】最新の住宅ローン変動金利ランキング

| 変動金利 | 備考 | |

|---|---|---|

| SBI新生銀行 | 年0.590%(キャンペーン適用時) | すべてのケガや病気による介護保障が無料で付帯。 ※自己資金10%以上の場合 |

| PayPay銀行※4 | 年0.730%(全期間引下型) | ソフトバンクユーザ限定の金利優遇に注目。 個人事業主・自営業、同族企業にお勤めの方は申込不可。 |

| ソニー銀行 | 年0.897%(新規購入) (変動セレクト) | 2023年11月1日以降、物件の購入価格を超えて借り入れる場合は金利が年0.05%上乗せになります(新規購入時)。

がんと診断されるだけで住宅ローン残高が1/2になる疾病保障が無料付帯。 |

| みずほ銀行ネット住宅ローン | 年0.525%~ | メガバンクのみずほ銀行がネット限定の低金利住宅ローンを提供中。50歳まで年0.1%の上乗せでがん団信に加入可能。 |

| イオン銀行 | 年0.780%(金利プラン) | イオングループでの買い物が5%引きになるサービスがセット。保証料も無料。2025年7月の適用金利。 |

※1 審査結果によって、保証付金利プランとなる場合があり、その場合の金利は異なります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。J:COM NET優遇割、J:COM TV優遇割、コミュファ光優遇割は適用条件充足後、3ヶ月後から適用開始となります。

※2 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によって、金利に年0.1%~年0.30%上乗せとなる場合があります。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※3 物件価格の80%以下で住宅ローンをお借入れの場合。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※4 新規借り入れ、自己資金10%以上の場合

年収別住宅ローンの審査基準

みんなの住宅ローンでは年収に合わせた住宅ローン審査の解説記事を用意しています。日本の平均年収に関する情報やおすすめの住宅ローンも紹介していますので合わせて参考にしてください。

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンはなぜ安い?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはつなぎ融資に対応している?

- auじぶん銀行の住宅ローン<保証付金利プラン>とは?

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

2025.07.04

2025.07.04

2025.07.04

2025.07.04

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202