年収600万円の住宅ローン審査/適正、平均、上限の借入額は?

2024年5月30日

年収600万円の住宅ローン審査/適正、平均、上限の借入額は?

この特集記事では年収600万円前後の人のための住宅ローンの借入額や審査について解説しています。

国税庁が行っている民間給与実態統計調査では、男性の平均年収は545万円、女性の年収は302万円(いずれも令和3年)です。この平均年収は全世代の平均をとったもので、住宅ローンの借り入れを行う20代~40代の平均年収はこの平均より低くなります。

従って、年収600万円以上の人は、一般的な住宅ローンは問題なく利用できる収入ですし、無理のない範囲内のマイホームを選び、将来の養育費などの住宅費以外の支出を計画的に管理することで安定的に住宅ローンの返済を行っていける給与水準です。国税庁・民間給与実態統計調査

当サイトでは、これまで様々な住宅ローンの審査基準や利用条件を確認してきましたが、年収600万円で足切りされて利用できない住宅ローンはありませんでした。平均よりも高い年収600万円以上の収入であれば、「幅広い選択肢の中からより条件が良い住宅ローンを利用できる権利をもっている」状態です。

マイホーム購入時は、マイホームのことに意識が集中してしまいがちです。マイホームに興味はあっても、「仕事が忙しくて住宅ローン選びにあまり時間をかけられない」「住宅ローンは良くわからないしめんどくさいから不動産業者に任せる」と思っている人も多いと思います。

確かに、細かなところまで住宅ローンを比較することは非常に大きな労力となりますが、住宅ローンは少しの条件の違いで数百万円も返済額が変わってしまうこともありますし、万が一、将来、大きな病気にかかってしまった場合、住宅ローン次第で人生が大きく変わりますので、マイホーム以上に住宅ローンにも興味をもって自分の意思で選ぶようにする心構えが大切です。

目次

がんと診断された時に住宅ローンの残高が半分になる”がん50%保障”に加えて、精神障害を除く全ての病気や怪我を保障する“全疾病保障”も無料でセットされるauじぶん銀行の住宅ローン。

auじぶん銀行の住宅ローンは、今月も金利が低いだけでなく、充実した無料の疾病保障サービスが付帯することで他の住宅ローンとの競争から頭1つ抜け出していると状況です。もちろん、初めて住宅ローンを利用する人に申し込み先候補に加えておきたい住宅ローンですし、借り換えを検討中の人にもおすすめです。また、今後、他のネット銀行がどのようにauじぶん銀行に対抗してくるかにも注目です。

主な金融機関の住宅ローンの年収基準

最初にメガバンクやネット銀行など主要な住宅ローンの審査基準(年収、勤続年数、年齢、雇用形態)を確認しておきましょう。

当サイトの調べで住宅ローン審査の年収基準がもっとも高いSMBC信託銀行(旧シティバンク)で年収500万円以上が融資条件となっています。年収600万円で利用条件を満たしていない住宅ローンは確認できていません。(みんなの住宅ローン編集部調べ)

年収600万円を超える人は、住宅ローンの選択肢が広いことを意識して、その中から優れた最新の住宅ローンを選択肢に加えて、最後に最も良い条件(金利・疾病保障・付帯サービス)の住宅ローンに決めるようにしましょう。

| 前年の年収 | 勤続年数 | 年齢 | 雇用形態 | |

|---|---|---|---|---|

フラット35 | 100万円程度でも可能 | 基準なし | 70歳未満 | 個人事業主・契約社員・派遣社員・パート・アルバイトでもOK |

| 100万円以上 | 半年以上(個人事業主は3年以上) | 満20歳以上71歳未満 | 個人事業主もOK |

| 200万円以上 | 基準なし(個人事業主・法人代表は3年以上) | 満18歳以上満65歳未満 | 個人事業主もOK |

| 200万円以上 | 1年以上(個人事業主・法人代表は3年以上) | 70歳満で、完済時年齢が満80歳未満 | 個人事業主もOK |

| 300万円以上 | 2年以上 | 20歳以上65歳未満 | 個人事業主・契約社員もOK |

| ソニー銀行 | 400万円以上 | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳未満 | 個人事業主もOK |

ネット専用住宅ローン | 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳以下 | 基準なし |

住宅ローン(対面) | 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳以下 | 基準なし |

| PayPay銀行 | 200万円以上 | 基準なし | 満20歳以上満65歳未満 | 正社員、契約社員のみ |

みずほネット借り換え住宅ローン | 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は2年以上) | 満20 歳以上71 歳未満 | 個人事業主・契約社員・派遣社員でも可 |

| SMBC信託銀行(旧シティバンクジャパン) | 500万円以上 | 基準なし | 満20歳以上満80歳未満 | 個人事業主もOK |

年収600万円台の平均的・適正な住宅ローン借入額は?

次に年収600万ぐらいの人は、「どれぐらいの金額の住宅ローンを組んでいるのか」を信頼できる調査結果を参考に紹介していきます。

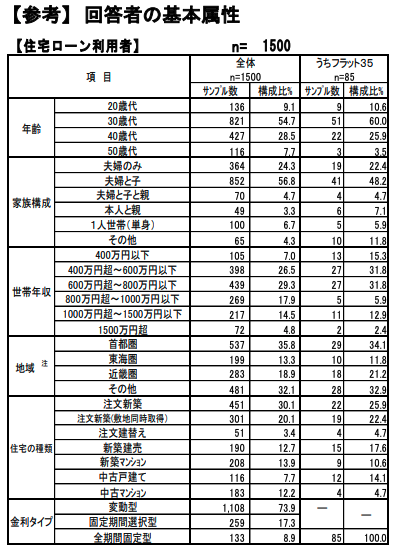

以下は、フラット35を提供している住宅金融支援機構が毎年調査・発表している「民間住宅ローン利用者の実態調査」から引用したものです。

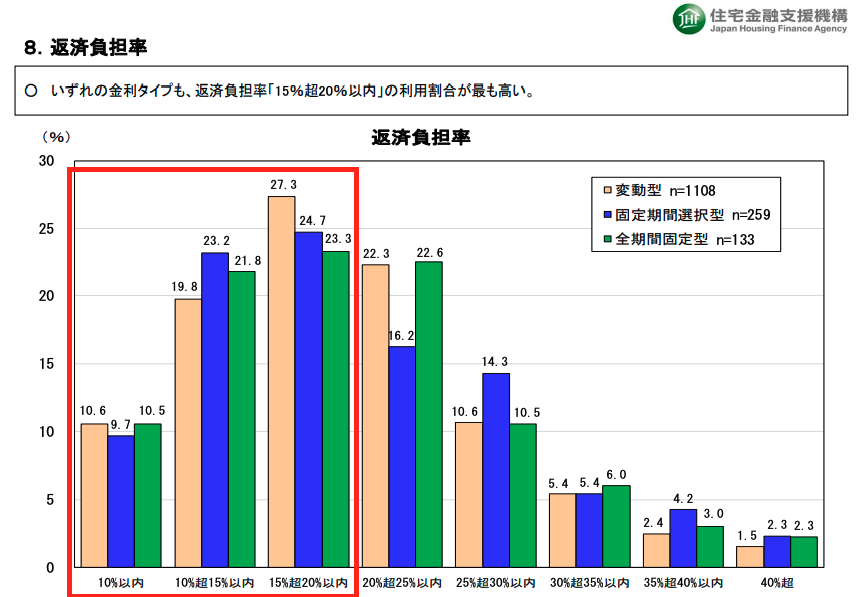

返済負担率と言う、ローンの返済率が年収のどの程度を占めるのかを示す指標で確認できます。

housingloan-DTI

返済負担率を額面年収の20%以下にしている人が全体の半数を占めていることがわかります。年収600万円の20%は120万円なので、毎月の住宅ローン返済額は約10万円という計算です。ざっくりとした計算ですが、35年で完済する計画の住宅ローンであれば4,200万円の総返済額ぐらいになります。

なお、この金額には利息も含まれていますので、住宅ローンの元本としては3,800万円~3,900万円が平均値という計算になります。

実際には年収が上がるにつれて住宅ローンの返済に充てる事ができる資金も増加するのでするので、銀行が許容する返済負担率も上昇していきます。

以下では返済負担率20%とした際の借入れ平均・適正値を何パターンか試算しましたのでご紹介しておきます。

| 年収 | 月々の返済 | 借入れ平均・適正 |

| 600万円 | 約100,000円 | 約3,900万円 |

| 650万円 | 約110,000円 | 約4,200万円 |

| 690万円 | 約115,000円 | 約4,600万円 |

同じような年収の人たちが借りている平均として参考としてください。

年収600万円で3000万円、4000万円、5,000万円の住宅ローンは借りれる?

次に、年収600万円台の方が頭金なしで2000万円、2500万円、3000万円、3500万円、4000万円、4500万円、5000万円を借りた場合の適正度合いの判定を行ってみました。当サイト独自の基準による判定になりますが、借入金額の参考にしていただければと思います。

結論として4,000万円が上限と言えそうです。住宅ローン以外に自動車ローンなど各種ローンがない前提となります。

| 年収600万円以上の場合の家計の状況(参考) | 適正判定 | |

| 2000万円 | 余裕あり | ◎ |

| 2500万円 | 余裕あり | ◎ |

| 3000万円 | 余裕あり | ◎ |

| 3500万円 | 問題なし | ◎ |

| 3800万円 | 問題なし | ◎ |

| 4000万円 | 年収650万円以上が好ましい | ○ |

| 4500万円 | 年収700万円以上が好ましい | △ |

| 5000万円 | 年収700万円以上必要 | × |

| 6000万円 | 年収800万円以上必要 | × |

年収600万円台 30歳の住宅ローン利用方法

30歳で住宅ローンを組んでマイホームの購入を考える時に、気をつけたいのは「結婚、子供、転勤などのライフプラン」を想定することです。結婚や出産などのイベントで、適切な住宅の間取りは変わります。また、転勤する可能性のあり、転勤中に賃貸に出す場合、少しでも高い金額で賃貸できるような立地を意識することも重要です。

せっかく住宅を購入して住宅ローンを組んだにも関わらず、様々な理由で住宅の売却が必要になった場合、住宅の売却損や売却時にかかる諸経費で100万円単位の負担が発生する可能性もあります。

年収600万円は平均的な年収よりも高いですが、せっかく稼いだお金をマイホーム選び・住宅ローン選びで失ってしまうことの無いよう注意しましょう。

年収600万円台 40歳・40代で気をつけたい住宅ローンの組み方は?

40歳や40代で住宅ローンを組む時に注意しておきたいポイントを解説していきます。

① 完済時の年齢

40歳~40代で住宅ローンを組んだ場合、35年返済とする場合、完済時年齢が定年退職のタイミングを超える事になります。

年金や貯蓄から住宅ローンを返すか退職金で返済をする必要が出てきます。現役世代のように毎月の安定した収入を失ってからローンの返済が残る可能性があります。繰上げ返済を積極的に行なっていくなどの対策を行なっていればリタイア後も安心して住宅に住み続けることが出来るでしょう。

② 疾病保障の加入制限

年齢を重ねると病気が気になります。病気が気になると住宅ローンの返済中の病気に備えたくなります。ところが、住宅ローンのがん保障は満50歳まででないと加入できなかったり、利用できても金利上乗せ幅が大きかったり、保障が手薄になったりしていますので十分注意してください。

世帯年収600万 住宅ローンの共働きケース

共働き世帯で気を付けたいのは妊娠を含め、収入がおひとりとなった場合です。共働きの世帯年収600万円をベースにペアローンなどを組んだ場合には住宅ローンの完済まで共働きを続けないと月々の返済が滞ることとなります。

収入合算にするか、ペアローンにするかなどの判断はありますが、住宅ローンの完済まで共働きを続けるのか、まずはお二人でしっかりと話し合いをしてみてください。

たとえば、下記のような共働き世帯で、妊娠により妻の収入がなくなり、世帯としての手取りは22.5万円となりますが、3500万円を0.4%~0.5%程度の変動金利で借りた場合の月々の返済は約9万円です。22.5万円から約9万円が住宅ローン返済に充てられる生活が長期間続くのは現実的ではないと思います。

| 年収 | 月の手取り | |

| 夫の年収 | 350万円 | 22.5万円 |

| 妻の年収 | 250万円 | 16.6万円 |

| 600万円 | 39.1万円 |

年収600万円台の公務員が気をつけたい住宅ローンの組み方は?

公務員の方に気を付けてほしいのが、公務員共済の制度利用です。まず、公務員共済貸付制度を利用した住宅ローン借り入れ可能額は勤続年数により決まるため、必ずしも必要とする額を借りることができません(そもそも最大でも1800万円までしか借りれない)

また、公務員共済貸付制度の住宅ローン(貸付)の金利は年1.26%(2023年2月現在)と、ネット銀行の変動金利と比較して2倍の水準です。住宅購入時に利用する制度としては適していません。

そもそも、公務員という安定した職業は住宅ローンの審査でも有利に働きます。民間の住宅ローン審査結果も有利な結果となることが想定されますので、各種疾病保障、付帯サービス、金利などで最も優れたものを選択してみてください。

年収600万円台の人におすすめの住宅ローン

最後に年収600万円台の方々に支持されている住宅ローンをご紹介しておきます。年収600万円程度がある人は、ほとんどの住宅ローンを利用できる可能性があるので、「低金利」・「疾病保障」などメリットが多い住宅ローンを利用できる可能性があります。

ただし、住宅ローンの審査で必ずしも最優遇扱いしてもらえるとは限らないので、複数の住宅ローンの審査に申し込んでおくことをおすすめします。同時に申し込んで、最終的にもっとも条件が良い1社に絞り込むのが賢い住宅ローン選びの方法です。

【参考】最新の住宅ローン変動金利ランキング

| 変動金利 | 備考 | |

|---|---|---|

| auじぶん銀行 | 年HPご確認%(全期間引下げプラン)・新規借り入れ(※1) | がんと診断されるだけで住宅ローン残高が半分になる保障とすべてのケガや病気を保障する全疾病保障が無料で付帯。保証料も無料(審査の結果で保証会社を利用することになった場合は、保証料相当額を上乗せした金利が設定されますが、別途支払う保証料はありません)。 |

| SBI新生銀行 | 年0.290% (手数料定率型) | キャンペーン適用時。手数料定率型の場合。すべてのケガや病気による介護保障が無料で付帯。 |

| 住信SBIネット銀行(WEB申込コース)※2 | 年0.298%(通期引下げプラン) | すべてのケガや病気を保障する全疾病保障が無料で付帯。保証料も無料。 |

| PayPay銀行※4 | 年0.270%(全期間引下型) | 変動金利タイプの金利の低さに注目。 個人事業主・自営業、同族企業にお勤めの方は申込不可。 |

| 住信SBIネット銀行の住宅ローン(対面)※3 | 年0.298%(通期引下げプラン) | 通常の団体信用生命保険、全ての病気やケガに備える全疾病保障に加え、お借入時のご年齢に応じてガン診断時給付を含む3大疾病保障特約(50%)を基本付帯 |

| ソニー銀行 | 年0.397%(新規購入) (変動セレクト) | 2023年11月1日以降、物件の購入価格を超えて借り入れる場合は金利が年0.05%上乗せになります(新規購入時)。

がんと診断されるだけで住宅ローン残高が1/2になる疾病保障が無料付帯。 |

| みずほ銀行ネット住宅ローン | 年0.375%~ | メガバンクのみずほ銀行がネット限定の低金利住宅ローンを提供中。50歳まで年0.1%の上乗せでがん団信に加入可能。 |

| イオン銀行 | 年0.430%(金利プラン) | イオングループでの買い物が5%引きになるサービスがセット。保証料も無料。2024年7月の適用金利。 |

※1 審査結果によって、保証付金利プランとなる場合があり、その場合の金利は異なります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※2 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によって、金利に年0.1%~年0.30%上乗せとなる場合があります。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※3 物件価格の80%以下で住宅ローンをお借入れの場合。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※4 新規借り入れ、自己資金10%以上の場合

年収別住宅ローンの審査基準

みんなの住宅ローンでは年収に合わせた住宅ローン審査の解説記事を用意しています。日本の平均年収に関する情報やおすすめの住宅ローンも紹介していますので合わせて参考にしてください。

今月の注目住宅ローン

今月のおすすめ特集

- りそな銀行 住宅ローンのメリット・デメリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- 派遣社員の住宅ローンの審査基準とは?おすすめはフラット35

- アルバイト・パートで働く人の住宅ローン対策。いくらまで借りれる?

- 住宅ローン 審査に通りやすい銀行は?審査基準を徹底比較

- 【速報】ソニー銀行が2024年8月の住宅ローン金利を発表!変動金利を引き上げへ

- 楽天銀行とARUHIのフラット35を徹底比較

- 離婚することになったら住宅ローンはどうなる?離婚時の住宅ローンの借り換えにおすすめの住宅ローンは?

- 【コラム】住宅ローンの借り換えで注意すべき7つのこと

- 審査が通りやすい住宅ローンとは?/過去には会計検査院が指摘したことも

- 50歳・55歳の住宅ローン/無理のない住宅ローンの組み方とは?

- ペアローンとは?メリット・デメリット、収入合算との違いは?

2024.07.26

2024.07.26

2024.07.26

2024.07.26

2024.07.24

2024.07.24

2024.07.24

2024.07.24

2024.07.23

2024.07.23

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2024

Copyright © Izit Inc. 2013 - 2024