auじぶん銀行の住宅ローンの審査基準と再審査/審査は厳しい?甘い?

2025年6月2日

auじぶん銀行の住宅ローンの審査基準と再審査/審査は厳しい?甘い?

この特集記事では、審査が厳しと言った口コミを見かけることも少なくないauじぶん銀行の住宅ローンの審査の基準や利用条件ついて解説しています。

auじぶん銀行に限らず、低金利のネット銀行の住宅ローンは審査が厳しいと言われることがあります。この記事の中ではauじぶん銀行の住宅ローンの審査が厳しいのか、また、厳しいのであればどのような点が厳しいのかを解説していきます。また、審査基準が甘い項目が無いかも解説しています。

また、auじぶん銀行の住宅ローンの審査に落ちた人が再審査を申し込む場合の注意点についても記事の後半で解説しています(再審査時の注意事項の解説箇所はこちらをクリックすると移動します)。

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。業界全体が金利引き上げ傾向ですが、ネット銀行の住宅ローンの引き上げペースは早く、「ネット銀行の住宅ローンの金利は低い」といはとても言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.660%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.590%~(キャンペーン適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

目次

- 1 auじぶん銀行の住宅ローンの特徴

- 2 auじぶん銀行の住宅ローンの審査基準

- 3 auじぶん銀行の住宅ローンを利用できる人

- 4 資金使途に関する条件

- 5 借入金額・借入期間・金利について

- 6 auじぶん銀行の住宅ローン必要書類・提出書類ついて

- 7 auじぶん銀行の司法書士が高い?

- 8 auじぶん銀行の住宅ローン審査期間

- 9 auじぶん銀行の住宅ローン仮審査と本審査で何が審査される?

- 10 auじぶん銀行の住宅ローン仮審査と本審査の結果の有効期間

- 11 auじぶん銀行 住宅ローン 借り換え 審査について

- 12 連帯保証人・ペアローン・収入合算

- 13 保証会社・保証料について

- 14 auじぶん銀行の住宅ローン審査に落ちた時の再審査と対策

- 15 まとめ

- 16 auじぶん銀行の住宅ローン関連記事

auじぶん銀行の住宅ローンの特徴

auじぶん銀行の住宅ローンは金利が低いだけではなく、所定のサービスと組み合わせて利用することで金利が優遇されたり、無料の団信・疾病保障が付いてきて将来の病気やケガに手厚く備えることができる住宅ローンです。

具体的には「がんに対する保障(診断保障)」と「精神疾患をのぞく全ての病気とケガを保障する全疾病保障」「入院時の月々の住宅ローン返済を保障する月次返済保障」の3つの保障が無料でついています。(年齢制限などの条件があります)

無料の疾病保障サービスが充実しているだけでなく、住宅ローンの基本的な商品性に関しても申し分なく、例えば、一部繰上返済手数料や保証料(※)も無料ですし、借り入れ後の利便性も申し分ありません。今の日本の住宅ローンの中でトップレベルの魅力を持つ住宅ローンです。

※審査の結果で保証会社を利用する場合は、保証料相当額を上乗せした金利が設定されますが、別途発生する保証料はありません。

ただし、冒頭に書いた通り金利も低くてサービス内容も魅力的なのでかんたんには審査に通らないという評判を耳にすることもあります。

auじぶん銀行の住宅ローンが、どんなに優れた住宅ローンでも、自分自身が審査に通過できなければ意味がありませんので、この記事ではauじぶん銀行の住宅ローンの審査基準に着目して解説したいと思います。

なお、この記事では最新の金利やサービス内容・最新のキャンペーン情報はあまり解説していませんので、事前にこちらから住宅ローンの特徴を確認したり、最新の金利やキャンペーン情報などを確認しておくようにしてください。

auじぶん銀行の住宅ローンの審査基準

一般的に金融機関は住宅ローンの審査に落ちた理由を教えてくれません。通常の住宅ローンの審査には落ちて、保証会社を使う住宅ローンの審査に通ったケースにおいても、どうしてそのような結果になったのかを詳しく教えてもらうことはできません。

最近の住宅ローンはAIによる自動審査も導入されて人と機械(AI)が力を合わせて総合的に審査しています。しかも、住宅ローンの審査は1つの理由だけで審査に落ちているわけではありません。例えば、「団信に加入できない」と言った、審査に落ちた理由がわかりやすいものであれば結果的に知ることはできますが、基本的に金融機関から審査に落ちた理由の全てを教えてもらうことは不可能です。

auじぶん銀行も同じで、住宅ローンの審査に落ちた場合にその理由を詳しく説明してもらうことはできません。

「住宅ローンの審査に落ちた」という時は、まず審査基準に近い情報が掲載されている住宅ローンの商品説明書を読むことをおすすめしたいのですが、この商品説明書は難しくて読みにくい言葉で淡々と説明されていて、わかりにくい表現も多く読んでも頭の中に入ってきません。

この特集ページでは、auじぶん銀行の住宅ローンの審査基準で気を付けるべきポイントや厳しい基準・甘い基準がないかをauじぶん銀行の住宅ローンの商品説明書を確認しながらわかりやすく解説しています。

これからauじぶん銀行の住宅ローンに申込する人、auじぶん銀行の住宅ローンの審査に落ちた理由を探りたいと考えている人の参考になれば幸いです。

auじぶん銀行の住宅ローンを利用できる人

まず、基本的な利用条件を確認しておきましょう。auじぶん銀行の住宅ローンの審査に通るには少なくともこの条件を満たしていなければなりません。この中で確認しておきたいのは以下のポイントです。

年齢

年齢申込時の年齢は満18歳以上満65歳未満、最終返済時は満80歳の誕生日までとなっています。

例えば、45歳までであれば返済期間を35年で借り入れ可能ですが、50歳の場合返済期間は30年が最大となります。この基準は他の金融機関と比較して厳しいわけでも甘いわけでもありません。また、ここには記載されていませんが、注意しておきたいのは、auじぶん銀行独自の「がん50%保障団信・がん100%保障団信」などの疾病保障を利用できるのは満50歳までという点です。

auじぶん銀行に限らず、一般的な住宅ローンの団信についてくる疾病保障は申し込み時の年齢で50歳までしか利用できない制限があることが大半です。

そのため、50代以上の場合、51歳以上でも利用可能な疾病保障が無料でセットされている、SBI新生銀行の住宅ローン(安心パックの介護保障)が有力候補の住宅ローンになってきます。

年収

前年度の年収(自営業の場合は申告所得)は200万円以上です。

メガバンクや地方銀行は年収条件を明示していないことが多いので比べにくいのですが、実態として年収300万円以上を審査基準にしていると言われています。そう考えると、年収200万円以上で申し込めるという基準は利用しやすい部類と言えます。

もちろん、借り入れできる金額は物件や収入によって異なりますし、総合評価の中で年収が300万円を下回るとマイナスに評価される可能性は否定できませんので、年収200万円~300万円の場合は年収基準が審査に影響を与えている可能性があります。

ただし、「収入」は、一般的には少ないから審査に落ちるというものではなく、借入可能額の算出に利用されます。auじぶん銀行では、年収を入力するだけで借り入れ可能金額を簡単に回答してくれるシミュレーションツールを提供しています。

職業

auじぶん銀行の住宅ローンは、公式サイトの「よくあるご質問」によると、会社員・公務員・契約社員・派遣社員・会社役員・個人事業主・自営業者の方が申し込み可能と明記されています。一方で、パートやアルバイトの方は利用対象外となっており、安定した収入の継続性が重視されていることがわかります。

また、育児休業中や病気療養による休職中、さらには転職直後であっても、合理的な理由があると判断されれば審査対象になります。例えば、復職予定が確定している育児休業中の方や、雇用形態が変わらず転職先が決まっている方などは、事前に必要書類を準備することで住宅ローンの利用が可能となるケースもあります。

このように、auじぶん銀行では形式的な職業区分にとどまらず、個々の事情に応じた柔軟な審査姿勢を見せており、働き方が多様化する現代に合った住宅ローンの選択肢として注目されています。

勤続年数

| 職業 | 勤続年数 |

|---|---|

| 会社員(正社員)・公務員など | 3年(ただし3年未満の場合でも経歴書を提出すれば可) |

| 派遣社員 | 3年(ただし3年未満の場合でも経歴書を提出すれば可) |

| 契約社員 | 3年(ただし3年未満の場合でも経歴書を提出すれば可) |

| 会社役員 | 3年(3期分の決算書が必要) |

| 個人事業主・自営業 | 3年(3年分の確定申告書が必要) |

勤続年数は、基本的には3年以上となっています。サラリーマンなどの場合は、3年未満でも所定の条件を満たせば借り入れ可能ですが、勤続年数が短い場合は職務経歴書の提出を求められることがあります。今の会社に勤めて3年未満の人はこの職務経歴書が審査のポイントになる可能性があります。

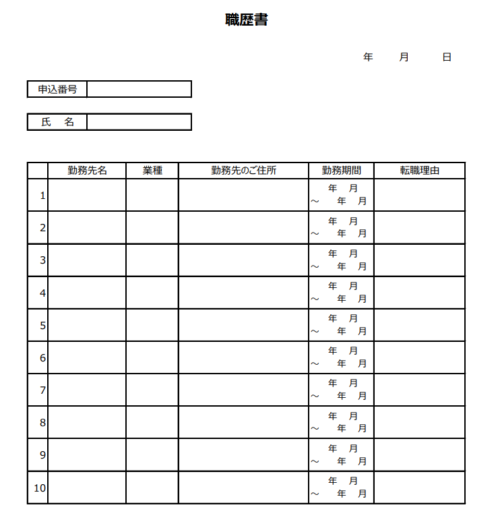

以下はauじぶん銀行の公式サイトでサンプルとして示されている職歴書です。記入する内容は難しいものではありませんが、勤務先の住所や勤務期間を事前に整理しておくと良いでしょう。

健康状態(団信)

SBIアルヒなどが取り扱うフラット35を除くと、基本的に住宅ローンを利用する際には団信(団体信用生命保険)への加入が必須です。団信は生命保険の一種なので、持病があったり、過去に大きな病気の治療経験があると団信に加入できない可能性があります。

団信の加入時には告知書に健康状態に関する記載が必要で、具体的には

1.過去3ヶ月以内に医師の治療・投薬を受けているか

2.過去3年以内に病気で手術を受けたり2週間以上にわたり医師の治療・投薬を受けたことがあるか

について告知(書類に記入して提出)を行うことになります。

団信に加入できないと住宅ローンの審査に落ちてしまうのですが、auじぶん銀行では加入条件を緩和した(持病や治療履歴がある人が加入しやすい)ワイド団信を取り扱っています。また、通常の団信に加入できない場合、自動的にワイド団信の加入審査を行ってくれますので利用者としては申し込み時に意識する必要はありません。

保険会社によって審査が行われる団信に加入できないことが理由で審査に落ちた場合、住宅ローンの団信の引受保険会社と違う住宅ローンに申し込むという選択肢があります。auじぶん銀行では、ライフネット生命を採用しています。

資金使途に関する条件

中古マンション、中古戸建て、新築戸建てはもちろん、注文住宅に利用可能です。この基準は一般的なので特筆すべき点はありませんが、中古戸建で利用できない住宅ローンも稀にあります。auじぶん銀行の住宅ローンは幅広く利用できる住宅ローンと考えて良いでしょう。

また、資金使途の項目で、注目しておきたいのが「賃貸併用物件、店舗併用物件への住宅ローン貸し出しを可能としている」点です。いずれも住宅面積が50%以上あることという基準があるので留意は必要ですが、お店(事務所)兼自宅で働いている自営業・個人事業主・小規模法人の役員などの方も利用することができます。

最後に、この資金用途の項目で最も注目しておきたいポイントを解説します。それは、auじぶん銀行の住宅ローンは事務手数料などの諸費用はもちろん、住宅購入時の不動産仲介料や引越し資金も含め借入れが可能となっている、という点です。

しかも、auじぶん銀行の場合、「諸費用の借り入れ有無」や「頭金の有無(割合)」などで適用される住宅ローンが変わることがありません。金利体系が非常にわかりやすく、auじぶん銀行の住宅ローンが人気を集める大きな理由の1つです。

特徴的なのは上記の商品説明書サンプルの「※1」に記載されている点です。自分が住まなくても扶養家族が住む家であれば借り入れ可能となっています。ご両親が住むための新しい家や扶養する子供が住むための家でも利用可能です。

なお、物件の面積についても条件がありますが、かなり狭い住宅を購入する場合でなければ気にする必要はないでしょう。

auじぶん銀行の住宅ローンが利用できる住宅の面積は

・戸建:面積30m²以上

・マンション:床面積(壁芯)20m²以上

となっています。

繰り返しとなりますが、「諸費用」を住宅ローンとして借り入れ可能なので、かなり引く金利で「諸費用」を用意できることになります。住宅ローンの借り入れ・借り換えには数十万円~200万円の費用が発生します。現金で用意できればよいですが、足りない分を住宅ローンの一部分として借り入れ可能なのは大変心強いと言えます。

審査などに通ることが条件ですが、「印紙税」「登録免許税」「司法書士報酬」「事務手数料」、「火災保険・地震保険の保険料」はもちろん、引っ越し費用まで。手元資金がほとんどなくてもauじぶん銀行の住宅ローンであればカバーできる可能性があります。

借入金額・借入期間・金利について

借入可能金額

借入金額の500万円以上2億円以内となっています。2018年12月28日から貸し出し限度額を2億円に拡大しています。住宅価格の高騰が続く中、高額な住宅を購入したいケースでも利用しやすく商品内容が改定されています。

念のため注意しておきたいのは諸費用部分の借入可能金額の上限が、「マイホーム購入時の売買契約書の金額×10%」までは借り入れ可能になっているという点です。つまり、マイホームの価格が4,000万円だとしたら400万円まで諸費用を借り入れできるという制限がありますので念頭にいれておいてください。

なお、借り換えの場合担保評価額を上回る金額でも利用可能です。なかなか発生することはありませんが、物件の価格の値下がりペースが住宅ローンの返済ペースを上回ってしまった場合、住宅の価値と住宅ローン残高の逆転現象が発生してしまいます。auじぶん銀行の住宅ローンはもしそのような状態になっていた場合でも借り換え可能となっていますので、借り換え時にも安心して申し込める住宅ローンと言えます。

auじぶん銀行の住宅ローン審査金利

一般的に、住宅ローンは申込者の年収に応じた借入可能額を計算する時に、実際に適用する金利ではなく別途ルールが定められた「審査金利」を利用しています。

金融機関によって審査金利をどのようなルールで算出するのかは異なりますが、変動金利や当初固定金利では2%~3%程度、固定金利タイプの場合適用する金利を利用することが多いとされています。

auじぶん銀行では審査金利を公表していませんが、auじぶん銀行の公式のシミュレーションツールから逆算する限りでは「審査金利」は設けずに適用金利を審査金利として利用しているようです。

「審査に利用される金利」が低いと借り入れ可能金額が増加しますので、「適用する金利」を利用しているauじぶん銀行は借り入れ可能金額(上限額)は高めに設定されていると考えることができます。

auじぶん銀行の住宅ローン必要書類・提出書類ついて

| 正社員 | 契約社員・派遣社員 | 自営業・個人事業主 | 会社役員・社長 | |

|---|---|---|---|---|

| 身分証明書(免許証、パスポート、保険証など | ○ | ○ | ○ | ○ |

| 源泉徴収票 | ○ | ○ | ○ | |

| 住民税決定通知書 | ○ | ○ | ○ | ○ |

| 会社の決算書3期分(勘定科目内訳明細書を含む) | ○ | |||

| 確定申告書(付表を含むすべての申告書類) | ○ | ○(確定申告をしている場合) | ||

| 所得税の納税証明書 | ○ | ○ | ○ | ○ |

| 物件に関する書類 | ○ | ○ | ○ | ○ |

| 借り換えに関する書類(返済予定表) | ○ | ○ | ○ | ○ |

個人事業主や会社役員は本審査の時点で提出が必要になる書類が多いので時間に余裕を持って審査に申し込むようにしましょう。(審査申し込み時点では書類の提出は不要です)

auじぶん銀行の司法書士が高い?

auじぶん銀行の住宅ローンでは同行が指定する司法書士に、抵当権の設定を依頼する必要があります。auじぶん銀行の住宅ローンはこの司法書士報酬が高いという口コミが散見されますが、法外に高いという水準ではありません。

不動産仲介業者が手配する司法書士と比較して、1.5倍程度の報酬設定になることが多いようですが、信用できる司法書士事務所を利用しているために若干割高になっていると考えて良い水準です。

auじぶん銀行の住宅ローン審査期間

auじぶん銀行は日本で初めてネット完結の住宅ローンを提供した金融機関です。

ネット完結とは、書類提出や契約書を電子化してネットやスマホからアップロードできるようにすることで郵送手続きを無くして審査手続きをスピーディにしたサービスです。

一般的なネット申込の住宅ローンで提出書類に不備があると書類をやり取りするだけで4~5日ぐらいを無駄にすることになりますが、書類提出をネットからできれば修正してすぐに再提出できます。auじぶん銀行ではこのようにIT技術を活用することで審査にかかる時間の短縮を実現しています。

※郵送での書類提出にも対応しています。

なお、auじぶん銀行の住宅ローン審査は土日・祝日は行われませんので、連休がある時期に住宅ローン審査を申し込む際にはお休みの日の日数も考慮して余裕をもって申込するようにしましょう。

また、キャンペーンコード欄を活用することで審査完了希望日を申込時に伝える仕組みも用意していますので、審査を急ぎたい人はキャンペーンコードを利用して借り入れ希望日が近いことを伝えるようにしましょう。キャンペーンコード欄を活用した仕組みについてはこちらの記事で解説していますので合わせて参考としてください。審査期間・手続き詳細

auじぶん銀行の住宅ローン仮審査と本審査で何が審査される?

申込を受け付けた直後に行われる仮審査では申し込みした人が届け出た収入や資産と借入額(返済額)を照らし合わせて、無理なく返済を続けられる水準なのか、申込人の信用情報に問題はないのかを審査します。また、年収や年齢などからいくらまで貸せるのかという観点でも審査が行われます。

他社からの借り入れ状況を確認するため個人信用情報機関に照会して、その人の信用情報に問題がないか、過去に返済遅延などを起こしていないかについても確認されます。

仮審査の時点では書類の提出はありませんので、申告された情報をもとに審査が行われることになります。

本審査になるとさらに厳密な審査が行われます。仮審査で申告された情報に誤りがないか、物件の担保価値に問題はないかなど細かく審査されることになります。なお、保険会社による団体信用生命保険に加入できるかの健康状態の審査も同時並行で行われることになります。

※上記は一般的な住宅ローン審査の流れです。金融機関によっては審査順序が前後する可能性があります。

auじぶん銀行の住宅ローン仮審査と本審査の結果の有効期間

次にauじぶん銀行の仮審査および本審査の結果はいつまで有効なのでしょうか?という点について解説してきます。

auじぶん銀行の住宅ローンは仮審査も本審査も180日間有効です。この有効期間は一般的な水準ですし、他の金融機関の住宅ローンに申し込む時間的猶予も十分あります。

auじぶん銀行 住宅ローン 借り換え 審査について

住宅ローンは「マイホーム購入と同時に住宅ローンを借り入れる新規借入」と「住宅ローンの借り換え」に分かれます。住宅ローンの借り換えの審査も新規借入時とほぼ同じですが、

・マイホームの担保価値(物件評価額)の変化

・新規購入時と借り換え検討時の健康状態の変化(団信の加入審査があるため)

・転職・収入状況の変化

は少し注意しておくようにしましょう。

なお、auじぶん銀行では借り換え時に物件評価額を上回る融資にも対応していますし、事務手数料などの借り換えにかかわる費用を住宅ローンに含めることが可能なので借り換えだからといって注意しなければならない住宅ローンではありません。

連帯保証人・ペアローン・収入合算

連帯保証人は原則不要ですが、ペアローンおよび収入合算を利用する場合、以下のように互いに連帯保証人になる必要があります。

・ペアローンを申込みの場合は、互いに連帯保証人となります。

・収入合算での申込みの場合は、収入合算者となる方が連帯保証人となります。(同居の家族に限定)

保証会社・保証料について

auじぶん銀行の住宅ローンは保証会社を利用していません。このため保証会社による審査もありませんし保証料も不要です。もちろん、保証会社に支払う事務手数料もかかりません。

保証料は住宅ローンの金利に換算すると年0.2%相当の大きなコスト負担となりますので、保証料がかからないのは大きなメリットです。

※ 審査の結果、保証会社を利用する場合は、保証料相当額を上乗せした金利が設定されますが、別途発生する保証料はありません。

auじぶん銀行の住宅ローン審査に落ちた時の再審査と対策

2021年1月29日からauじぶん銀行が、保証会社を利用した住宅ローンの取り扱いを開始しています。この住宅ローンの取り扱いをはじめた狙いは、「今までより幅広い人がauじぶん銀行の住宅ローンを利用できるようにすること」なので、今までよりも住宅ローンの審査に通りやすくなったと考えることができます。

なお、「保証会社の保証がついた住宅ローン(保証付金利プラン)」に最初から申し込むわけではなく、審査の過程で保証会社の保証が必要と判断された場合に、保証付金利プランになるという流れです。なお、保証付金利プランになった場合、保証料相当額が含まれる金利になるので保証会社を利用しないプランよりは高い金利が提示されることになるとはいえ、今回のこの改定で過去にauじぶん銀行の住宅ローンの審査に落ちた人のチャンスが広がったと考えることができます。

これまで解説してきたようにauじぶん銀行の住宅ローンの審査基準は極端に厳しいわけではありませんが、低金利でサービス性の高い住宅ローンを提供している以上、審査を厳しくしなければならない面はあります。

実際にあっさり審査に落ちている人も多いようです。逆に言えば、auじぶん銀行の住宅ローンの審査に落ちたからと言って悲観する必要は全くありません。他の住宅ローンの審査に通る可能性は十分残されています。

auじぶん銀行の住宅ローンは金利も低く、疾病保障も魅力的なので、なんとか再審査して通過したいと思う人も多いのですが、何も考えずにもう1回申し込んでも審査は通りません。当然、一度審査に落ちた人からの再審査であることは銀行側は把握していて、何も対策せずに再審査を申し込んでも当然のように審査に落ちる可能性が高いのが実情です。

中長期的な期間での審査であれば別の話です。例えば以下のようなポイントで改善していくことで再審査に通る可能性はありますが、すぐに改善できるものは多くはありませんので、半年ぐらいかけてやれることをしっかりと改善していく気持ちで取り組んでいく姿勢が必要になってきます。

| 審査に落ちた理由の候補 | 対策 |

| 年収に対する返済負担率が高い |

・購入するマイホームを変えて、借り入れ希望金額を減らす ・自己資金割合を増やして住宅ローンの借入希望金額を減らす ・審査で利用される収入・所得を増やす(年末調整・確定申告を超えてから申し込むなど) |

| 住宅ローン以外の借入がある(多い) |

・カードローン・目的別ローン・自動車ローンなどを返済する ・完済したうえでカードローン・目的別ローン・自動車ローンなどを解約する |

| 個人信用情報に問題がある |

・信用情報機関にご自身の個人信用情報の開示請求を行い、個人使用情報への記録期間を確認。 ・個人信用情報は強制削除はできないが、期間経過を待つことは方法の1つ。 |

| 借入額に対して担保の評価が低い |

・購入するマイホームを変える(担保価値の高さ) ・自己資金割合を増やして住宅ローンの借入希望金額を減らす |

| 勤務先・勤続年数の問題 |

・大手企業や公務員への転職を計画している場合は転職後に再審査申込(職務経歴書はしっかりと記入する) ・勤続年数が3年未満の場合、3年以上の勤続年数達成する |

”簡単に解決できるようなら最初からやっている”でしょうし、審査に落ちた後にできる対策はそれほど多くはありません。「審査に落ちた理由は正確には教えてもらえませんし、銀行としても一度審査に落とした人の再審査をしっかりした理由もなく覆すことはありません」ので、一度審査に落ちた人からの申し込みは初回より慎重に審査されることもあり、再審査のハードルは低くありません。

従って、半年・1年かけて対策していく余裕や時間が無い人は、auじぶん銀行の住宅ローンにこだわりすぎずに、「審査基準」が違う住宅ローンに申込みすることを優先すべきです。

auじぶん銀行の住宅ローンを申し込む人の多くは「変動金利」か「10年固定金利」の住宅ローンを探している人だと思います。審査に通過しやすい住宅ローンの王道はフラット35ですが、最初におすすめしたいのはイオン銀行の住宅ローンです。イオン銀行の住宅ローンは年収100万円以上から利用できる住宅ローンで、銀行が提供する住宅ローンの中で非常に利用しやすい審査基準になっています。

また、「住宅ローン単体での利益」にこだわっていないので、変動金利・10年固定金利が低金利がかなり低いにもかかわらず、利用しやすい審査基準が定められています。全国のイオン内にあるイオン銀行の店舗で相談しながら申込むこともできるのも魅力的です。

また、全期間固定金利タイプになりますが、利用しやすい審査基準を設けているフラット35は住宅ローンの審査に落ちた場合のバックアップとして有力な選択肢です。

フラット35はどの金融機関を経由して申し込んでも審査基準も基本的には住宅金融支援機構が用意している同一の基準になりますが、「実際に申し込んでみるとA社で落ちた人がB社で通った」という話はあります。

当サイトの調査では、親身になって相談にのってくれたり、審査に通るように頑張ってくれると聞くにはフラット35取扱件数の実績1位のARUHIです。

ARUHIは審査スピードも早く、公的な住宅ローンという側面を持っているため審査に不安がある人が申し込むフラット35の取扱金融機関としておすすめです。

審査が心配、審査を早くしたいという方はARUHIダイレクトで仮審査申込を行い、仮審査の承認もしくは留保をもって、店舗でその後の手続きを行うのが最も早い方法です。

他には「転職したばかりの人に強いSBI新生銀行」「フリーランス向けに力を入れているソニー銀行」などが候補として挙げられます。

auじぶん銀行が提供している住宅ローンのauモバイル優遇割について簡単に解説しておきます。

- auじぶん銀行口座へ登録したau IDの回線がauの家族割プラスに加入していること

- 上記の回線を含め、家族割プラスのカウント対象が2回線以上存在していること(povo2.0は対象外)

- auじぶん銀行の住宅ローンを借入れすること

- 上記の条件を満たし、以下の適用判定日(※1)までに手続きが完了していること

auじぶん銀行の住宅ローンは、上記の条件をクリアすることで、最大年0.07%の住宅ローン金利引き下げが適用されます。また、「じぶんでんき」とセットで利用すると住宅ローンの金利がさらに年0.03%引き下げられるので、合計で年0.1%の引き下げが実現します。人気の変動金利はもちろん、10年固定金利、35年固定金利にも金利引き下げが適用されます。

まとめ

auじぶん銀行は日本を代表する通信会社が株主で、安心感と最新性を兼ね備えたネット銀行です。大手企業のグループ会社と言うことで、厳しい審査基準を設けている懸念がありましたが、しっかりと中身を確認していくと決して厳しいわけではなさそうです。一方で締めるところはしっかりと締めている印象もありますので、低金利を魅力に感じて申し込んだものの審査に落ちてしまう人も多いと思います。

auじぶん銀行の住宅ローンよりも審査基準が甘い基準になっている箇所が少し目立つのは、SBI新生銀行などの住宅ローンです。逆にauじぶん銀行の住宅ローンよりも厳しい・厳しい点が目立つのはPayPay銀行(旧ジャパンネット銀行)や楽天銀行です。

auじぶん銀行の審査に落ちてしまった人で、通りやすい住宅ローンを探している人は低金利でauじぶん銀行とは異なる審査基準を持つSBI新生銀行、店舗で相談できる住信SBIネット銀行の住宅ローン(対面)に申し込んで見ると良いでしょう。

auじぶん銀行の住宅ローン関連記事

- auじぶん銀行の住宅ローン詳細

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?

- auじぶん銀行 住宅ローンの審査基準とは?厳しい?甘い?

- auじぶん銀行の住宅ローンの最新金利

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- auじぶん銀行の住宅ローンの団信の保障内容は?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- au回線」と「じぶんでんき」で住宅ローン金利が割引になるauじぶん銀行の「au金利優遇割」を解説

- auじぶん銀行の住宅ローンはつなぎ融資で利用できる?市街化調整区域は?

- auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはなぜ安い?

- auじぶん銀行の10年固定金利の住宅ローンの特徴

- auじぶん銀行の住宅ローンはミックスローンに対応している?ミックスローンの基本も解説

- auじぶん銀行の住宅ローンは注文住宅・つなぎ融資に対応している?

- auじぶん銀行の住宅ローンの当初期間引下げ・全期間引下げプランを解説

- auじぶん銀行の住宅ローンでリフォーム/リノベーション資金は借り入れ可能?

- auじぶん銀行の住宅ローンは外国人でも利用可能

- auじぶん銀行の住宅ローンは中古マンション・中古戸建でも利用可能?

- auじぶん銀行の住宅ローンは土地先行や土地だけでも利用できる?

- auじぶん銀行の住宅ローンでPontaポイントは貯まる?

- auじぶん銀行の住宅ローンの火災保険の特徴や評判は?「タフ・すまいの保険」とは?

- auじぶん銀行の住宅ローンはARUHIで申し込める?

- auじぶん銀行を給与受取口座にして住宅ローンを利用するメリットは?

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

- auじぶん銀行と楽天銀行(金利選択型)の住宅ローンを比較!どちらがおすすめ?

- アルバイト・パートで働く人の住宅ローン対策。いくらまで借りれる?

- 住宅ローンと年収/借入可能額・早見表・目安は?

- 住宅ローンのつなぎ融資を活用して注文住宅を建てよう!/つなぎ融資を徹底解説

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

2025.07.01

2025.06.30

2025.06.27

2025.06.27

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202