年収900万円台の住宅ローン審査対策とは?

2024年10月1日

年収900万円台の住宅ローン審査対策とは?

年収900万円台の方は、住宅ローン審査において高い返済能力を持つと見なされやすい一方、希望通りの借入額が必ずしも認められるわけではありません。ローン審査を通過するためには、収入以外にも信用情報や借入状況、返済比率などを意識し、適切な対策を行うことが重要です。

この特集記事では年収900万円台(900万円~1000万円)の人の住宅ローン選びについて解説しています。

国税庁が調査・発表している「民間給与実態統計調査」では、給与所得者の平均給与は約440万円です。税金を考慮しなければ、年収900万円ということは平均年収の2倍を超える高額所得者です。なお、年収900万円を超えるのは日本の労働人口の6%程度とされています。

つまり、年齢や性別を問わずランダムに100人集めたとしても年収900万円以上の人は6人しかいません。さらに30代・40代の平均年収はさらに低いので、30代・40代で年収900万円を超えている人は間違いなく高収入です。

なお、住宅ローンの審査で年収900万円の人が優遇されるのは公務員や正社員などのサラリーマンの場合です。住宅ローンの審査ではその時点の収入に加えて、収入の安定性が重視されるので、自営業や個人事業主で年収900万円を超えていても事業の実績や経営する会社の決算内容によって住宅ローンの審査は簡単に落とされてしまう可能性があります。

もし、あなたが上場している大企業のサラリーマンや公務員であり、かつ、年収が900万円を超えている場合、一般的な住宅ローンは選びたい放題と思って良いでしょう。例えば、ネット銀行の住宅ローンの中でも年収制限が高いソニー銀行、旧シティバンク銀行の流れをくむSMBC信託銀行のような年収制限が厳しい住宅ローンの利用条件ももちろん問題なくクリアしています。

メガバンクや地方銀行の住宅ローンは、住宅ローンの審査の結果でユーザ(利用者)ごとに住宅ローンの金利が変わる仕組みを採用しています。そのような住宅ローンの場合、銀行から提示される金利の水準は信用力が反映されています。

「お金を貸す時には返してもらえなくなるリスクを考えて金利を決める」ので「返済してもらえなくなる可能性が高い人たちには高い金利」、「返済してもらえなくなる可能性が低い人たちには低い金利」でお金を貸します。これが住宅ローンに限らずローンという商品の基本です。

特に信用力が高い部類の人にとって重要なってくるのは自分自身の信用力に見合った住宅ローンを見つけ出すことです。年収900万円を超える大手企業のサラリーマンや公務員の人は、審査に通りやすい誰でも利用できる住宅ローンよりも審査が厳しいと言われている住宅ローンを選んだ方が良いぐらいです。

当サイトの調べでは、auじぶん銀行とソニー銀行の住宅ローン審査はやはり厳しめという結果が出ています。意外なのはソニー銀行よりもauじぶん銀行の住宅ローンの方が審査が厳しいと噂されている点で、業界関係者でも評判になっているほどです。auじぶん銀行やソニー銀行の住宅ローンは金利も低く、付帯サービスも充実しているので、審査を厳しく行わないとビジネスとして成り立たないのは想像できますが、auじぶん銀行とソニー銀行のどちらか、もしくは両方に申し込んでみてご自身の信用力を試してみても良いでしょう。

年収900万円台の住宅ローンの借入限度額は?

まず最初に年収900万円台だといくらの住宅ローン借り入れが可能か、借入限度額・上限額を確認していきましょう。

年収が高くなればなるほど累進課税である所得税や社会保険の負担が重くなり、手取りの割合は減るため、税込み年収と手取り年収両方で借り入れ可能額を算出しています。借り入れ可能額の算出にあたっては、某ネット銀行のホームページの住宅ローンシミュレーション機能を利用しています。

| 年収 | 借り入れ可能額 | 月々の返済額 | 返済負担率 | |

| 900万円 | 税込み900万円 | 8,115万円 | 211,623円 | 28.1% |

| 手取り620万円 | 5,590万円 | 145,776円 | 19.4% | |

| 950万円 | 税込み950万円 | 8,566万円 | 223,384円 | 28.2% |

| 手取り650万円 | 5,861万円 | 152,843円 | 19.3% | |

| 990万円 | 税込み990万円 | 8,926万円 | 232,772円 | 28.2% |

| 手取り670万円 | 6,041万円 | 157,537円 | 19% |

上記のように税込み年収でシミュレーションした借り入れ可能な金額と手取り年収からシミュレーションした住宅ローン借入可能額では大きな差があります。

実際に税込み年収で住宅ローンを組んだ場合を考えてみましょう。

年収900万円の年俸制(ボーナスなし)の方が、8,115万円の住宅ローンを借りたと仮定しましょう。月々の手取りは52万円弱であるのに対し、住宅ローンの月々の返済額は21万円になります。

住宅ローンの返済以外にも、火災保険・地震保険料、固定資産税、マンションの場合には修繕積立金・管理費などの住宅関連費用が発生します。住宅価格が8,000万円前後ですと、住宅の面積も大きいためこうした関連費用もかなり金額となります。手取り給与の半分近くが住宅関連費用となる可能性もあり、家計としては適正ではないでしょう。

結論として、金融機関が提示する借り入れ可能額と実際に返済していけるかは異なるものと考える必要がありそうです。

次に、実際に住宅ローンを借りている人たちが年収に対しどの程度の割合の住宅ローンを借りているかを調査したレポートをここでご紹介したいと思います。

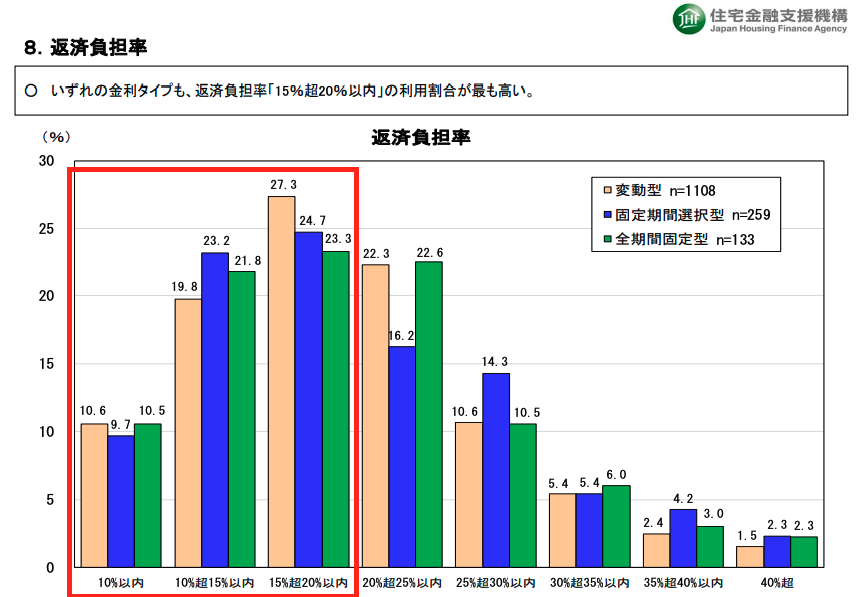

※引用 住宅金融支援機構「民間住宅ローン利用者の実態調査」より

調査によると、全体の60%程度の方は20%以下、さらに全体の80%の方は25%以下としています。

前述の年収900万円の年俸制の方が、8,115万円の住宅ローンを借りる場合の返済負担率は28.1%にもなりますので、やはり借り過ぎであるといえそうです。年収900万円の方の手取年収から借入可能額を計算した際の返済負担率は19%となっていましたので借入可能額を計算する際は手取り年収で計算を行うのが適正と言えそうです。

4000万円、5000万円、6000万円、7000万円、8000万円の借り入れは妥当?

最後に、年収900万円台の方々の借入限度額の妥当性を判断してみましょう。(手取り年収より妥当性を判断)

| 住宅ローン借り入れ額 | 判定 | コメント |

| 4,000万円 | ◎ | 問題なく借り入れと返済ができると思われます |

| 4,500万円 | ◎ | 問題なく借り入れと返済ができると思われます |

| 5,000万円 | ◎ | 問題なく借り入れと返済ができると思われます |

| 6,000万円 | ○ | 900万円台後半の年収があれば可能 |

| 7,000万円 | × | 住宅ローンの返済が困難になるリスクがある |

| 8,000万円 | × | 住宅ローンの返済が困難になるリスクがある |

共働き・世帯年収900万円台の場合の住宅ローンの組み方は?

しかし、こうした収入合算やペアローンで気をつけなければならない点もあります。まず、女性の妊娠時の産休などで収入が減り、出産後も一定期間、育児で働けなくなり収入が途絶えた場合でも住宅ローン返済していけるかという点です。また、共働き年収を前提に住宅ローンを組むのであれば、住宅ローン完済まで共働きを続けている必要がある点にも要注意です。子育てや介護などで今まで通り就業し続けることができなくなる可能性も十分にあり得ますので、万が一想定通り仕事ができなくなってしまったとしても返済し続けることが出来るような範囲で家探しをするのが安全と言えるでしょう。

高額な物件を購入した場合にはより注意が必要ですので、マイホーム購入という大きなイベントと同時にご夫婦間の役割分担も明確にしておく必要があります。

こうした問題をクリアした場合には前述の借入限度額のシミュレーションを参考に、収入合算やペアローンを利用できる住宅ローンに申し込みをしてみてください。

共働き世帯が利用したい住宅ローン

| 金融機関名 | 特徴 |

| ソニー銀行 |

日本で初めて住宅ローンを取り扱ったネット銀行。年収制限がやや高いが住宅ローンの歴史と魅力は本物。 |

| auじぶん銀行 | ネット完結型で住宅ローン契約書に収入印紙が不要であるため、印紙税を節約可能。 |

| SBI新生銀行 | 育児休暇中など特定期間の住宅ローン返済額が減らせる「コントロール返済」サービスを取り扱い |

年収900万円台の人におすすめの住宅ローン

年収900万円の人におすすめしたいのは「変動金利タイプ」の住宅ローンです。

変動金利タイプは将来の日本の長期金利が上昇すると、住宅ローンの金利が上昇してしまうリスクがある金利タイプですが、とにかく足元では金利が低いことが特徴です。

「金利があがるリスク」があるのは低金利で借りられることの裏返しなので仕方がありませんが、

- 今の日本の状況下では住宅ローン金利が大幅にあがる可能性は非常に低い(と当サイトでは予想している)

- 万が一、早い段階で金利が上昇しても生活費に余裕があるので困窮しにくい

- 金利が低いと元本の返済スピードも早く、かつ、余裕資金で繰上返済することでさらに元本返済を早めることができる(変動金利のリスクを小さくできる)

などの観点から、住宅ローン返済額が年収の30%を超えてしまうような場合を除き、変動金利タイプがおすすめと考えています。

変動金利の金利が低い住宅ローンの一覧

| 変動金利 | 備考 | |

|---|---|---|

| auじぶん銀行 | 年HPご確認%(全期間引下げプラン)・新規借り入れ(※1) | がんと診断されるだけで住宅ローン残高が半分になる保障とすべてのケガや病気を保障する全疾病保障が無料で付帯。保証料も無料(審査の結果で保証会社を利用することになった場合は、保証料相当額を上乗せした金利が設定されますが、別途支払う保証料はありません)。 |

| SBI新生銀行 | 0.420%(手数料定率型) | 手数料定率型の場合。すべてのケガや病気による介護保障が無料で付帯。 |

| 住信SBIネット銀行(WEB申込コース)※2 | 年0.448%(通期引下げプラン) | すべてのケガや病気を保障する全疾病保障が無料で付帯。保証料も無料。 |

| PayPay銀行※4 | 年0.499%(全期間引下型) | 変動金利タイプの金利の低さに注目。 個人事業主・自営業、同族企業にお勤めの方は申込不可。 |

| 住信SBIネット銀行の住宅ローン(対面)※3 | 年0.448%(通期引下げプラン) | 通常の団体信用生命保険、全ての病気やケガに備える全疾病保障に加え、お借入時のご年齢に応じてガン診断時給付を含む3大疾病保障特約(50%)を基本付帯 |

| ソニー銀行 | 年0.597%(新規購入) (変動セレクト) | 2023年11月1日以降、物件の購入価格を超えて借り入れる場合は金利が年0.05%上乗せになります(新規購入時)。

がんと診断されるだけで住宅ローン残高が1/2になる疾病保障が無料付帯。 |

| みずほ銀行ネット住宅ローン | 年0.375%~ | メガバンクのみずほ銀行がネット限定の低金利住宅ローンを提供中。50歳まで年0.1%の上乗せでがん団信に加入可能。 |

| イオン銀行 | 年0.530%(金利プラン) | イオングループでの買い物が5%引きになるサービスがセット。保証料も無料。2024年10月の適用金利。 |

※1 審査結果によって、保証付金利プランとなる場合があり、その場合の金利は異なります。金利プランが保証付金利プランとなる場合は、固定金利特約が3年、5年、10年に限定されます。

※2 物件価格の80%以下で住宅ローンをお借入れの場合。審査結果によって、金利に年0.1%~年0.30%上乗せとなる場合があります。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※3 物件価格の80%以下で住宅ローンをお借入れの場合。借入期間を35年超でお借り入れいただく場合は、ご利用いただく住宅ローン金利に年0.15%が上乗せとなります。

※4 新規借り入れ、自己資金10%以上の場合

40歳で年収900万円の人の注意点

40歳で住宅ローンを組む際に気をつけたい点が大きく2点あります。

1つ目は40歳で住宅ローンを組んだ場合に35年返済とする場合、完済時年齢が75歳になるという点です。繰り上げ返済で完済日を前倒ししない限り、定年退職後も年金や貯蓄から住宅ローンを返済していくか、退職金で一括繰上返済するなど、老後の生活に影響を与える可能性があります。

特に60歳以上になるとそれまでの水準の収入を確保しにくくなるので注意が必要です。

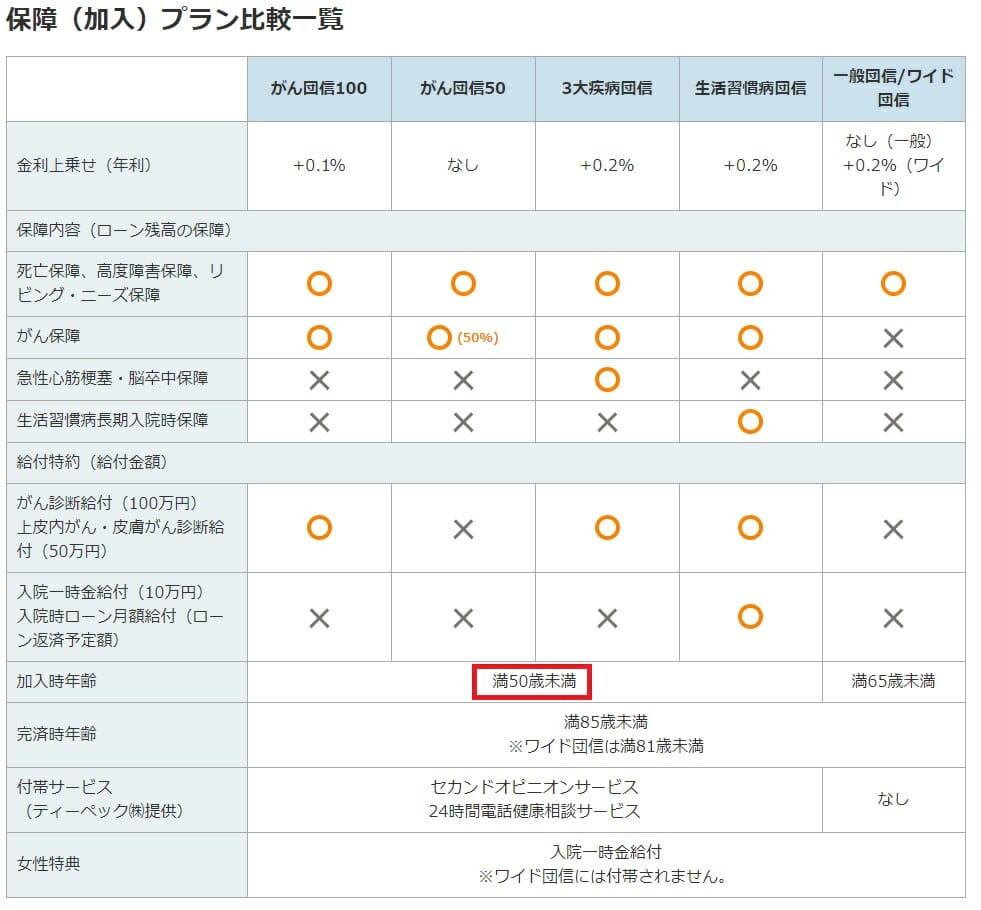

2つ目は疾病保障の年齢制限です。例えば、ソニー銀行では疾病保障団信には50歳までに加入が必要です。その他の銀行も50歳前後となって大きな違いはありません。これは新規借り入れだけではなく、借り換えの際にも言えることですので今後借り換えを行う予定がある方は頭の片隅に置いておいてください。

まとめ

記事内で解説したように、年収900万円の場合、住宅ローンの上限額は5,000〜6,000万円が目安ですが、限度額いっぱいで借りると家計に大きな負担がかかる可能性があります。ライフスタイルや将来の計画を考慮し、無理のないプランを選びましょう。

住宅ローン審査では収入に見合った借入額の設定や、信用履歴の管理が重要です。自己資金を充実させ、返済計画をしっかり立てることで、審査通過の可能性が高まります。専門家のアドバイスも参考にしながら自分に合った住宅ローンを選び、計画的に準備を進めることが、理想のマイホームを手に入れる鍵となります。

年収別住宅ローンの審査基準

みんなの住宅ローンでは年収に合わせた住宅ローン審査の解説記事を用意しています。日本の平均年収に関する情報やおすすめの住宅ローンも紹介していますので合わせて参考にしてください。

「オリコン顧客満足度®」調査の住宅ローン版の最新結果が2024年8月に発表されました。

総合1位はソニー銀行の住宅ローンが獲得しました!2023年に1位を獲得していたソニー銀行が再び1位を獲得した形です。2位はauじぶん銀行の住宅ローンで、3位にイオン銀行、続いてSBI新生銀行と住信SBIネット銀行がランクインしています。

上位の銀行間の得点はかなりの僅差で、いずれも高い顧客満足度を得ていることがわかります。

マイホーム・住宅ローンに関する関連リンク集

おすすめ住宅ローン一覧

今月の注目住宅ローン

今月のおすすめ特集

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- フラット35からフラット35への借り換えシミュレーション

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンに外構費用を組み込める??

- 「フラット35リノベ」とは?中古住宅購入と性能向上のリフォーム実施で金利優遇

- 【必見】母子家庭・シングルマザーのパートでも住宅ローンが借りられる?!

- 【速報】ソニー銀行が2024年11月の住宅ローン金利を発表!

- イオン銀行のフラット35のメリット・デメリット・特徴は?

- auじぶん銀行を給与受取口座にして住宅ローンを利用するメリットは?

- auじぶん銀行の住宅ローンでリフォーム・リノベーション資金は借り入れ可能?

- 住宅ローン融資手数料が安いランキング/おすすめの住宅ローンは?

- SBI新生銀行 住宅ローンのつなぎ融資の実力は?

- りそな銀行 住宅ローンの審査基準とは?

2024.10.22

2024.10.22

2024.10.22

2024.10.22

2024.10.20

2024.10.20

2024.10.20

2024.10.20

2024.10.20

2024.10.19

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2024

Copyright © Izit Inc. 2013 - 2024