自営業でも借りられるおすすめの住宅ローンと審査基準とは?

2025年6月16日

自営業でも借りられるおすすめの住宅ローンと審査基準とは?

この特集ページでは自営業・個人事業主として働く人でも借りやすい住宅ローンを紹介しています。住宅ローンの審査基準と審査対策を解説しながら、自営業の人におすすめしたい理由も紹介しています。

総務省の調査では、日本では約600万人が個人事業主・自営業者として働いているとされています。日本の就業人口は6,000万人程度と言われていますので、日本で働いている人の10人に1人ぐらいが自営業・個人事業主ということになります。(総務省:https://www.stat.go.jp/data/roudou/shoku.html)

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。業界全体が金利引き上げ傾向ですが、ネット銀行の住宅ローンの引き上げペースは早く、「ネット銀行の住宅ローンの金利は低い」といはとても言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.660%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.590%~(キャンペーン適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

目次

- 1 自営業におすすめの住宅ローン

- 2 自営業について

- 3 自営業は住宅ローン審査に不利なのは本当か?

- 4 自営業の住宅ローン審査における年収(所得)とは?

- 5 住宅関連の費用は費用計上できる?

- 6 自営業は原則は3期連続で黒字が基本。(赤字があるとかなり厳しい)

- 7 自営業の住宅ローン審査の必要書類

- 8 創業・開業後、何年で住宅ローンを組める?

- 9 年金未納・年金不払でも大丈夫?

- 10 自営業の住宅ローンには保証人が必要?

- 11 自営業でも住宅ローン控除を受けられる?

- 12 自営業が住宅ローンを借りる時の裏ワザとは?

- 13 頭金なしでも住宅ローンは利用できる?

- 14 自営業の人が利用しやすい住宅ローンとは?

- 15 まとめ

- 16 職業・働き方ごとの住宅ローンの解説

自営業におすすめの住宅ローン

自営業と一言で言っても実態は様々です。安定的にビジネスを行っている自営業の人もいます。

ただし、統計的・総合的には自営業・個人事業主は、公務員や会社員と比べると収入が不安定です。また、健康状態に問題が生じた場合の影響も大きく、福利厚生面も不安定と言わざるを得ないでしょう。事業に大成功してお金持ちになりやすいのも自営業・起業家ですが、収入が不安定なのも自営業です。

それでは、そんな自営業で働く人に選んで欲しい住宅ローンをいくつか紹介しておきます。もちろん、紹介するのは自営業でも借りることができる住宅ローンだったり、自営業でも借りやすいと考えられる住宅ローンです。

現在、自営業者は利用できないと明確に定めている住宅ローンは少なくなっています。以前は、PayPay銀行(旧ジャパンネット銀行)などが自営業者の申し込みを受け付けていませんでしたが、現在では多くの金融機関が自営業者の申し込みを受け付けています。住宅ローン選びでは、各金融機関の審査基準をよく確認し、自営業者に積極的な貸出を行っている可能性が高い金融機関を選ぶことが重要です。

1つ目の住宅ローンは、がんと診断された時に住宅ローンの金額が半分になる保障と全ての病気やケガによる入院に対する保障が無料※でセットされていながら、変動金利・10年固定金利の金利が非常に低いauじぶん銀行の住宅ローンとソニー銀行の住宅ローンです。

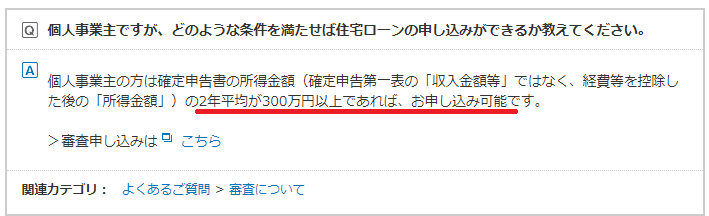

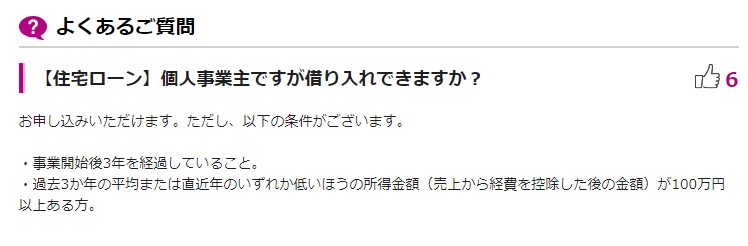

また、3年以上の営業実績と過去3年分の収入(確定申告)書類の提出を求める銀行が多い中で、過去2年分の平均所得が300万円以上あれば利用できることを明言しているSBI新生銀行の住宅ローンもおすすめです。

上記はSBI新生銀行のホームページのよくある質問コーナーから引用したものですが、SBI新生銀行は過去2年の平均所得が300万円以上であれば住宅ローンに申し込むことができることを明言しています。一般的に、自営業が住宅ローンに申し込むには3年以上の営業実績と3年分の確定申告書の提出が求められるので、SBI新生銀行のこの利用条件は自営業・個人人業主にとって非常に利用しやすい内容です。

上記はSBI新生銀行のホームページのよくある質問コーナーから引用したものですが、SBI新生銀行は過去2年の平均所得が300万円以上であれば住宅ローンに申し込むことができることを明言しています。一般的に、自営業が住宅ローンに申し込むには3年以上の営業実績と3年分の確定申告書の提出が求められるので、SBI新生銀行のこの利用条件は自営業・個人人業主にとって非常に利用しやすい内容です。

SBI新生銀行の住宅ローンは、金利も低く、人気の変動金利タイプは年0.43%~と非常に魅力的な金利設定ですし、保証料無料・一部繰上返済手数料無料で事務手数料も安く抑えることができるおすすめの住宅ローンの1つです。自営業・個人事業主の人で少しでも審査に不安がある人はSBI新生銀行の住宅ローンに申し込んでみることをおすすめします。

これらの住宅ローンをおすすめしたい理由は、「非常に低金利なだけでなく、無料で将来の病気に備えられる」ことです。サラリーマンと比べて福利厚生がしっかりしていなかったり、病気になった時に収入が激減しやすい自営業・個人事業主の人にぜひ検討して欲しいと思っています。

例えば、会社員の場合、もしがんと診断されたとしても、有給休暇を利用したり、休職制度を活用して治療に専念することができます。一定期間は給与や手当による収入が確保されるケースも多く、さらに職場の同僚や上司のサポートを受けながら、安心して療養生活を送れる環境が整っていることも少なくありません。こうした勤務先の制度や人間関係が治療中の大きな支えになることも考えられます。

ところが、自営業や個人事業主の場合はそうはいきません。自分が働けなくなったらすぐに収入が途絶えてしまうような人が大半です。だからこそ、「自営業の人にはがんや病気に対する保障が充実した住宅ローンを選んで欲しい」と思います。

金利が低いだけでなく、将来の安心感も得られる住宅ローンとしておすすめしておきます。

ソニー銀行の住宅ローンは、年収400万円以上(自営業の場合は前年度の申告所得もしくは直近3期分の平均申告所得のいずれか低い所得が400万円以上)という制限がありますが、「がん50%保障」が無料で利用できるだけでなく、つなぎ融資(注文住宅)の紹介もしてくれますし、2億円の高額融資にまで対応しています。また、年収制限をクリアできれば比較的審査にも通りやすいと言われています。

自営業は福利厚生制度が充実していないことが多いので、住宅ローンについては保障を手厚くしておきたい考える人は多いでしょう。そのようなニーズに応えられるように、がんと診断された時に住宅ローンの残高が0円になる「がん100%団信」も金利で取り扱っています。

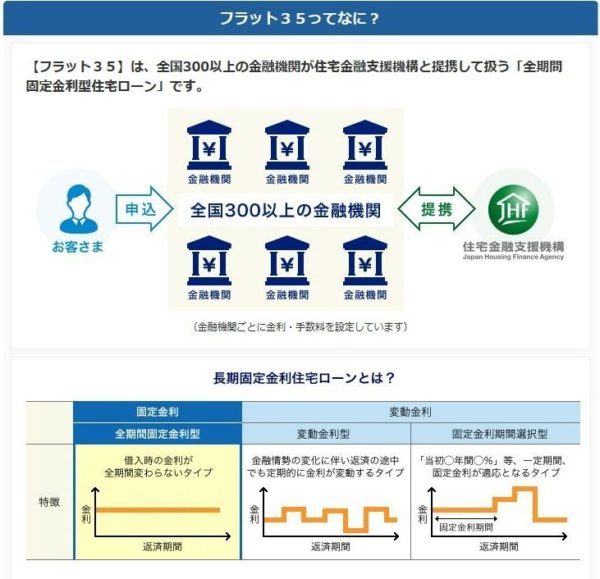

次に、おすすめしたいのはフラット35です。自営業や個人事業主の中でも、「起業して3年未満」「過去3年に赤字がある」「収入が不安定」の条件に当てはまる場合、選択肢から外せないのがフラット35です。

フラット35は国土交通省が所管している独立行政法人の住宅金融支援機構が提供する長期固定金利の住宅ローンです。フラットの名の通り、返済期間中の金利が一定で、市場金利の変動を気にしながら返済する心配がないので、返済の負担が大きくなるリスクも起きません。将来、車の買い替えや、子供の進学、老後の資金など計画的に資金を工面したい方にはおすすめです。また、年収や、職業などの制限が少なく、自営業で業績が不安定でも借りられる可能性が高い住宅ローンとして長く人気を集めています。

(フラット35には、「幅広い国民が優良な住宅を持てるようにする」という目的があり、民間銀行の住宅ローンよりも審査の面でも利用しやすいという特徴があります。)

例えば、一般的な住宅ローンの場合、自営業の人が通常の住宅ローンを利用するには確定申告書を3期分の提出が求められます。確定申告書を3期分も提出することはめんどうですし、3年以上の事業実績がないと住宅ローンを利用することができないことを意味しています。

フラット35であれば、開業して1年でも利用できますし基本的に1期分の確定申告書しか提出する必要がありません。

このように営業実績が短い人にも住宅ローンのような商品を貸せるのは、「多くの国民が良い住宅を購入して住めるようにする」ことを目的としてフラット35が提供されているからです。フラット35が素晴らしいのは、審査に通りやすいだけでなく、銀行の固定金利タイプと比べても低金利、という点です。

※すでに紹介しましたが、SBI新生銀行は自営業の場合2年以上年収300万円という条件があります。フラット35は別格ですが、民間銀行の住宅ローンの中でSBI新生銀行の住宅ローンは自営業でも利用しやすい条件設定です。

自営業について

一言で自営業と言っても働き方は様々で、美容室やレストラン・居酒屋などを個人で営業している人から、プログラマーやWEBデザイナーなどで大手企業から「業務委託・常駐」で仕事を得ている人まで様々です。最近は、フリーランスと呼ばれたりしていますがそれらの人の多くは自営業(個人事業主)です。

また、ブロガーやYoutuber・Instagramerなどは副業でやっている人も多いですが、個人で行っているケースが大半です。

それらの自営業・個人事業主に共通しているのは(サラリーマンと比べて)「収入が安定しにくく利益を維持することが難しいこと」「福利厚生や各種保障が手薄になりがち」「老後への備えが手薄になりがち」などの”不安定さ”です。

収入の維持の難しさ・不安定さが自営業が住宅ローンの審査に落ちやすいと言われている一番の理由です。

新型コロナウイルスで景気が不安定になっていますが、最初に影響を受けるのはやはり自営業や個人事業主です。正社員をリストラする前に業務委託などの費用の削減を狙うのがその理由です。

本格的に景気後退すると新型コロナウイルスは自営業・個人事業主に対する銀行の融資審査(住宅ローンの審査)に影響を与える可能性も十分ありますので、可能であれば早めに審査して融資してもらえることを確定しておくと良いでしょう。

収入が安定していない自営業に低金利の住宅ローンを貸したくないと考える銀行が多いということなのですが、続けて、自営業でも借りれる住宅ローンや自営業で働く人の住宅ローン事情について解説していきたいと思います。

※「法人名義」で営業しているお店も一般用語としては「自営業」に含まれることもあり、自営業と個人事業主は本来の言葉の意味は違いますが、この特集記事の中では基本的に自営業と言う表現を使うようにしています。

自営業は住宅ローン審査に不利なのは本当か?

自営業(個人事業主)とは会社員、契約社員、アルバイト、パートなどのように月給・時給のように会社から給料をもらうのではなく、自ら事業を行っている人・商売している人のことを言います。

例えば、商店、ラーメン屋、米屋、農家、漁業、林業などを営んでいる人もいれば、デザイナー、プログラマー、税理士、弁護士、芸能人など幅広い業種に自営業・個人事業主として収入を得ている人含まれます。

会社員、契約社員、アルバイト、パートなどの給与所得者は、会社から給料を支給してもらえるので収入は安定していますが、自営業・個人事業主は自らの事業で利益をあげていく必要があるので、どうしても収入が不安定になりがちです。この収入の不安定さが住宅ローンの審査で不利とされている最大の理由です。

お金を貸す立場(銀行)の目線では、住宅ローンを申し込んでくる人を働き方で分類して統計を取って確認すると、会社員の方が自営業よりも確実に返済してくれるという結果になっているだけであって、全ての自営業者が住宅ローンの審査に通りにくいわけではありません。継続的に事業を続けていて、その間の収入(所得)が安定していれば、全く問題なく住宅ローンの審査に通ります。

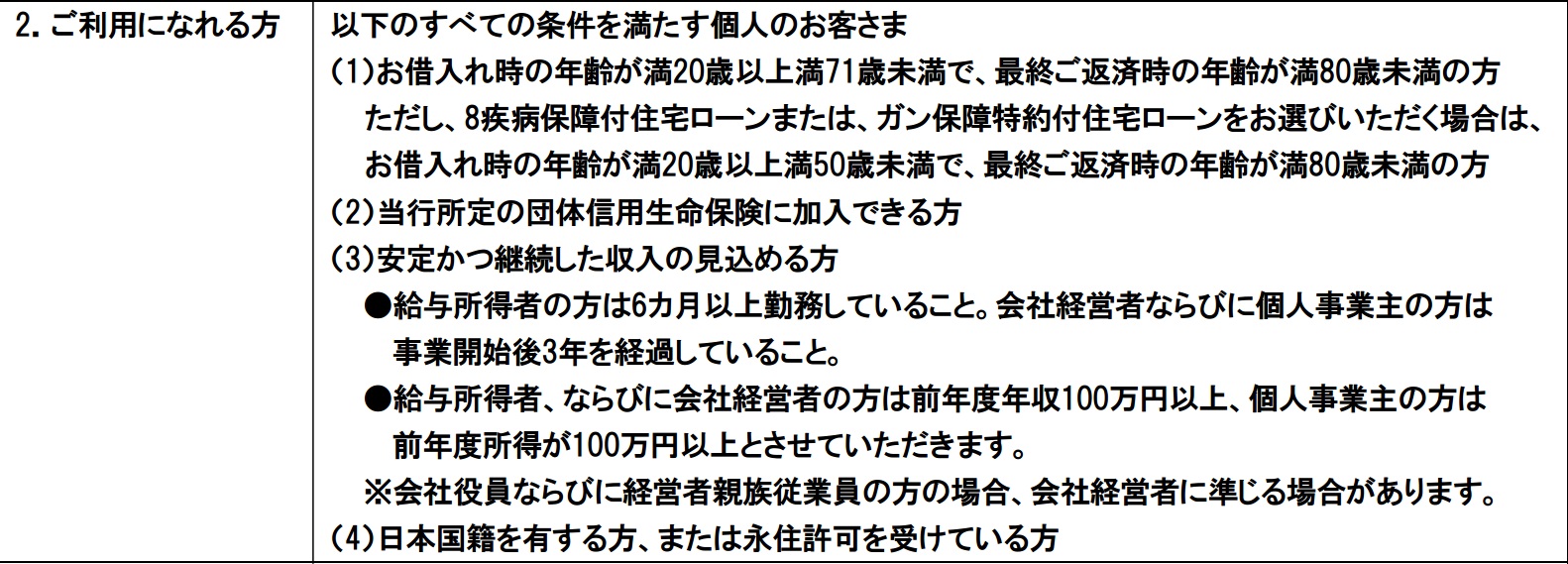

参考までにイオン銀行の住宅ローンの商品説明書の「利用者の条件」の箇所を紹介したいと思います。以下の図の(3)に「安定」「継続」と言う言葉が並んでいる通り、住宅ローンの審査においては、貸し出し後に長い期間をかけて返済してもらえるかどうかが最重要視されます。収入がどうしても不安定な自営業・個人事業主に住宅ローンを貸し出す際には慎重に審査せざるを得ないわけです。

※商売が成功して、急に収入が増える可能性があるのも自営業の特徴ですが、もし事業が大成功して収入が増えたとしたら、住宅ローンを完済してしまう人もいるでしょう。金融機関としては、完済されると受け取れる利息収入が少なくなるだけで、メリットではありません。毎月、確実に元本と利息を払ってくれる人が金融機関としてはありがたいというわけです。

自営業の住宅ローン審査における年収(所得)とは?

住宅ローンの利用条件で「自営業の人は〇〇〇円以上」「会社員の人は●●●円以上」と言うように最低年収の金額が働き方で変わることはありません。

たまに「自営業専用住宅ローン」のような特殊な住宅ローンを提供している金融機関もありますが、それらの商品の多くが「自営業が住宅ローンの審査に通りにくい」と実態から、審査基準を甘くして高金利で貸し出そうとしているような商品であることが大半です。

本当に借りれる先が見つからなかったときに利用を検討できる住宅ローンとしての存在意義がありますので、そのような住宅ローンの存在を否定するわけではありませんが、最初に申し込むべき住宅ローンではありません。あくまでも最終手段の1つとして考えておくようにしましょう。

なお、自営業の年収とは確定申告書の「所得」です。事業収入から経費を差し引いた「所得」が会社員で言う年収と同じように扱われます。

主要銀行の住宅ローンの年収基準を一覧形式で整理しておきましたので参考としてください。

| 年収(前年度) | 業歴 | |

|---|---|---|

フラット35 | 100万円程度でも可能 | 1年以上 |

| 100万円以上 | 3年以上 |

| 200万円 | 3年以上 |

| 200万円以上 | 3年以上 |

| 300万円以上 | 2年以上 |

住宅ローン | 400万円以上 | 3年以上 |

金利選択型 | 400万円以上 | 2年以上 |

ネット専用住宅ローン | 安定かつ継続した収入があること | 3年以上 |

ネット借り換え住宅ローン | 安定かつ継続した収入があること | 2年以上 |

年収(所得)の計算と確認方法

何年も確定申告を行っている人はご存知だと思いますが、念のため確定申告書の所得がどのように計算されているかについて解説しておきます。

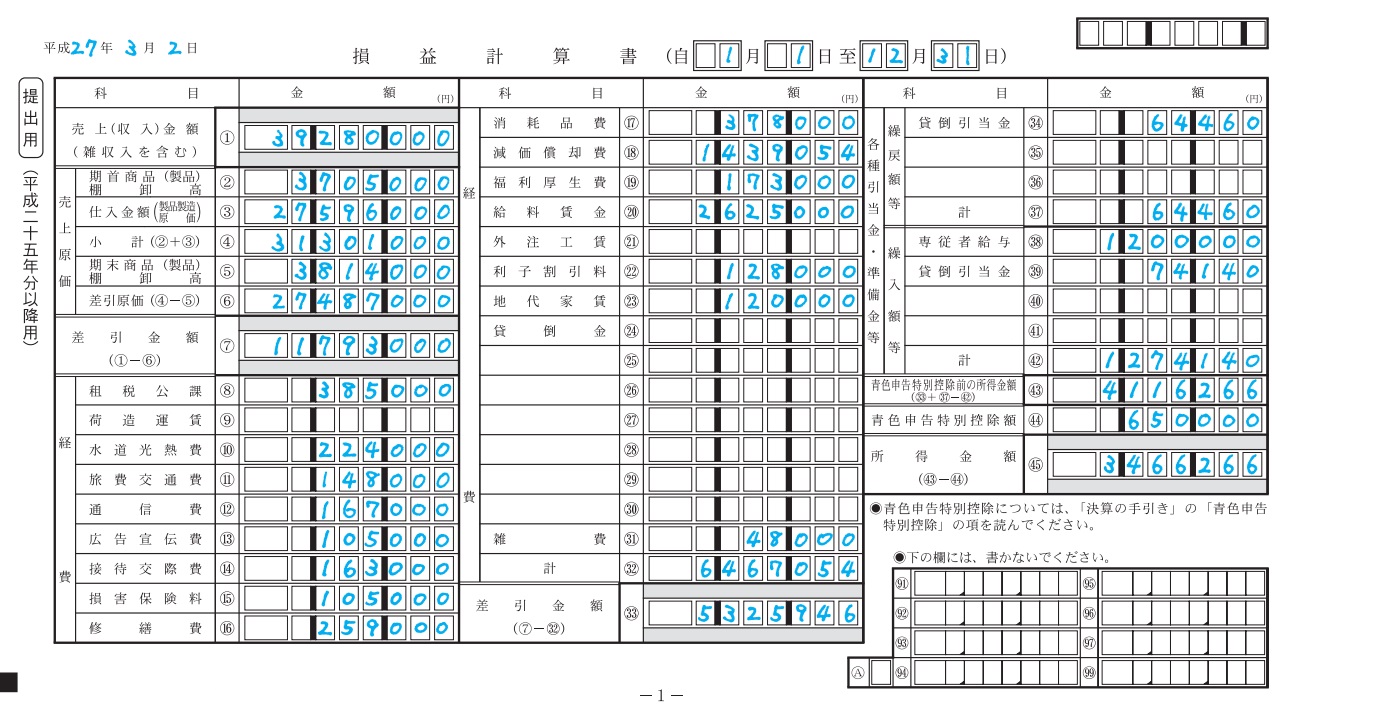

実際に国税庁のホームページに掲載されている損益計算書を見ながら具体的に確認していきましょう。

自営業の年収は、上記の損益計算書の右下の欄の「所得金額」です(売上ではありません)。上記の画像では約346万円となっていますね。

この所得が住宅ローンの審査で利用される金額で、サラリーマンで言う「年収」にあたります。

自営業の収入合算

収入合算とは、住宅ローンを借りる際に、申込者の収入だけでなく、配偶者や親などの家族の収入も合算して借入限度額を増やす方法です。これにより、単独では希望額の融資を受けられない場合でも、合算した収入をもとにより多くの借入が可能になります。

最近では様々な金融機関が収入合算での住宅ローン融資に対応しています。収入合算に対応していれば、自営業でもご夫婦や親族で収入合算で住宅ローンを組むことは可能です。ただし、住宅ローンの収入合算者の条件は、正社員であることが多く、パート・アルバイトの方は合算できない場合もあります。

※ペアローンしか取り扱っていない金融機関も多いので申し込み前に確認しておくようにしてください。

2025年6月時点の個人事業主の方で利用可能な収入合算の主な住宅ローンは以下になります。(当サイト調べ)

| auじぶん銀行 | イオン銀行 |

| 住宅ローン(対面) | ARUHI(フラット35など) |

| SBI新生銀行 | 住信SBIネット銀行 |

| 三菱UFJ銀行 | 三井住友銀行 |

| みずほ銀行 | paypay銀行 |

経費算入(節税)について

年収が増えると所得税・住民税も増えるので、自営業の人で「節税」を意識したことがない人はいないと思います。

節税を目的にできるだけたくさんの支出を経費に算入したくなるわけですが、経費を増やし過ぎると結果的に「所得」が少なくなるので、住宅ローン審査ではマイナスの評価に働きます。

節税意識がしっかりしている人であれば、法令で許される範囲であれば最大限の支出を経費に算入して所得金額をできるだけ少なくしているはずです。自営業にとって節税は権利でもあり、生活を維持するために必要な作業なので、経費を安易に減らすべきではありませんが、マイホームの購入・住宅ローンの利用を優先したい時に、経費算入の金額を意識的に減らすことは1つの方法です。(「経費そのものを削減する」のが理想です)

※住宅ローン以外の事業性ローンでも、所得金額が少なすぎるとローンの審査上マイナスに働きます。事業の資金繰りも手当てしたい場合はこの経費の扱いが1つのポイントになります。

節税をやめるとその間の所得税・住民税が増えてしまうので、経費算入をセーブして所得の金額を増やす意識を持つ期間はできるだけ短い方が良いのは言うまでもありません。

フラット35は1期分の確定申告書を提出するだけで良い、というのも自営業の人にフラット35をおすすめしたい理由の一つです。特にARUHIは豊富な融資実績と金利・手数料の条件も良く、おすすめしたいフラット35取り扱い金融機関です。

※通常の銀行が提供する住宅ローンの場合、直近3期分の確定申告書の提出が必要です。

住宅関連の費用は費用計上できる?

自営業におすすめの住宅ローンというテーマからは少し離れますが、自営業の人は自宅の一部を店舗(事務所)として利用する計画で住宅ローンを契約することがあると思います。(店舗・事務所併用物件での住宅ローン利用をNGとしている金融機関も多いので要注意)

事務所費用を経費に計上することで所得を減らして節税効果を得ることが目的で、幅広い自営業の人が行っていることですが、気を付けたいのが、住居における事務所の免責の割合です。

なお、事業用で利用している面積が50%を超えた場合、住宅ローン控除の対象外になってしまうので注意が必要です。

※住宅ローン控除を100%活用するためには事業用面積の割合を10%以下にする必要があります。

なお、自営業者として行う確定申告で持ち家の場合は、建物部分で事業に利用している面積の割合から算出された価格を減価償却することで費用計上することになります。減価償却の詳細は新築・中古、建築素材による耐久年数の違いなど細かく定義されていますので国税庁のホームページなどで確認するか、税理士などの詳しい人に確認するようにしましょう。

※土地部分を減価償却費して経費算入させることはできません。

店舗・事務所併用物件で利用可能な住宅ローン

| ARUHI(フラット35) | SBI新生銀行 | 住信SBIネット銀行 |

自営業は原則は3期連続で黒字が基本。(赤字があるとかなり厳しい)

住宅ローンの審査においては継続して安定的に返済してもらえるかが重視されますので、赤字決算(所得が赤字)の場合、住宅ローンの審査に通る可能性はかなり低くなります。

自営業で住宅ローンを借りる場合、原則として直近3年分の確定申告書を提出しなければなりません。継続的な収入が期待できると判断できるかを、直近3年間の確定申告内容から審査されることになります。

4年前や5年前の赤字であれば住宅ローンの審査に与える影響はありませんので、住宅ローンの審査では過去3年間の業績(所得)を意識することが重要です。もちろん、大型の設備投資や先行投資を行ったことで過去3年間の中の1年だけが赤字になっている程度であれば、金融機関にその旨をしっかりと説明することで住宅ローンの審査に通る可能性もありますが、大型の投資は住宅ローンの借り入れが終わった後に行うなど、計画的に事業を行っていくようにすると良いでしょう。

過去3年分の所得がどのように利用されるは金融機関によって基準が異なりますが、例えばイオン銀行では「過去3年の平均所得または前年の所得金額の低い方」を利用者の年収基準として利用することを明言しているように、3年間の平均所得が借入可能額にも影響すると理解しておくようにしましょう。

自営業の住宅ローン審査の必要書類

以下は、自営業の人が住宅ローンの本審査(仮審査では提出不要です)で提出することになる必要書類をまとめた表です。大量に提出しなければならない書類があるわけではありませんが、確定申告書・営業収支明細書や納税証明書を過去2年分~3年分を提出する必要があります。

| 書類 | 備考 |

| 身分証明書 | パスポート、マイナンバーカードなど |

| 健康保険証 | 原本 |

| 住民票 | 原本 |

| 印鑑証明 | 原本 |

| 確定申告書および付表(営業収支明細書) | 2年もしくは3年分 |

| 納税証明書 | 2年もしくは3年分 |

| 物件に関する書類 | パンフレット、地図、チラシ |

| 頭金に関する書類 | 預金通帳など |

| 団体信用生命保険のもし込み書兼告知書 | 5,000万円以上の借入の場合には健康診断書も必要 |

創業・開業後、何年で住宅ローンを組める?

自営業を開始した直後は基本的に住宅ローンを利用することはできません。これまで解説した通り、「安定かつ継続した収入が見込めるか?」を金融機関が判断できないためです。

では、開業してから何年程度で住宅ローン審査に通るのでしょうか?安心できるのは多くの金融機関で求めている確定申告書3年分を提出できるようになってから、つまり4年目に突入してからになります。

開業2年目でも利用できる住宅ローンにフラット35があります。フラット35の場合、1期分(1年)の確定申告書を提出することで住宅ローンの審査を行ってくれます。

これはフラット35が自営業の人におすすめの住宅ローンと言われる理由の1つです。

創業・開業したばかり、1年未満でもフラット35では借り入れ可能な場合がある

民間の住宅ローンでは創業・起業・開業したばかりで住宅ローンを借りることは実態としてきわめて難しいでしょう。しかし、フラット35では審査をしてもらうことは可能です。起業後6ヶ月しか経過していない場合には、その6か月分の実績を2倍し、1年間の所得として審査してくれる場合があります。

年金未納・年金不払でも大丈夫?

サラリーマンの場合、年金は毎月の給与から源泉徴収されるので意識することはほとんどありませんが、国民年金を自分で支払っている自営業の場合、年金制度に期待せずに全く支払っていない人もいると思います。

金融機関には納税証明書を提出することになりますが、社会保険料(国民年金や国保)の納税証明書の提出を求められることはほとんどありません。ただし、確定申告書には納税額や社会保険料が明記されていますので、金融機関は調べようと思えば簡単に調べることができます。

確かに国民年金の支払状況は住宅ローンの審査項目ではありませんが、万が一、金融機関が年金未払いを発見した時に住宅ローン審査に影響させないという保証はありませんし、審査上でプラスに働くことはありませんので、年金を支払うか金融機関に把握されないように注意しておいた方が良いでしょう。

自営業の住宅ローンには保証人が必要?

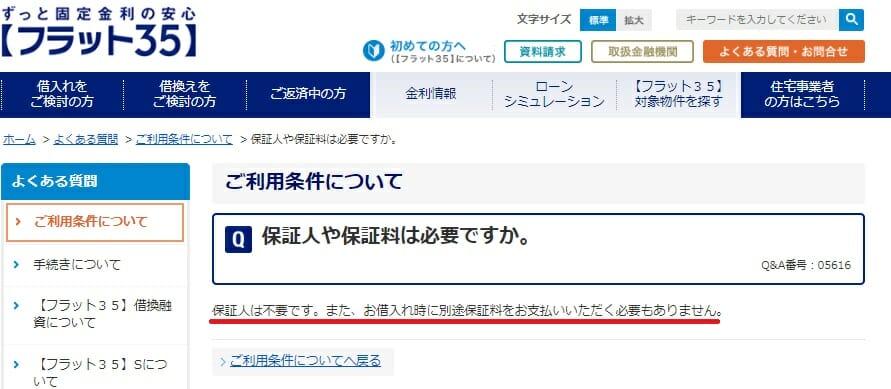

結論から申し上げると自営業だからと言って、住宅ローンの利用に保証人を求められることはありません。代わりにメガバンクや地銀の住宅ローンであれば代わりに系列の保証会社の保証が必要となります。一般的には住宅ローン融資額の2%からそれ以上に相当する保証料が必要となり、審査結果に応じて保証料が代わってきます。このため、自営業の方の保証料はサラリーマン・公務員と比較しても高くなると想定されます。

保証料の観点では、公的な住宅ローンであるフラット35では保証人・保証会社ともに不要なほか、繰り上げ返済手数料も不要となっています。

自営業でも住宅ローン控除を受けられる?

住宅ローン控除とは、要件を満たす場合に最大13年間、年末の借り入れ残高の0.7%が所得税から差し引かれる制度です。自営業や個人事業主でも条件を満たせば控除を受けることが可能です。ただし、確定申告が必要で、住宅の床面積や返済期間など、適用要件を満たす必要がある為、詳しい条件を確認してから手続きを行いましょう。

自営業が住宅ローンを借りる時の裏ワザとは?

”裏ワザ”と言いながら”違法行為”を持ち掛けてくる不動産会社もいると言われています。それらの多くは裏ワザと呼べるものではなく、公文書・私文書偽装に該当するようなものです。そのような方口車に乗ってしまうと、いざというときに契約解除などを迫られる可能性もありますので、くれぐれも不法行為は行わないようにしましょう。

そんないくつかの裏ワザの中でも、やりすぎなければ合法と呼べるのが確定申告の更生手続きを活用する方法です。

これは、一度確定させた確定申告から事後的に経費を減らして所得を増やす方向に訂正して、住宅ローンの審査に申し込むという方法です。

急にほしい住宅が売り出されたり、家を買っておきたいと考えるようになったにもかかわらず、これまで住宅ローンの審査のことを意識せずに、経費を可能な限り積み上げて所得を減らして節税していたような人が利用しやすい方法です。

確定申告を構成してから住宅ローンに申し込むことで、所得を多く見せることができるので、住宅ローンの審査上は有利に働くことになります。

一方で、過去の所得を増やすと所得税・住民税を追加納付しなければならないので手元資金が減ることになりますし、公正手続きの行うと確定申告書上でその旨が記載されるので金融機関も更生された事実を把握することができますので、過去3年分の確定申告を全て更生していると疑われる可能性もありますので注意しましょう。

(合法的な方法なので裏ワザではありますが、おすすめしたいわけではありません。そんなことをするぐらいなら過去1年分の確定申告書の提出で良いフラット35への申込を検討した方が良いと思います。)

頭金なしでも住宅ローンは利用できる?

結論としては頭金なしで住宅ローン借入れることは全く問題ありません。むしろ、2018年4月からフラット35が諸費用(仲介手数料、司法書士報酬、火災保険料、住宅診断にかかる費用、印紙代など)をフラット35の金額の中に含んで借り入れできるように制度改正されています。そのため、頭金を今すぐ準備するのが難しい人でも住宅購入が可能になり、ありがたい商品といえます。

ただし、頭金・自己資金があった方が審査に通りやすいのは間違いありませんので、出来るだけ自己資金を準備するように心がけましょう。

自営業の人が利用しやすい住宅ローンとは?

住宅ローン審査において金融機関は「安定かつ継続した収入が見込めるか?」が重点的に審査されるので自営業・個人事業主が厳しく審査されるのはやむを得ない面があります。

ただ、自営業や個人事業主はマイホーム購入をあきらめなければならないか、というと当然そんなことはないですし、特に住宅金融支援機構という日本政府が100%出資している公的な機関と国内約330あまりの金融機関が提携している長期固定金利型の住宅ローンのフラット35は自営業でも利用しやすい審査基準となっています。

フラット35は民間の住宅ローンと違って、公的な機関が提供する住宅ローンなので住宅ローン審査に寛容、通りやすいのが審査上の特徴です。自営業に強い住宅ローンと言ってよいでしょう。

民間の金融機関では会社員や公務員が住宅ローン審査に有利ですが、フラット35ではこうした職業による住宅ローン審査へあまり影響しないと言われています。シンプルに「安定かつ継続した収入が見込めるか?」という点を一定の条件でチェックしていて、アルバイトやパートでも利用可能な住宅ローンです。

また、先ほども少し触れましたが、1期分の確定申告書があれば自営業や個人事業主も住宅ローン審査に申し込み可能ですし、年収100万円前後の方にも貸し出し実績があるとされています。

アルヒはフラット35の国内金融機関の中で取り扱いシェアでダントツの1位を何年も連続で獲得している住宅ローン専門の金融機関で、アルヒがこれだけのシェアを維持できている理由は大きく2つです。1つ目は「ARUHIスーパーフラット」と言う通常のフラット35よりも金利が低いおトクなアルヒだけのフラット35を開発・取り扱いしている点です。

フラット35は、民間と政府系機関が提携して提供する固定金利の住宅ローンで、住宅金融支援機構がローンを買い取り資金調達を行います。一方、スーパーフラットは金融機関が主体となるフラット35(保証型)を活用した商品で、住宅ローンの貸し手を金融機関が担う分、借り入れ金利の自由度が高くなる為、条件次第でフラット35より低金利での借入が可能になる、という仕組みです。

2つ目は全国各地にある店舗網と専門スタッフに相談しやすいことです。

民間銀行の住宅ローンの審査に通りにくい個人事業主や自営業の人はフラット35の利用率が高いと言われていますが、その中でも店舗でプロに相談しながら手厚いサポートを受けることができるARUHIのフラット35は、自営業・個人事業主の人は選択肢に入れておくべき金融機関と言えます。

まとめ

本記事では、自営業・個人事業主の住宅ローン事情について解説してきました。「自営業は住宅ローンの審査に通らない」とよく言われていますが、自営業でも住宅ローンの審査を通過することはできます。ただし、自営業が住宅ローンの審査を通過するには、いくつかの条件を満たす必要がある為、以下のようなポイントを意識してより良い住宅ローンを選べるようにしましょう!

- 直近の3期がすべて黒字であること

- できるだけ頭金を用意すること

- 状況次第で節税対策について考え直すこと

- 他の借入の返済、クレジットカードの分割払いなどは事前に清算しておくこと

- 直近1期分の確定申告の提出で借り入れ可能なフラット35は候補に入れておくこと

職業・働き方ごとの住宅ローンの解説

以下は職業や働き方ごとにおすすめの住宅ローンや注意したい住宅ローン審査のポイントを解説した記事です。合わせて参考にしてください。

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンはなぜ安い?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはつなぎ融資に対応している?

- auじぶん銀行の住宅ローン<保証付金利プラン>とは?

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

2025.07.04

2025.07.04

2025.07.04

2025.07.04

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202