10年後の住宅ローン金利を予想/変動金利はどうなる?2025年の金利は?

2025年2月20日

10年後の住宅ローン金利を予想/変動金利はどうなる?2025年の金利は?

この特集記事では10年後の住宅ローン金利の予想と住宅ローン選びの考え方について解説しています。

目次

2016年に日銀が行ったマイナス金利政策の影響で急激に低下した日本の住宅ローン金利。2018年~2019年ごろは「住宅ローン金利が上昇する(可能性がある)」・「日銀の金融政策変更の影響で住宅ローン金利があがった」・「フラット35の金利が上昇した」のように、住宅ローンの金利が上昇していくと言った内容の報道が盛り上がっている時期がありました。

当時の記事は根拠もなければ、表面的なことを報道しているだけで、住宅ローンの金利タイプに悩んでいる人の参考になる情報とは言えず、実際、2021年になっても住宅ローン金利が上昇することはありませんでした。また、新型コロナウイルスの影響で経済活動の自粛が続いていることも影響して、2021年は住宅ローンの金利上昇を煽る記事を見かけることはなくなりました。

空気が変わったのは2022年に入ってからです。2022年になってアメリカなどの各国が政策金利の引き上げを始め、日本の住宅ローン金利に上昇圧力がかかっていた状況でした。本格的に日本も金利上昇するという声が大きくなってきています。2024年の後半には、ついに変動金利タイプの住宅ローン金利も上昇に転じました。

- 5年後や10年後の住宅ローンの変動金利は、”今の固定金利よりも”高くなる?

- 今、住宅ローンの金利を固定することで住宅ローンの総返済額を少なくできる?

- 今、変動金利で住宅ローンを借りることはどれぐらいリスクがあること?

変動金利タイプは借り入れ中に金利が上昇するリスクがあるため、住宅ローンの金利上昇リスクを抑えたいと考える人は、金利を固定することができる期間が用意されている固定金利タイプを選んでいます。

固定金利タイプの住宅ローンを選ぶ時におすすめしたいのがSBI新生銀行の住宅ローンです。20年固定~35年固定の金利は業界内でもトップクラスの低金利です。

SBI新生銀行の住宅ローンは固定期間終了後の金利優遇条件も一般的なネット銀行の住宅ローンと比べて有利な条件となっていて、「住宅ローンの金利変動リスクに備えたい」と考える人におすすめの住宅ローンです。

10年後の住宅ローン金利を予想する前に10年ぐらい前の住宅ローンの金利水準を確認しておきましょう。

10年前の住宅ローン金利の水準は?

以下は2008年6月時点の住宅ローンの金利です。今から10年以上前にこの金利タイプで住宅ローンを借りた人は、おおむねこの水準の金利で住宅ローンを借りていたことになります。

| 30年固定金利で借りた場合の金利 | |

| 三菱UFJ銀行 | 3.520% |

| 三井住友銀行 | 3.490% |

| みずほ銀行 | 3.280% |

| 住信SBIネット銀行 | 2.850% |

| 楽天銀行(楽天モーゲージ) | 3.050% |

上記は30年間の金利を固定できるタイプの金利です。変動金利と比べるのは適切ではありませんが、今では考えられない水準の金利です。同じ時期の変動金利は1.5%~1.8%、10年固定金利は2.0%~2.5%ぐらいでしたので今の3倍以上の金利が当たり前の時代でした。

続いて、今後の住宅ローン金利を予想するうえで重要な経済指標の動向を確認しておきましょう。

まずは固定タイプの住宅ローンの金利に影響する長期金利の動向からです。

【直近の金利動向】長期金利は上昇・下降を繰り返すも1%を超える水準で推移

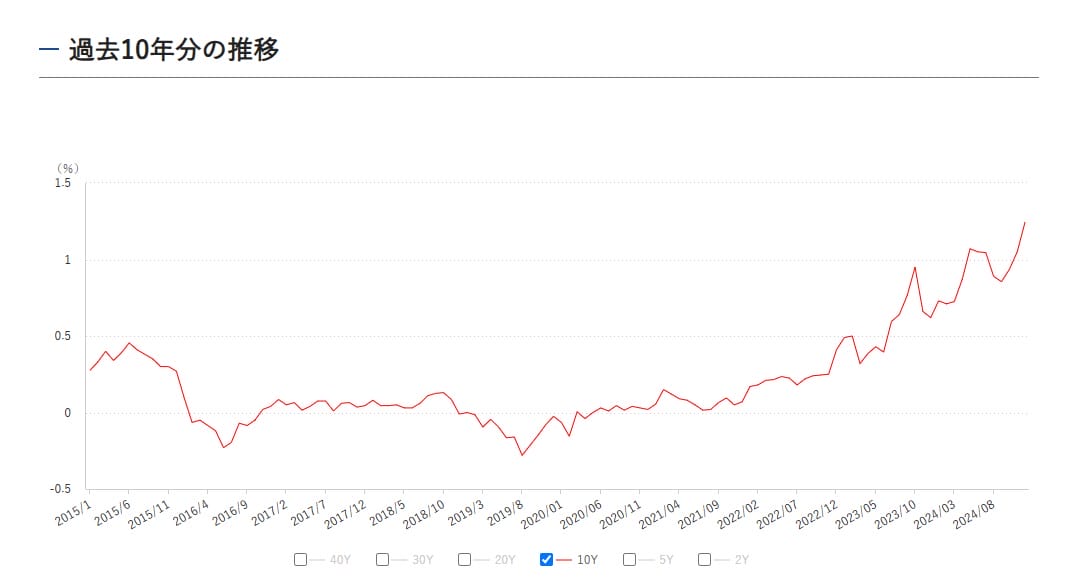

以下は過去10年間の長期金利の金利推移です。2016年のマイナス金利政策で急低下していましたが、2019年を底に長期金利が上昇していることがわかります。足元の長期金利は10年前を超える水準になっています。

日本は国の財政面から金利を急激に上昇させるわけにはいかないと言われなが、円安を食い止める必要であるなど難しい対策を迫られていた日銀ですが、2024年7月に利上げを決定して、いったん、急激な円安に歯止めをかけました。

次に短期金利の金利動向を確認しておきましょう。短期金利は変動金利タイプの住宅ローンの金利に影響するとされている指標の1つです。

【直近の金利動向】短期金利はプラス圏に転換

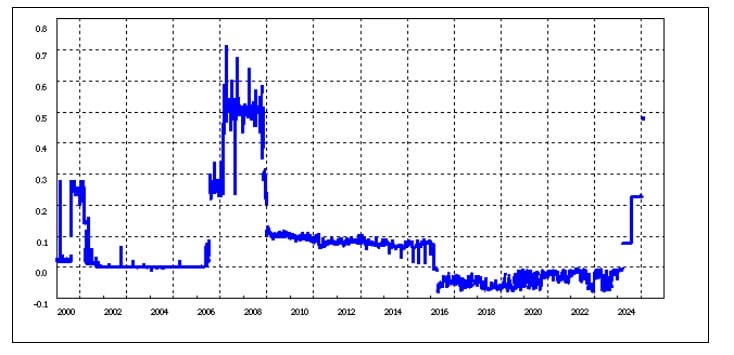

以下は日銀統計データから抽出した短期金利の代表例である”無担保コールオーバーナイトもの”の金利推移です。

2024年に入り、マイナス圏からプラス圏に転じています。これに伴い、住信SBIネット銀行やイオン銀行では変動金利の基準金利を上げることを発表しています。

今の日本のように長期金利を中央銀行がコントロールし続けるのは珍しいのですが、短期金利に関しては中央銀行(日本では日銀)がコントロールすることが一般的と言えますし、今のところ「日本の政策金利はマイナス金利のまま」で短期金利が上昇する気配はありません。

日銀が長短金利をコントロールしているのは、日本を安定的なインフレ(物価の上昇)にもっていき、結果的に日本の景気を引き上げるためです。

新型コロナウイルスのパンデミックを受けて世界的な金融緩和、財政支出、供給不足などで世界的なインフレとなっており、日本でも40年ぶりの物価上昇率となっています。ただし、高齢化社会、需要不足などを理由として日銀もこの物価上昇が続くとは考えておらず、むしろ一時的なものと考えています。複合的な要因で今の日本経済は、金利を上昇させたくてもさせられない状況にあると考えるのが自然だと思っています。

2025年以降の住宅ローン金利動向を予想

これまで確認してきたポイントから住宅ローン金利の動向を総合的に予想すると以下のようになります。

変動金利 : 短期金利は大きく上昇しておらず、今後も急激に上昇する可能性は低い。2024年~2025年ぐらいまでは今の金利水準を維持。

固定金利 : 日銀が長期金利を1.00%超えを容認しているためさらに上昇すると思われる。

超長期固定金利 : 日銀が金利抑制をしていないため金利上昇の可能性はある。

世界的なインフレは続く

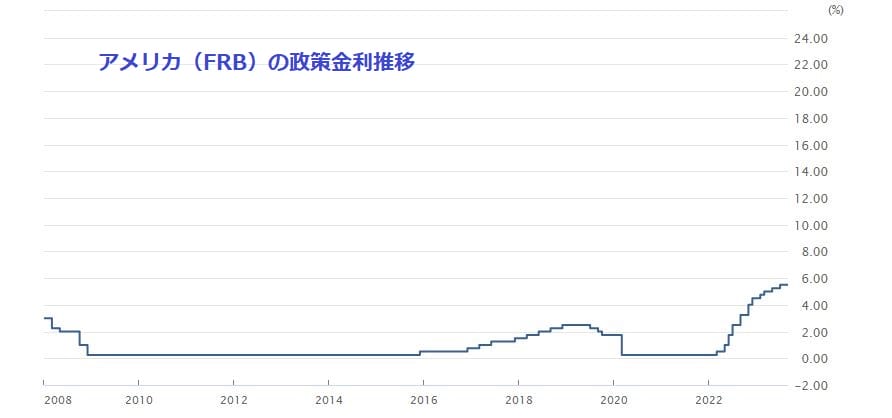

2020年から世界中を大混乱させている新型コロナウイルスの感染拡大による経済活動の停滞と、その後の世界的なインフレは無視できるものではありません。日本だけではなく世界中の中央銀行が金利を引き下げ、ゼロ金利政策を導入していましたが、現在は利上げを急ぎインフレ対策を優先しています。

2022年に入り欧米で利上げが相次いでおり、大規模金融緩和を継続する日本との格差が広がっています。

日本も欧米の金利上昇につられて上昇傾向ですが、先進国の中でも景気回復ペースが最も遅く、継続的な利上げを見込める状況には全くありません。一方でアメリカは年内に利下げが予想されており、日本は周回遅れの様相です。

引用;外為どっとコム

長期的な住宅ローンの金利動向を予想するのは難しく、様々な観点から考える必要があります。住宅ローンの金利は日本経済の状況に影響を受けるので、10年後・20年後に日本がどうなっているかを理解しておく必要があります。

日本は急激な人口減少と高齢化の時代に突入する

内閣府の統計データによると2030年に日本の人口は1億1,661万人程度になると予想されています。たった10年ぐらいで人口が10%も減ってしまいます。しかも、人口が減るだけでなく高齢者の割合が増えながら人口が減少していくという未曽有の少子高齢化と人口減少の時代に突入します。

例えば、団塊の世代が75歳以上の後期高齢者になる2025年には日本人の10人に1人が認知症になると言われていて、私たちが想像している以上に日本の人口減少と高齢化は深刻です。

労働人口や若い人口は国力です。人口の減少と少子高齢化は日本が経済弱者に近づいていくことを示しています。また、人が少なくなり、経済が縮小していくなかで「お金の需要」を増やすのは並大抵のことでは実現できません。

金利は「お金の需要(貸して欲しい人が増える)」があるから高くなるという原理原則に立ち返れば、急激な人口減少と高齢化の時代に突入している日本には、金利を上昇させない大きな圧力がかかっている状態にあることが想像できると思います。

金利の上昇は国の財政に悪影響

次に日本の財政事情について確認しておきましょう。これは金利を実質的にコントロールしている日銀の金融政策に影響してくることになります。

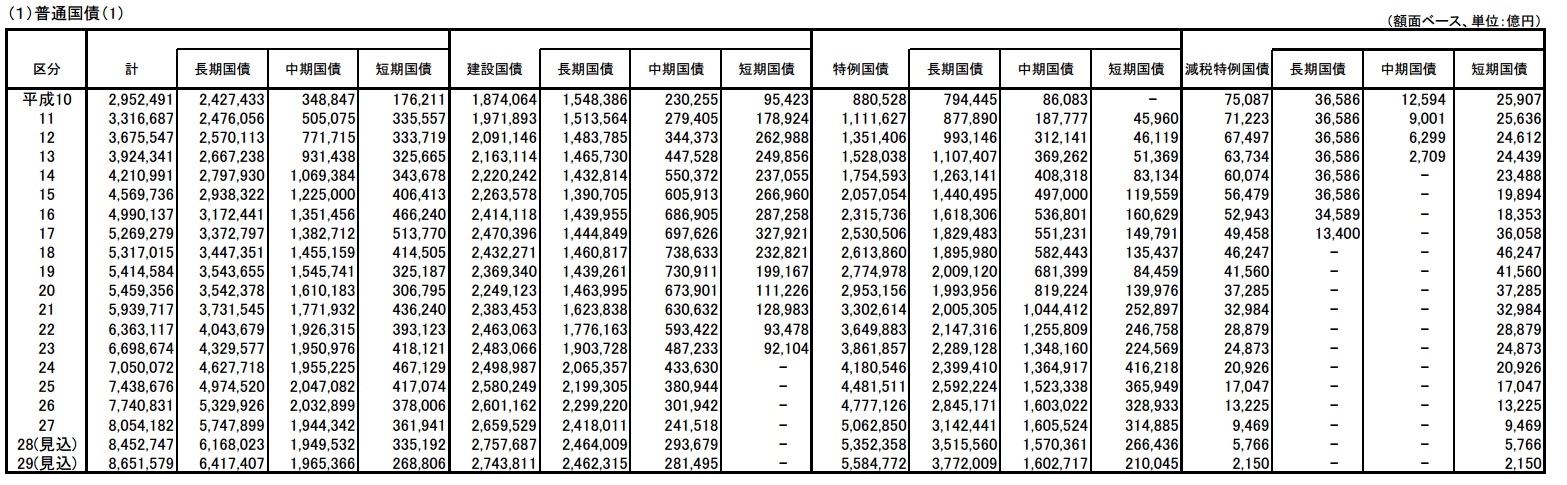

まず、事実として、日本の国債残高はすでに1,000兆円を突破しています。国はその国債を保有者に利息を払う必要があるので、毎年10兆円ぐらいの国債の利息支払いのための予算を計上しています。

今の日本の税収は60兆円弱なので、全ての税金収入の20%ぐらい国債の利払いに消えている状況にあります。なお、この数年は日銀のマイナス金利政策の効果で国債の利息の支払額が低下していて、日銀のマイナス金利政策は国の財政にはプラスの効果をもたらしているという点は非常に重要なポイントで、金利が上昇すると国が支払う利息は増加して財政を悪化させる要因になります。

国債の残高が1,000兆円もあると平均金利が0.1%上昇するだけで国が支払う利息は1兆円も増えることになります。

景気が回復して税収も増えて利息の支払いも増える、であれば良いですが税収が増えないのに国債の利払いだけが増えることは国の財政に悪影響を与えることになりますますので、国の財政面でも、景気回復や税収の増加を伴わずに金利が上昇していくことは容認できる状況にはないだろうということは念頭に入れておかなければなりません。

出典:財務省ホームページ http://www.mof.go.jp/

他にも要因はありますが、この2つのポイントを抑えるだけで中長期的に金利が右肩上がりで上昇していくと予想することはとてもできないことがわかると思います。

一方で、仮に日銀の思惑通りに日本の景気が回復すると、日銀が行っている金融緩和は縮小に向かっていくことになるのは確実です。そのような状況になるとは思えませんが、もしそうなった場合、段階的に金利が上昇していくことになるでしょう。

続いて、具体的な住宅ローンの金利と返済額を確認しながら、中長期的な金利上昇が住宅ローンの返済額に与える影響を整理したいと思います。

住宅ローンの金利上昇の影響を具体的にシミュレーション

住宅ローンの金利が急激に上昇することが無いとしても、徐々に上昇していく可能性はせずにいくつかの金利上昇パターンで住宅ローンの総返済額を試算しています。

シナリオ別住宅ローンの総返済額

<前提条件>

借入金額:3,000万円

借入期間:30年

返済方法:元利均等返済・ボーナス返済なし

| 金利上昇シナリオ | 総返済額(手数料などは考慮せず) | |

| パターンA | 年0.5%の変動金利で借りて金利が完済まで金利があがらない | 32,312,288円 |

| パターンB |

年0.5%の変動金利で借りて5年後に年1.0%に上昇 |

33,997,946円 |

| パターンC | 年0.5%の変動金利で借りて10年後に年1.0%に上昇 | 33,392,516円 |

| パターンD | 年0.5%の変動金利で借りて5年後に年1.0%、10年後に年1.5%に上昇 | 35,125,344円 |

| パターンE | 年0.5%の変動金利で借りて5年後に年1.0%、10年後に年1.5%、20年後に年2.0%に上昇 | 35,422,512円 |

| パターンF | 年0.5%の変動金利で借りて5年後に年1.0%、10年後に年1.5%、15年後に年2.0%、20年後に年2.5%に上昇 | 43,482,644円 |

| パターンG | 年0.5%の変動金利で借りて5年後に年1.0%、10年後に年1.5%、15年後に年2.0%、20年後に年2.5%、25年後3.0%に上昇 | 43,673,500円 |

| パターンH | 年1.5%の固定金利で借り入れ | 37,272,796円 |

上記は、変動金利を年0.5%、固定金利を年1.5%として試算したもので、パターンAは変動金利で借りた場合のベストシナリオで、住宅ローンの金利タイプの中で最も金利が低い変動金利が変わらずに完済日を迎えたケースです。

変動金利が上昇していくシナリオがパターンB~G、パターンHは住宅ローンの金利を1.5%で固定したパターンです。

まず、パターンA~Eまでは、パターンH(固定金利での借り入れ)よりも総返済額が少なくなっていることがわかります。

パターンFやパターンGのように金利がどんどん上がっていくと総返済額が逆転する一方で、パターンE(5年後に今の2倍の金利、10年後に3倍の金利、20年後に4倍の金利)程度の上昇であれば、総返済額ではパターンHよりも少なく済むことがわかります。

繰り返しですが、「緩やかに金利が上昇するぐらいであれば、変動金利の低い金利で借りておく方が住宅ローンの総返済額は少なく済む」ということは頭の中にいれておく必要があります。

※ここでいう緩やかな金利上昇は、「変動金利(≒短期金利)」の金利上昇で「固定金利(≒長期金利)」の金利上昇ではありません。

10年後の住宅ローン金利を予想

これまで説明してきたとおり、当サイトでは多少住宅ローンの金利が上昇することはあっても、住宅ローンの総返済額が 固定金利<変動金利 のように逆転するほど金利は上昇しない可能性が高いと予想しています。

もちろん、10年後は日銀の金融政策も変わっているはずですが、住宅ローンの変動金利が今の金利水準の5倍や6倍を超えていくという予想はとてもできません。リーマンショック前の2008年でも1.5%程度だったわけですからね。

もちろん、金利を固定しておきたいという気持ちや考え方を否定するつもりはありません。最終的に変動金利を選ぶか固定金利を選ぶかは最終的には自分自身で判断するしかありません。

その判断は難しいと思いますが、この特集の内容も踏まえてご自身の考え方にあった住宅ローンを選ぶようにしていただければ幸いです。

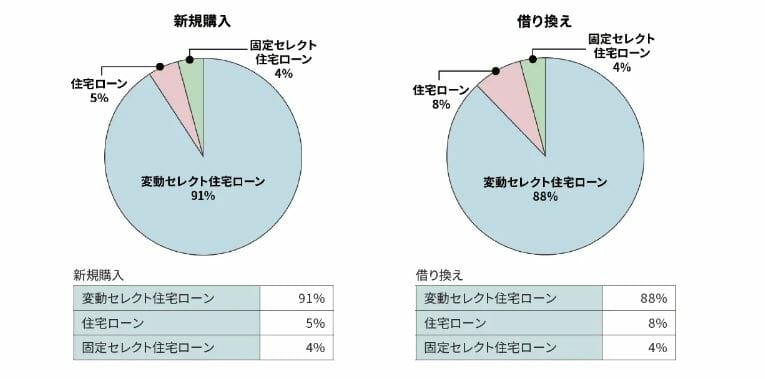

みんなが利用している住宅ローン金利タイプは?

ソニー銀行が発表した2021年4月から2022年3月まで同行の住宅ローンを利用した方々の実績を見ると、新規購入で91%、借り換えで88%の方々が変動金利を選んでいます。固定金利とは圧倒的な差が開いている状況です。前年と比較しても変動金利を選ぶ方が増えている状況です。

こうしたデータはりそな銀行など他行も発表していますが、これらでも90%近い方が変動金利を選んでいるのが確認できます。

実際に住宅ローンの借りる方、借り換える方は金利は当分上がらない、変動金利が最もメリットがあると考えるのが支配的な状況です。

2025年のおすすめの住宅ローン

変動金利でおすすめの住宅ローン

・auじぶん銀行の住宅ローン

『がん50%保障』、『4疾病保障』、『全疾病長期入院保障』※が無料でセットされる人気の住宅ローン。変動金利を中心として金利の低さも魅力。

※満50歳までの方が加入可能。

・ソニー銀行の変動セレクト住宅ローン

インターネット銀行のソニー銀行の住宅ローン。電子契約に対応し、来店不要のネット完結型の住宅ローン。がん50%保障が無料で付帯。

ソニー銀行のがん団信50の特徴は、「保障料無料」、「”がんと診断されたら”というハードルの低い保険金支払い条件」。”入院”などではなく、”診断されること”が条件の疾病保障が費用負担なく付帯する点です。ソニー銀行ではがん団信100やワイド団信などの借り手が安心できる疾病保障を非常に魅力的な水準の保険料で提供していることにも注目です。

・SBI新生銀行の住宅ローン

SBI新生銀行はSBIグループ入りしてから住宅ローン金利の引き下げを積極的に行っています。介護保障付き団信を無料で付帯。

固定金利でおすすめの住宅ローン

・auじぶん銀行の住宅ローン

変動金利だけでなく、10年固定金利で圧倒的な低金利を提示しているauじぶん銀行。auじぶん銀行はがん保障、全疾病保障など独自の疾病保障も無料で、10年固定金利タイプでの借り入れ・借り換えを考えている人にとって、間違いなく最有力候補の住宅ローンの1つ。

・SBI新生銀行の住宅ローン

SBI新生銀行の住宅ローンは長期固定タイプの住宅ローンがとにかく低金利であることが最大のメリットです。独自の安心保障付き団信を無償で付帯し、万が一の備にも対応しています。20年、35年などの長期固定金利タイプでの借り入れ・借り換えを考えている人にとっては、間違いなく最有力候補の住宅ローンの1つ。

マイホーム・住宅ローンに関する関連リンク集

おすすめ住宅ローン一覧

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

- auじぶん銀行と楽天銀行(金利選択型)の住宅ローンを比較!どちらがおすすめ?

- アルバイト・パートで働く人の住宅ローン対策。いくらまで借りれる?

- 住宅ローンと年収/借入可能額・早見表・目安は?

- 住宅ローンのつなぎ融資を活用して注文住宅を建てよう!/つなぎ融資を徹底解説

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

2025.07.01

2025.06.30

2025.06.27

2025.06.27

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202