PayPay銀行(旧ジャパンネット銀行)の住宅ローンの審査基準について

2023年12月7日

PayPay銀行の住宅ローンの審査基準について

この特集ページではPayPay銀行の住宅ローンの審査基準について解説しています。

PayPay銀行は日本初のネット銀行として三井銀行や住友銀行が出資して設立され、現在はZホールディングス(旧ヤフー)のグループ会社となっている老舗のネット専業銀行です。ジャパンネット銀行という銀行名を覚えている人はまだ多いと思いますが、PayPay銀行はもともとジャパンネット銀行として長らく営業していました。

PayPay銀行の住宅ローンは変動金利・10年固定金利を中心とした低金利が魅力です。一般的に金利が低いローン商品は審査基準が厳しいわけですが、PayPay銀行の住宅ローンは審査基準が厳しいのでしょうか?

この特集ページではPayPay銀行の住宅ローンの審査が厳しいのか・甘い部類にあるのかについて解説しています。

この記事ではPayPay銀行の商品説明書に定められている審査基準を確認しながら審査基準の特徴を1つ1つ解説していきたいと思います。

目次

PayPay銀行の住宅ローンについて

PayPay銀行の親会社はインターネット大手企業のZホールディングス(旧ヤフー)とメガバンクの三井住友銀行です。

大手銀行とネット企業を親会社に持つネット銀行が住宅ローンを提供する場合、基本的には金融サービスに精通している大手銀行がもつ住宅ローンに関するノウハウが住宅ローンの商品開発に活かされ、更にそれをネット企業が持つ顧客基盤やサービスとの連携で肉付けされながら商品が開発されていくことになります。

必ずしも同一の基準ではないと思いますが、住宅ローンの審査の流れや業務については三井住友銀行が持つ住宅ローンの審査のノウハウが活かされていると考えることができます。

それでは、商品説明書を確認しながらPayPay銀行の審査基準を細かく確認していきましょう。

PayPay銀行の住宅ローンの審査基準

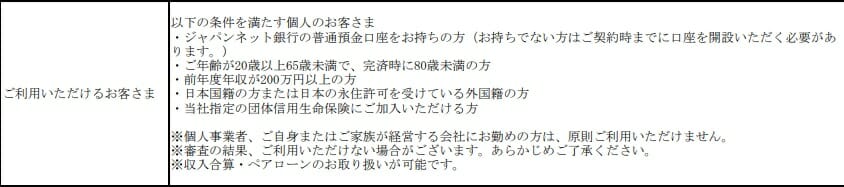

年齢基準

年齢は満20歳以上・満65歳未満で完済時年齢は80歳未満とされています。

なお、PayPay銀行ではがん保障団信も取り扱っていますが、これらに加入する場合には契約時に50歳未満であることが必要です。住宅ローン借換えを行う際などは新規購入時に比較して年齢があがってきますので早め早めに借換えを行う必要がありそうですね。

この年齢の審査基準については一般的と言え、特別厳しくも甘くもありません。

年収基準

年収は200万円以上とされています。一般的な住宅ローンは300万円程度の年収が必要とされていますので比較的甘めの基準と言えるでしょう。

審査上の大きなポイントは次に解説する職業に関するものです。

職業

PayPay銀行の住宅ローンで気をつけたいのが職業(雇用方法)です。

PayPay銀行の住宅ローンは、正社員と契約社員しか利用できず、派遣社員、個人事業主・自営業、経営者、親類が経営する会社の従業員は利用できません。

このような基準を定める理由としては、住宅ローン金利を少しでも低くするために、貸し倒れなどの確率の高い人たちへの貸し出しを制限することで、信用リスクをコントロールしていることが考えられます。

現時点では正社員や契約社員もしくは公務員など意外の働き方の人は利用できないので注意しましょう。

勤続年数

住宅ローンの様々な審査基準の中でも、”勤続年数”で住宅ローンの利用可否を判断することは今の時代に合わないものだと思いますが、PayPay銀行の場合、転職後1年未満でも雇用契約書、給与明細(直近3ヶ月分)、賞与明細(直近1年分)、職務経歴書の提出することで利用可能です。

提出する書類が増えるのは面倒ですが、書類を提出することで審査対象になりますので転職直後で住宅ローン選びに悩みを抱えている人はPayPay銀行の住宅ローンを選択肢に加えておくことをお勧めします。

健康状態(団信)

団信への加入審査は「銀行ではなく保険会社」が行いますので、PayPay銀行が直接コントロールしにくい分野です。

PayPay銀行の株主には「三井生命保険株式会社(大樹生命)」と「住友生命保険相互会社」が名前を連ねていますが、住宅ローンの団信にはクレディ・アグリコル生命の団信を利用しています。クレディ・アグリコル生命は、団信引き受け実績が豊富で人気の住宅ローンで採用されている保険会社です。

がん団信やワイド団信の引き受け実績が豊富で商品ラインナップも充実していますし、書類の提出が不要なネット完結に対応しています。

PayPay銀行の住宅ローンの疾病保障(団信)

PayPay銀行の住宅ローンはただ金利が低いだけではありません。「一般団信」に加え「がん50%保障団信」が金利上乗せ無しの無料で利用することができます。

一般団信の保険料を銀行が負担するのは一般的ですが、「がんに対する先進医療特約」や、がんと診断された時に住宅ローンの残高が半分になる「がん50%保障団信」が無料で付いてくる住宅ローンはまだ少なく、PayPay銀行の住宅ローンは間違いなく魅力的な住宅ローンの1つです。

また、さらに充実した保障を付帯したい場合、例えば、がん100%保障であれば0.1%の上乗せで利用することができます。

注意点は一般団信以外の疾病保障付きの団信は50歳を超えた場合は利用できないという点です。

また、ワイド団信にも対応していますので、健康状態に不安を抱えている人も利用しやすい住宅ローンになっています。

※PayPay銀行の住宅ローンは正社員・契約社員が利用可能であり、個人事業主・自営業、同族企業に勤める方は利用できません。また、市街化調整区、非線引き区域の物件は借入不可となっています。

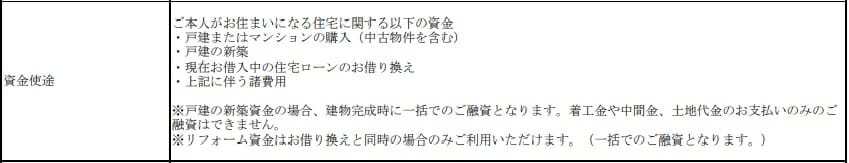

資金用途に関する条件

PayPay銀行では新築戸建て・マンション、中古戸建て・マンションいずれの融資にも対応しています。

なお、ネット銀行の住宅ローンの多くはつなぎ融資に対応しておらず、PayPay銀行も同様です。

セカンドハウスや賃貸・店舗併用住宅の融資には対応していないので、こうした利用についてはやはり公的な住宅ローンであるアルヒが選択肢として有力になりそうです。

下記が、PayPay銀行の住宅ローンでは利用できない住宅です。

・親族間売買

・建築基準法およびその他の法令の定めに合致していない物件

・事業用物件(店舗併用住宅を含む)

・賃貸用物件(賃貸併用住宅を含む)

・借地物件(普通借地・定期借地)

・不動産業者の仲介のない個人間売買

・保留地物件

・連棟式住宅

・コーポラティブハウス

・セカンドハウス・別荘

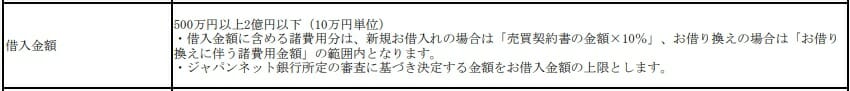

借入可能額

PayPay銀行の住宅ローンは2億円までの融資に対応しています。

また、PayPay銀行では住宅ローン借入に伴う諸費用も住宅ローンとして組み込み借入が可能となっています。

当たり前といえば当たり前なのですが、借り入れ可能額が2億円については団信の保障も2億円まで付帯されます。

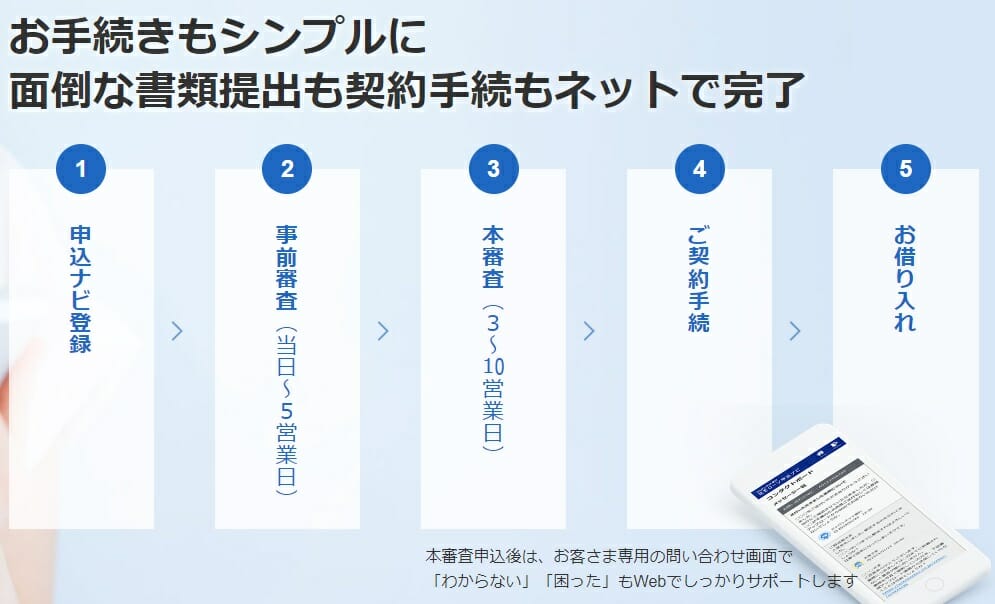

PayPay銀行の住宅ローン審査期間

PayPay銀行の住宅ローン審査は事前審査は最短当日、本審査も最短で3営業日となっています。

PayPay銀行の住宅ローンはネット完結型であり、来店不要なのはもちろん、審査書類の提出はオンラインの「住宅ローン申込ナビ」で行うためコピーして郵送するという手間がありません。また、契約書の締結も電子的に行われるため、記入、捺印、郵送などの手間や時間も省かれ、審査期間が早くなる商品設計となっています。

PayPay銀行の住宅ローン契約はWEB完結

PayPay銀行の住宅ローンは電子契約に対応しているため、捺印、サイン、郵送などの手間が省けるほか、収入印紙を貼ることが不要となります。収入印紙は住宅ローンの借入額により変動するため、借入額が大きくなるほど負担が増えるため、電子契約のメリットが増します。

住宅ローン借入額と収入印紙の金額

| 文書の種類 | 記載された契約金額 | 印紙税額 |

| 金銭消費貸借契約の金額(住宅ローン借入額) | 1万円未満 | 非課税 |

| 1万円以上10万円以下 | 200円 | |

| 10万円超50万円以下 | 400円 | |

| 50万円超100万円以下 | 1,000円 | |

| 100万円超500万円以下 | 2,000円 | |

| 500万円超1,000万円以下 | 10,000円 | |

| 1,000万円超5,000万円以下 | 20,000円 | |

| 5,000万円超1億円以下 | 60,000円 | |

| 1億円超2億円以下 | 100,000円 |

PayPay銀行の住宅ローンの審査に落ちた場合の対策

住宅ローンの審査に落ちた場合の対策は、「借入希望額を減らす(頭金を増やす)」「信用情報をきれいにする(他の借り入れを返済する)」「カードローンやクレジットカードを解約する」などがありますが、健康状態の問題でワイド団信にも加入できなかった人はフラット35の団信なしプラン、特にARUHIスーパーフラットの団信なしプランへの申し込みなどが有力候補です。

PayPay銀行の住宅ローンが「正社員」「公務員」などの安定的な職業の人にしか対応していないことを知らずに申し込んで落ちた人であれば、auじぶん銀行・SBI新生銀行の住宅ローンのように働き方に対して幅広く受け入れている住宅ローンがおすすめです

Iによる住宅ローンの審査について

PayPay銀行は”将来的には融資の審査にAIを導入する”と宣言していましたが、サービス開始当初はAIによる審査は導入ささなかったようです。

なお、”親会社のヤフーがもつビッグデータ解析の技術を顧客情報の分析に活用する”と打ち出していますので、ヤフーのサービスで料金が発生するサービスで支払いが滞ったりすると住宅ローンの審査に悪影響がでる可能性がありそうです。

逆にYahoo!での買い物やクレジットカードなどの利用を積極的に行うとクレジットヒストリーのようなものが蓄積されてPayPay銀行の住宅ローンが利用しやすくなる可能性もありそうです。(そんな単純なAI審査であれば、ですが)

まとめ

PayPay銀行の審査基準は正社員で働く方にとっては特別厳しいものではありません。ただし、派遣社員、個人事業主・自営業、会社役員、親族が経営する会社に勤務している方は最初から利用できないことになっている点には気をつける必要があります。

PayPay銀行の住宅ローン審査に落ちてしまった、もしくは派遣社員、個人事業主・自営業、会社役員、親類が経営する会社に勤務している方には、SBI新生銀行の住宅ローンやフラット35が有力な選択肢になってくると思います。

特に長期固定金利で住宅ローンを組むことできるフラット35は審査にも通りやすくお勧めです。フラット35の利用については、全国に店舗がある業界最大手のアルヒに相談してみると良いと思います。

PayPay銀行関連記事

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

- auじぶん銀行と楽天銀行(金利選択型)の住宅ローンを比較!どちらがおすすめ?

- アルバイト・パートで働く人の住宅ローン対策。いくらまで借りれる?

- 住宅ローンと年収/借入可能額・早見表・目安は?

- 住宅ローンのつなぎ融資を活用して注文住宅を建てよう!/つなぎ融資を徹底解説

- 派遣社員の住宅ローンの審査基準とは?おすすめはフラット35

- 住宅ローン 審査に通りやすい銀行は?審査基準を徹底比較

- 住宅ローンの金利引き下げ競争は激化!審査短縮などで差別化も

- 審査が通りやすい住宅ローンとは?/過去には会計検査院が指摘したことも

- 50歳・55歳の住宅ローン/無理のない住宅ローンの組み方とは?

2025.07.01

2025.07.01

2025.06.30

2025.06.27

2025.06.27

2025.06.27

2025.06.27

2025.06.27

2025.06.26

2025.06.26

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202