リバースモーゲージとリースバックの違い・メリット・デメリットとは?

2020年11月27日

リバースモーゲージとリースバックの違い・メリット・デメリットとは?

少子高齢化が進む日本で、注目を集めつつあるのが「リバースモーゲージ」と「リースバック」という金融商品です。どちらもマイホーム(自宅)を活用して老後資金などのまとまったお金を手に入れることを目的とした金融商品です。

「リバースモーゲージ」と「リースバック」のメリットとデメリットを整理する前に「リバースモーゲージ」と「リースバック」の違いを確認していきましょう。

「リバースモーゲージ」と「リースバック」は、自宅を活用して現金・資金を確保すること、また、その自宅には住み続けることができるという点は同じですが、その中身は全く異なっています。簡単にまとめてみたした。

リバースモーゲージとは

リバースモーゲージは、マイホーム(自宅)を担保にしてお金を借りる商品です。お金を借りた後も引き続きその家には住み続けることができ、返済は契約期間終了後(または死後)に、マイホームを売却することで一括で行うので契約期間中に借りたお金を返済する必要がありません。

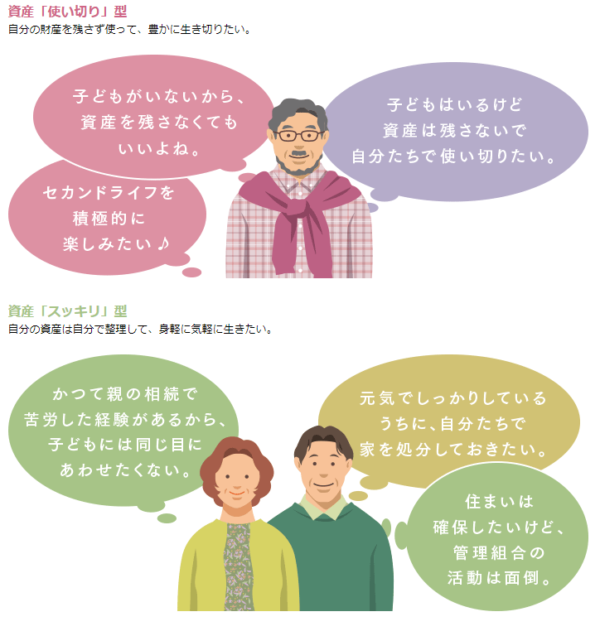

最終的にマイホームを手放すことになるので子供に家を残すことはできませんが、老後生活の間に住み慣れたマイホームに住み続けながら、生活資金に余裕を持たせたり、高度な医療費に充てたり、子や孫の学費に充てたり・・・と、使途が自由なこともあり、マイホームの価値を有効に活用したい人の支持を集めている商品です。

この仕組み自体は1980年ごろにスタートしていて、長い歴史がありますが日本ではあまり利用されませんでした。この数年、少子高齢化や長寿・高齢化が進行したことで「住まいを有効活用する方法」として注目を集めています。

リースバックとは

リースバックは、マイホーム(自宅)を売却してお金を手に入れつつ、売却した後に賃貸契約を結んでそのままその住宅に住み続ける商品です。リバースモーゲージと大きく違うのは、リースバックはマイホーム(自宅)を担保にお金を借りるのではなく、その時点で売却することです。リースバックの場合、その時点で家を売っていることになるので厳密にはマイホームではありませんが、売却前と変わらず住み続けることができるという点は変わりません。

リバースモーゲージは古い歴史がある金融商品ですが、リースバックは2013年に株式会社ハウスドゥが開発した仕組みで、比較的新しい金融商品です。今も最大手はハウスドゥですが、最近は様々な金融機関がリースバックの取り扱いを開始しはじめています。

リバースモーゲージとリースバックの違い

リバースモーゲージとは「家を後で売って一括返済することを約束してお金を借りる」商品で、リースバックは「家をすぐに売ってお金を得て賃貸(リース)契約を結んで住み続ける」商品です。それ以外にも細かなところでも違いがありますので、まとめて比較・確認しておきましょう。

| リバースモーゲージ | リースバック | |

| 概要 | 将来、家を後で売ることを約束してお金を借りる | 家をすぐに売りつつ、賃貸(リース)契約を結んで住み続ける |

| マイホームの所有者 | 本人(変わらない) | 売却先(不動産会社や投資した人) |

| 契約後にかかる費用 | 金利 | 賃料(リース料) |

| 経済条件 | リースバックや任意売却の売却代金より少ない金額しか融資してもらえないことが多い | 通常の売却よりは安い価格になることが多いが、リバースモーゲージで借りられるお金よりは高いことが多い |

| 年齢条件 | 50歳以上が一般的 | なし |

| 同居 | 配偶者しか同居できない(子供は住めない)のが一般的 | 自由 |

| 資金使途 | 原則自由。(投資資金・事業資金は認められない) | 自由 |

| 契約終了後 | 契約終了後(死後)にマイホーム(自宅)を売却して元本・利息を返済する。もし、売却益が出た場合は相続人に分配。 | 住宅の買い戻しが可能 |

| 対象物件 | 基本的には戸建住宅(土地の担保価値が重視される) | 戸建、マンション、工場 |

| 審査 | 年金収入などの審査がある | なし |

| その他 |

契約者の死後、契約を配偶者に移転させることが可能な商品もある 固定資産税は引き続き支払う必要がある 住宅ローン利用中は利用できない |

売却するので固定資産税は不要 住宅ローン返済中でも利用できる

|

※上記は一般的な商品性を比較したものです。取扱金融機関によって商品性は異なります。

このようにリバースモーゲージとリースバックはマイホームを活用してまとまった資金を得られるという点では同じでも仕組みは全く異なっていることがわかります。

では、それぞれのメリットとデメリットを確認しておきましょう。

リバースモーゲージとリースバックのメリット・デメリット

| リバースモーゲージ | リースバック | |

| メリット |

・生きている間はマイホームに住み続けられる(商品もある) ・家賃を支払う必要がない |

・所得の審査がない(売却するだけなので) ・マンションなどの集合住宅でも利用可能 ・推定相続人の同意は不要 ・将来、資金的に余裕ができれば買い戻すことも可能 |

| デメリット |

・所得審査があり利用できない場合がある ・固定資産税を支払う必要がある ・マンションなどでは利用できないケースが大半(戸建住宅のみ) ・推定相続人の同意が必要(な場合が多い) ・金利上昇・不動産下落リスクが残る |

・通常の任意売却より売却価格が安い ・毎月の家賃が発生する(毎年、売却価格の10%程度)。 ・家賃を支払えなくなった場合住み続けることができない ・名義が自分ではなくなる(厳密にはマイホームではなくなる) |

おすすめのリバースモーゲージは?

東京スター銀行の充実人生

リバースモーゲージに力を入れている銀行として真っ先に思いつくのが東京スター銀行です。東京スター銀行のリバースモーゲージの商品名は「充実人生」。みずほ銀行・三菱UFJ銀行などの類似商品よりも低金利で融資を受けられる点が特徴です。ただし、東京都、神奈川県、埼玉県、千葉県、大阪市、京都市、神戸市のような都市部だけが対象エリアなので注意が必要です。また、”預金連動”という仕組みが採用されており、東京スター銀行に預金を預け入れておくと預金部分の金利が0%になります。

おすすめのリースバックは?

SBI新生銀行・昭和リースの新生My WAY

リースバックの最大手は、リースバックを最初に手掛けたハウスドゥですが、まだまだこれからの金融商品です。そんな中で傘下のリース会社と共に新規参入しているのがSBI新生銀行です。SBI新生銀行グループのリース会社である昭和リースが自宅リースバック「新生 My WAY」の取扱を開始しています。

新生 My WAYの特徴

・自宅を売却した代金は一括で受け取れるので大きな資金が必要な場合にも対応

・受け取ったお金は自由に使える

・賃貸契約の保証人は不要。また、収入制限無し

・契約期間は原則10年。10年後の退去に向けてゆっくりと準備できます

・近隣の家賃相場よりは有利な金額で賃貸契約することも

・契約終了時の市場売却額が買取額を上回った場合は利益を受け取れます(逆に下がっても損失負担不要)

近年注目を集め利用者が増加傾向にある「リバースモーゲージ」と「リースバック」。老後の資金などまとまった資金を確保する必要がある人は、ご自身の状況にあった商品を選ぶようにしましょう。

今月の注目住宅ローン

今月のおすすめ特集

- りそな銀行 住宅ローンのメリット・デメリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- 派遣社員の住宅ローンの審査基準とは?おすすめはフラット35

- アルバイト・パートで働く人の住宅ローン対策。いくらまで借りれる?

- 住宅ローン 審査に通りやすい銀行は?審査基準を徹底比較

- 【速報】ソニー銀行が2024年8月の住宅ローン金利を発表!変動金利を引き上げへ

- 楽天銀行とARUHIのフラット35を徹底比較

- 離婚することになったら住宅ローンはどうなる?離婚時の住宅ローンの借り換えにおすすめの住宅ローンは?

- 【コラム】住宅ローンの借り換えで注意すべき7つのこと

- 審査が通りやすい住宅ローンとは?/過去には会計検査院が指摘したことも

- 50歳・55歳の住宅ローン/無理のない住宅ローンの組み方とは?

- ペアローンとは?メリット・デメリット、収入合算との違いは?

2024.07.26

2024.07.26

2024.07.26

2024.07.26

2024.07.24

2024.07.24

2024.07.24

2024.07.24

2024.07.23

2024.07.23

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2024

Copyright © Izit Inc. 2013 - 2024