審査が通りやすい住宅ローンとは?/国の機関 会計検査院が指摘!

2025年6月26日

審査が通りやすい住宅ローンとは?/過去には会計検査院が指摘したことも

住宅ローンとは新築・中古のマンションや建売住宅を購入したり、一戸建てを建築したりする際に金融機関から借りるお金のことです。

通常、数千万円もする住宅の費用をすべて手持ちのお金で購入できる人は少なく、多くの人は住宅を購入する際には住宅ローンを利用し、月々の返済をしていくことになります。

住宅ローンは長ければ35年間かけて返済していくことになる”借金”です。お金を貸す銀行側の立場から考えると、土地と建物(マイホーム)を担保が取れる優良な融資ですが、長い期間貸し続けることになりますし、融資金額は高額です。そのため、金融機関は住宅ローンを申し込んできた人を様々な角度から総合的に審査しています。

住宅ローンの審査基準は異なりますし、金融機関も様々な情報をしっかりと審査します。金融機関を騙すような方法はありませんが、住宅ローンや金融機関によって住宅ローン審査の通りやすさは異なっていて、それぞれの金融機関が審査上で重視するポイントも違います。

この記事では住宅ローンの審査について解説すると共に、住宅ローンの審査が通りやすい住宅ローンをその理由や特徴と共に紹介していきます。

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。業界全体が金利引き上げ傾向ですが、ネット銀行の住宅ローンの引き上げペースは早く、「ネット銀行の住宅ローンの金利は低い」といはとても言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.660%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.590%~(キャンペーン適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

目次

住宅ローン審査に通らない理由

継続的かつ安定的な収入を得られにくいと判定される

住宅ローンの返済には、安定した収入の確保が欠かせません。もし収入が減少したり不安定になった場合、返済が滞るリスクが高まるためです。

そのため、金融機関では住宅ローンの審査時に、申込者の収入の安定性を非常に重視します。職業や雇用形態、勤務年数などを確認し、継続的な返済が可能かどうかを慎重に判断するのが一般的です。例えば、「個人事業主や自営業・パート・アルバイト」は安定性の観点で不利です。芸能人やスポーツ選手も短期的に高額な収入を得られる可能性はありますが、持続性を不安視される職業と言われています。

「勤め先」「雇用形態」「勤続年数」が銀行の求める基準を満たしていないと審査に落ちることになります。

返済負担率が不適切

住宅ローンの審査に通らない・審査に通っても希望する金額を借りられない理由として、よくあるのが「年収」と「年間の返済金額」のバランスです。

住宅ローン業界では、「年間返済負担率」と呼ばれ、この負担率が基準を超えた金額は審査に落ちるか融資金額が減額されることになります。

年間返済負担率=住宅ローンなどの年間返済金額の見込値 × 年収(額面)

※年間返済負担率の計算の「変換返済金額の見込値」には、住宅ローンに加えて無担保ローンや自動車ローンなどの年間返済額も含みます。

一般的に、上記の計算式で計算された「年間返済負担率以外の審査が問題ない」場合、「審査には通る可能性があるが融資金額が減額される」という対応になります。年間返済負担率は住宅ローンの商品説明書に記載されていることがあります。記載されていない場合は、公式サイトのシミュレーションツールなどで参考値を確認することができます。

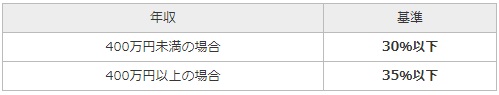

この年間返済負担率の基準値も金融機関によって違いますが、通常は一般的には以下の基準(または、以下の基準より少し厳しめの基準)になっていると考えておいてください。

物件価値の評価が低い

住宅ローンは購入するマイホームを担保としてお金を借りることになります。その際、金融機関や金融機関の提携する不動産評価会社によって物件の担保評価が行われますが、この評価が低く算出されてしまうと、住宅ローンの審査に通らなかったり、希望していた融資額よりも減額される可能性があります。

特に地方部の物件や築年数が経過している中古物件で発生しやすいので注意しましょう。審査結果を提示してくるときに物件の価値に問題があると金融機関が教えてくれるわけではありません。年収から換算した年間返済負担率に大きな余裕があるにも関わらず融資金額を減額された場合、物件査定の結果が反映されている可能性があります。

また、もし担保価値の結果によって融資額が減額された場合でも、その後に金融機関へ増額融資を申し出ても認められるケースはほとんどありません。そのため、評価額に問題があったときは、早めに他の住宅ローンへの申込みを検討するのがおすすめです。

個人信用情報に問題がある(ブラック登録されている)

働いている会社・勤続年数・年収・物件の価値など、住宅ローン審査に落ちるような要素が無いにも関わらず、住宅ローンの審査に落ちる場合、個人信用情報の登録状況に問題がある可能性があります。通常、個人信用情報に勝手に信用情報を棄損する情報が記録されることはありませんので、身に覚えがあることが大半です。

ただ、まれに自分自身では意識していない個人信用情報の記録が残っていることがあります。その場合、個人信用情報機関にご自身の信用情報を照会して内容を確認することができます。

なお、個人信用情報にはカードローンや自動車ローン・フリーローン・クレジットカードなどの利用状況も記録されています。滞納情報は、個人信用情報機関に登録され、住宅ローンの審査時に開示されてしまいます。

日頃から返済期限に気を付けながら、他の借り入れをできるだけ完済し、カードローンやフリーローンは解約を進めていくと良いでしょう。

なお、日本には「全国銀行個人信用情報センター(http://www.zenginkyo.or.jp/pcic/open/)」「シー・アイ・シー(http://www.cic.co.jp/mydata/index.html)」「日本信用情報機構(http://www.jicc.co.jp/kaiji/about-kaiji/index.html)」の3種類の信用情報機関があります。

先ほども触れましたが、この信用情報機関に想定外の情報が記録されている可能性もありますので、必要に応じて信用情報の照会を行うこと検討してみてください。ご自身の情報であれば窓口、郵送、ネットで照会手続きが可能で、万が一、信用情報に間違いがある場合「事故情報取り消し申立書」を提出することで内容の訂正を求めることもできます。

なお、信用情報にブラック登録(異動)がある場合、解決してから最低でも5年間は情報が記録されます。その場合、住宅ローンはもちろん、各種ローンやクレジットカードなどの与信が発生する金融商品を利用できる可能性は非常に少ないと思っておきましょう。

住宅ローン審査に通りやすい職業とは?

住宅ローンの審査では、「安定した収入を継続して得られるかどうか」が重視されます。単にその時点での年収の高さだけで判断されるわけではなく、将来にわたって安定的に返済できるかを金融機関が確認するのです。

そのため、一般的に以下のような職業は住宅ローン審査で有利とされています。

-

公務員

景気に左右されにくく、雇用と収入が安定しているため、高い信頼を得ています。 -

大手企業の正社員

会社の規模や業績が安定しており、継続雇用の可能性も高いため、審査上プラスとされるケースが多いです。

一方、プロスポーツ選手や芸能人、フリーランス、自営業者など、収入が不安定になりやすい職業は、審査が厳しくなる傾向があります。たとえ一時的に高収入があっても、将来的な収入の継続性に懸念があると判断されることがあるため、住宅ローンの利用が難しくなる場合があります。

審査のポイントは「安定性」と「継続性」。職業だけでなく、勤続年数や年齢、勤め先の業績、健康状態なども総合的にチェックされます。

住宅ローン審査に通りやすい時期は存在する?

住宅ローン審査基準が季節によって変わるということはありません。特に金融庁の監督・指揮のもとで営業している金融機関が、季節ごとに1つの商品の審査の基準を変えるような運用を行うことは基本的にはありません。

年末や年度末は住宅購入や住宅ローン借り換えの繁忙期で、住宅ローンの貸し出し金額は通常時に比べて増加する時期です。この時期は銀行も高いノルマを抱えているので営業努力の範囲で審査に通りやすくなる可能性はゼロではありませんが、「審査が通りやすい時期」と表現できるほどではありません。

信用金庫の住宅ローン審査は甘い?

信用金庫は、地域社会の発展を目的とした協同組織金融機関です。主に中小企業や個人向けに、預金、融資、為替サービスなどを提供します。営利目的ではなく、会員同士が助け合うことを基本とし、地域の経済を支える役割を果たしています。銀行と異なり、地域密着型の運営方針が特徴です。

信用金庫は全国に260程度あります。信用金庫は個人事業主や中小企業の経営者であれば取引する機会も多いと思います。

「信用金庫の住宅ローンは審査に甘い?」と聞かれることがありますが、メガバンク・地銀などと比較すると審査は甘いと言える面が多くあります。

信用金庫のメイン顧客は、個人事業主や自営業や中小企業の経営者層なので、住宅ローンの審査基準もある程度合わせていると考えることができます。そのため、メガバンクでは中々通りにくい個人事業主の方でも積極的に相談に応じてくれます。その人の人柄等、書類上では分からない側面を重視するなど、信用金庫独自の目線で審査をしてくれます。これは、信用金庫は銀行ではないため、銀行とは組織の趣旨や成り立ちが異なるためです。

ただし、住宅ローンの金利と審査の厳しさは表裏一体なので、「貸しやすくする代わりに住宅ローンの金利が高い」状態にになっているケースが多くあります。

「銀行法」の下で株主の利益を優先する銀行とは違い、信用金庫は「信用金庫法」という法の下、地域住民が会員となって地域の繁栄を図っています。そのため、信用金庫で住宅ローンを組むと、「出資金」という名目の費用が発生し、後日「出資会員加入承諾書」とうい証書が発行されることになります。

審査が通りやすい住宅ローンとは?

会計検査院と言う、国会・裁判所・内閣、いずれからも独立した組織があります。この機関は政府、政府機関、独立行政法人、地方公共団体など公な機関の会計が適正に行われているか?を検査・監督する役割を担っています。

この会計検査院が、「住宅ローンの審査が甘いのではないか、もっとしっかりと審査すべきではないか」と指摘した住宅ローンがあります。

当時、会計検査院が指摘したのは住宅金融支援機構が提供しているフラット35です。会計検査院が調査した39の金融機関で住宅金融支援機構の定める審査基準・審査手順・審査内容をすべて満たす金融機関がゼロであったという衝撃的な内容でした。

会計監査員に指摘されたので改善は進んでいますが、フラット35は未だに審査が通りやすい住宅ローンです。銀行・信金などの住宅ローンの審査に通らない場合は、まずはフラット35の活用を検討してみてください。

フラット35とは?!

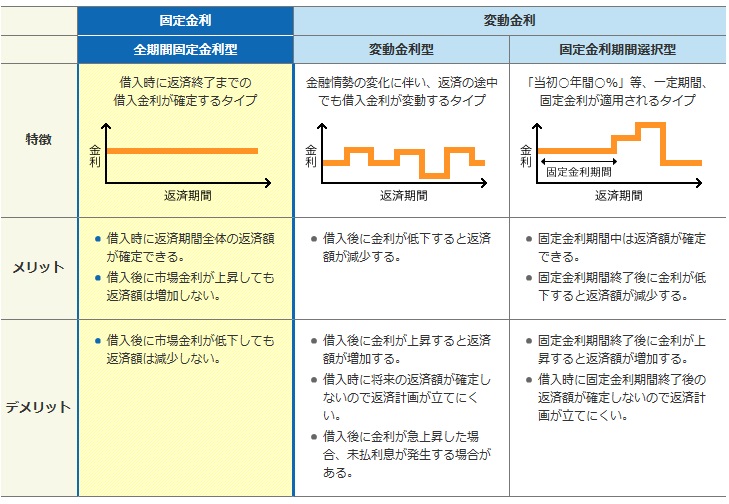

フラット35は借入期間中の金利を完全に固定する固定金利タイプの住宅ローンです。国土交通省などが所管する住宅金融支援機構が提供し、全国の300を超える提携金融機関で申し込むことができます。

フラット35の審査の特徴は後述しますが、最大の特徴は完済までの金利が住宅ローン契約時に確定する固定金利タイプのみが提供されている、という点です。

そのため、市場金利が上昇しても住宅ローン金利は変わりませんし、毎月の住宅ローン返済額が借り入れ時点で確定しています。毎月の返済額が決まっているため、一般的な住宅ローンに比べて資金計画が立てやすく、家計の管理がしやすいとうメリットがあります。

また、フラットは「様々な人が優良な住宅をもてるようにすること」という目的を達成するために提供されているため、50年返済で契約できる「フラット50」、親子で住宅ローンを組む「親子リレー返済」など、民間銀行の住宅ローンでは提供しにくいサービスを提供しています。

フラット35審査が通りやすくなる背景とは?

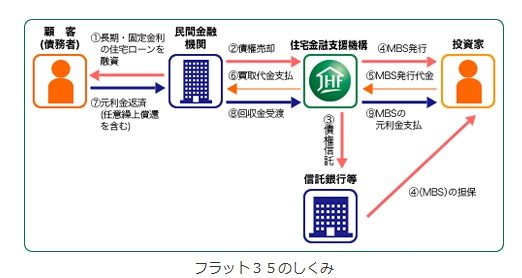

フラット35は日本政府の機関である住宅金融支援機構と全国約330の金融機関が提携し、提供する長期固定型の住宅ローンです。フラット35は住宅ローン審査を住宅金融支援機構の審査基準に応じて行い、住宅ローン契約者に融資を実施しますが、融資実行日と同日にその債権を金融機関が住宅金融支援機構に売却します。これをフラット35(買取型)といいますが、国内で扱われているフラット35の90%以上がこの買取型です。

つまり、住宅ローン返済が滞っても、フラット35の貸し出しをした金融機関には影響がない、リスクが無いモデルになっています。リスクを負わずにフラット35の事務手数料が丸ごと金融機関の収益となるわけです。このため、フラット35を扱う金融機関としては融資して、事務手数料さえ得られればよいという淵があると言えます。

報道によると、信用情報機関へのブラック登録・各種ローンの支払い延滞・遅延の情報照会すらしていない金融機関があった模様であり、驚かされました。フラット35を扱う金融機関がリスクを負っていないために発生した問題といってよいでしょう。こうした審査の甘い側面、緩い側面に対し、会計監査院は警鐘を鳴らした形です。

フラット35の審査の特徴とは?

フラット35の審査上の特徴を紹介していきたいと思います。

住宅ローンは、大企業で務める正社員や公務員の審査が有利で、パート・アルバイトはもちろん、個人事業主や自営業だとあっさり審査に落とされるという話を聞きます。これは金融機関が住宅ローン申込者の現時点の年収だけでなく、継続した収入が得られるか?という安定性を見ているためです。

非正規雇用で、会社都合での解雇や雇い止めにつながりやすいパート・アルバイト・派遣社員・契約社員はどうしても審査に落ちやすくなりますが、フラット35はパート・アルバイト・派遣社員・契約社員として働く方でも継続した収入実績があえば住宅ローンを借りることが可能です。

同様に自分で事業リスクを負っている自営業・個人事業主・会社経営者に対しても民間の金融機関は収入の継続性の観点で厳しく審査しています。

例えば、民間の住宅ローンの場合、個人事業主や中小企業の社長の場合、3期分の確定申告書(決算書)の提出を求めますが、フラット35は決算書の提出は不要になるケースが多く、個人事業主でも過去1期分の確定申告書(決算書)を提出するだけで済むケースが大半です。

また、勤続年数を3年程度になっている住宅ローンが多くありますがフラット35では転職後、1回以上給与受給があれば申込可能です。

一般的な住宅ローンは年収200万円~500万円ぐらいの最低年収基準が設けられています。また、年収300万円未満だと利用できる住宅ローンが限られてきます。例えば、SBI新生銀行は300万円、ソニー銀行は400万円で年収基準を明示しています。

一方で、フラット35は所定の年間返済負担率を守ることができれば年収100万円程度でも問題なく利用できるという特徴があります。

一般的な銀行の住宅ローンの場合、店舗・事務所併用住宅には対応していないことがありますが、フラット35は店舗・事務所併用住宅でも住居面積が住宅部分が床面積の50%以上あれば問題なく利用できます。美容室や喫茶店など店舗と自宅を併用する機会が多い職業の方にとってもフラット35は利用しやすい審査基準が設けられています。

フラット35はセカンドハウスなどの購入にも対応しています。セカンドハウスは、別荘や転勤用だけではなく、近年では一般的になってきた在宅ワークの広がりとともに、注目を集めています。民間の金融機関ではセカンドハウス用の住宅ローンを提供していますが、金利がかなり割高となっています。例えば、SMBC信託銀行のセカンドハウスローンは、10年型3.94%の金利、三菱UFJ銀行のセカンドハウスローンでは20年固定金利で5%半ばの金利となっており、2025年2月現在、フラット20の金利が1.500%であることを考えるとフラット35金利の優位性がわかります。

審査期間について

フラット35は様々な金融機関から申し込むことができ、審査にかかる期間も千差万別ですが、一般的には、事前審査(仮審査)は最短数日、本審査は最短1週間程度としている金融機関が多いので、申込から融資実行までには1か月~5週間程度かかると考えて申込手続きを進めるようにしましょう。

おすすめのフラット35とは?

ARUHIのメリット・特徴

ARUHIは11連続でフラット35の取り扱い実績が1位を獲得している最大手の住宅ローン専門の金融機関です。ARUHIの特徴は、全国の店舗で専門のスタッフにじっくりと相談しながら住宅ローンを申し込めることで、対面サービスで契約手続きをサポートしてもらえます。

また、ARUHIスーパーフラットという独自のフラット35も提供していますし、auじぶん銀行やソニー銀行の住宅ローンもARUHI経由で申し込むこともできます。ARUHIファストパスというサービスを使えば審査にかかる時間を短縮できたり、最大手だけに非常に多数の商品とサービスを提供しています。

まとめ

今回は審査が通りやすい住宅ローンについて解説しました。

フラット35は審査基準が比較的緩く、ローンが通りやすいとされていますが、油断は禁物です。審査を確実に通すためには、しっかりと事前調査を行い、必要な書類や情報を準備することが重要です。

フラット35関連記事

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- フラット35からフラット35への借り換えシミュレーション

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- auじぶん銀行の住宅ローンはなぜ安い?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはつなぎ融資に対応している?

- auじぶん銀行の住宅ローン<保証付金利プラン>とは?

- auじぶん銀行の住宅ローンは注文住宅で利用できる?市街化調整区域は?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2025年

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?/2025年

- auじぶん銀行の住宅ローンの団信の保障内容は?ネット銀行初のトリプル保障とは?

2025.07.04

2025.07.04

2025.07.04

2025.07.04

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.03

2025.07.01

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202