年収300万円の住宅ローン審査基準とは?借入限度額は?

2024年5月30日

年収300万円の住宅ローン審査基準とは?借入限度額は?

この特集ページでは年収300万円の人におすすめの住宅ローンや、年収300万円で住宅ローンを申込する時の審査のポイントや注意点を解説しています。また、年収300万円の借入金額の上限や、毎月の収入と返済額のバランスなどについても解説しています。

目次

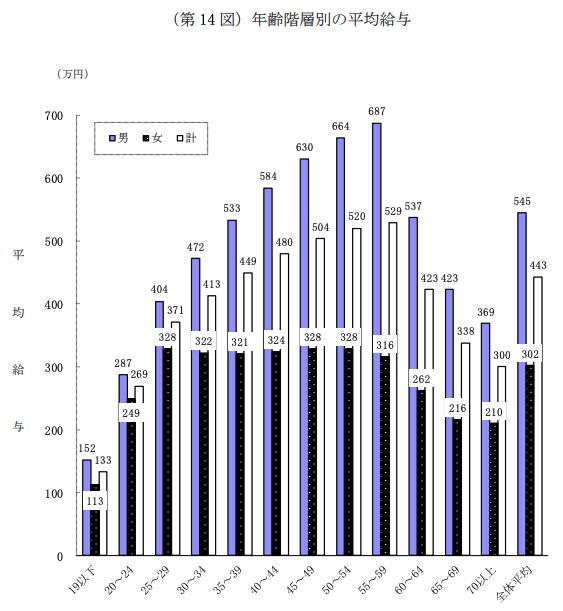

日本の平均年収は約433万円

国税庁が毎年実施している民間給与実態統計調査によると令和3年(2021年)の日本の平均年収は約443万円です。年代別では以下の通りで、住宅ローンを利用し始めることが多いと言われる、30代前半の年収は413万円、30代後半の年収は449万円となっています。

平均年収と比べるとやや少ないとも言えますが、年収300万円以上であれば、大半の住宅ローンの利用基準は満たしていて、イオン銀行の住宅ローンやauじぶん銀行・SBI新生銀行のように低金利で人気の住宅ローンの大半を利用することができます。一方で、楽天銀行やSMBC信託銀行(旧シティバンク)のような年収400万円以上が利用条件になっている高収入層向けの住宅ローンは利用できません。

メガバンクなどは明確な年収基準を定めていませんが、一般的に年収300万円以上であれば基準をクリアできると言われているので、利用できる可能性は十分あるでしょう。ただし、年収基準をギリギリクリアしている程度だと、審査に落とされる可能性は低くないのと、仮に審査に通っても、銀行から提示される金利が高い場合があったり、希望金額を借りられないこともあるでしょう。

従って、年収300万円程度の人は、金利・手数料・保証料・付帯サービス(疾病保障など)が魅力的で、かつ、利用しやすい(審査に通りやすい)住宅ローンを2社~3社に絞り込んで同時並行で申し込んでおくことをおすすめします。それにより、住宅ローンの審査に落ちたり、満足した結果にならなかった場合に柔軟に対応することができます。

最初に紹介したいのは”がん50%保障団信”と精神障がいを除くすべての病気やケガに備える”全疾病保障”が無料でセットされるauじぶん銀行。次いで、初期費用の安さと固定金利タイプの金利が魅力的なSBI新生銀行です。

auじぶん銀行は年収200万円以上、SBI新生銀行は年収300万円以上が利用条件に定めれていて年収300万円の人はもちろん利用できる可能性がある住宅ローンです。

なお、イオン銀行は低金利&イオングループでの割引サービスが特徴の住宅ローンですが、年収100万円以上で利用できる可能性があります。

年収300万円であれば、年収基準は全く問題なく満たしていますので、近所にイオングループの店舗がある人やイオングループで買い物する機会がある人は候補に入れておくと良いでしょう。

年収300万円で利用できる住宅ローン一覧

各社の住宅ローンを年収基準を確認しておくのが大切なので、最初に主要銀行(メガバンクやネット専業銀行)の住宅ローンの年収基準を表形式にまとめて紹介しておきます。

| 年収 | 勤続年数 | 年齢 | 雇用形態 | |

|---|---|---|---|---|

(フラット35) (フラット35) | 100万円程度でも可能 | 基準なし | 70歳未満 | 個人事業主・契約社員・派遣社員・パート・アルバイトでもOK |

| 100万円以上 | 半年以上(個人事業主は3年以上) | 満20歳以上71歳未満 | 個人事業主もOK |

| 200万円以上 | 基準なし(個人事業主・法人代表は3年以上) | 満18歳以上満65歳未満 | 個人事業主、派遣社員、年金受給者でも可 |

| 200万円程度でも可能(明記無し) | 基準なし | 70歳未満 | 個人事業主・契約社員・派遣社員・パート・アルバイトでもOK |

| 300万円以上 | 2年以上 | 20歳以上65歳未満 | 個人事業主・契約社員もOK |

| 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳以下 | 基準なし |

| 200万円以上 | 1年以上(個人事業主・法人代表は3年以上) | 70歳満で、完済時年齢が満80歳未満 | 個人事業主もOK |

みずほネット借り換え住宅ローン | 安定かつ継続した収入があること | 基準なし(個人事業主・法人代表は2年以上) | 満20 歳以上71 歳未満 | 個人事業主・契約社員・派遣社員でも可 |

住宅ローン | 400万円以上 | 基準なし(個人事業主・法人代表は3年以上) | 満20歳以上満65歳未満 | 個人事業主もOK |

年収300万円ではソニー銀行や楽天銀行の金利選択型住宅ローンは利用できませんが、年収300万円を超えているにも関わらず、最初からお断りされる住宅ローンは少ないので、基本的にはネット銀行やメガバンクなど数多くの住宅ローンを申込むことができ、多くの住宅ローンの審査に通る可能性があります。

年収300万円台で借りれる住宅ローンの限度額(上限額)・目安について

次に年収300万円前後の収入の場合、どれぐらいの住宅ローンを借りることができるのか、借入限度額の目安を確認しておきましょう。

※以下の借り入れ限度額は、年収などを入力するだけでカンタンに借り入れ限度額を試算できるauじぶん銀行のシミュレーションツールを利用して計算しています。

年収300万円だといくら借りれる?借入後の返済負担は?

最初に、年収300万円で1500万円、2000万円、2500万円、3000万円の住宅ローンを借りることが適正なのかについて解説していきます。以下は当サイトの基準による適正判定をまとめた表です。ここでは、住宅ローン以外の大きな借り入れ(例えば、自動車ローンやカードローン)はないことを前提として作成していますので注意してください。

| 借り入れ額 | 適正判定 |

| 1,500万円 | ◎ |

| 1,800万円 | ◎ |

| 2,000万円 | △ |

| 2,500万円 | × |

| 3,000万円 | × |

| 4,000万円 | × |

一般的に、年収の5倍~6倍が住宅ローンの金額の適正値と言われていますが、近年は住宅ローンの金利が非常に低いので年収の6倍を超える程度の借入は問題なく返済できると上記のように1,800万円が上限となりました。2,000万、2,500万円といった住宅を購入したい場合には差額を頭金として用意することが必要となりますね。

年収300万円の人におすすめの住宅ローン

次に、年収300万円台で利用可能で金利・商品性がすぐれている住宅ローンをいくつか紹介していきます。

最初に少し触れましたが、年収300万円は平均的な年収ですが、金利・手数料などの商品性に加えて、審査基準も考慮して住宅ローンを選ぶことが重要になってきます。

年収100万円から利用可能なフラット35かイオン銀行を利用する

フラット35の特徴はやはり審査の通りやすさです。その中でもフラット35最大手のSBIアルヒは年収面の相談にもしっかりと乗ってくれる金融機関です。

がんと診断されるだけで住宅ローン残高が半分になるauじぶん銀行

auじぶん銀行が提供する住宅ローンは費用負担なしで「がんと診断された時に住宅ローンの残高が半分になるがん50%保障団信」と「精神疾患を除く全てのケガや病気を保障する全疾病保障の2つの無料」が付帯する住宅ローンです。

年収300万円台の住宅ローン審査対策

年収300万円程度の人だけの特別な審査はありませんが、ポイントになってくるのは「貸してくれる金額」です。2000万円借りたいのに1000万円しか貸してくれないのであれば、それは審査に落ちたのと同じことになってしまうためです。その観点で活用を考えて欲しいサービスをいくつか紹介していきたいと思います。

収入合算の活用

収入合算というサービスを多くの金融機関では行っています。これは、配偶者や親などと収入を合算し住宅ローンを組むことで、年収300万円の夫、年収200万円の妻が収入合算することで年収500万円として住宅ローンを組むことができます。結果的に借入限度額が飛躍的に拡がることとなります。

ペアローンの活用を検討!

ペアローンという夫婦で別々の住宅ローンを組み1つの住宅を購入するサービスがあります。収入合算と同様に借入限度額が飛躍的に拡げることが可能です。ペアローンを利用すれば夫婦それぞれで住宅ローン控除を利用することができたり、団体信用生命保険をかけられる事ができたりとメリットが大きいですが、基本的には夫婦それぞれで銀行が設定する申込人の年収要件をクリアする必要があります。

頭金の用意を!

一般的に住宅ローンを組む際には2割の頭金を用意すべきというのが通説になっていますが、昨今では頭金なしでもマイホームを購入することができる住宅ローンも増えています。しかし頭金を用意することで返済余力に余裕がでるため住宅ローン審査にも通りやすくなります。最低1割の頭金を用意したいところですね。

もちろん、住宅ローンを組む金額が前述早見表の限度額ぎりぎりでなければ頭金なしでも十分に住宅ローンを組むことができるでしょう。

住宅ローン以外のローンを極力使わない

住宅ローン審査時には返済負担率という指標を用い、住宅ローン申込者が住宅ローンを遅延無く毎月返済していけるかの審査を行います。これは住宅ローンを含めたローン返済額が年収のどの程度になるか?を見ています。具体的には年収300万円台の方ですと返済負担率は30%となり、年収320万円の方は年間のローン返済は96万円までとなり、月々に割ると8万円となります。車のローンなども含め月々のローン返済額が8万円を超えるような住宅ローン借入れは審査落ちとなることとなります。

このため住宅ローン以外のローンは利用しないことが住宅ローン借入限度額を最大化できる裏ワザといえます。

FPに相談する

年収300万円台の女性でも住宅ローンを組めるのか?!

少し古いデータですが、2017年にフラット35取り扱い大手のARUHIが女性の住宅ローンに関する調査を行っています。

この調査は単身女性を対象としたもので、単身の派遣社員、契約社員、パートの年収は300万円程度。住宅ローンを利用している人も多数いることがわかります。このように、今の時代は女性だから住宅ローン審査に不利になるということはありません。

年収300万円台 40歳での住宅ローンの注意点

40歳で住宅ローンを組む際に気をつける必要があるのが完済時年齢です。

例えば、40歳で35年返済の住宅ローンを組むと完済時年齢は75歳です。一般的に、75歳まで給料や処遇が下がることなく雇用され働いていることは考えにくいでしょう。

どこかのタイミングで退職して収入が減るかことは想定しておく必要があり、それを前提で住宅ローン返済が続けていくことができるかを考える必要があります。

また、がん保障付き団信などの疾病保障は50歳前後までしか加入できないケースが多いので50歳になる前に行動に移すことが大切になってきます。

【参考】年収300万円台の住宅ローン控除

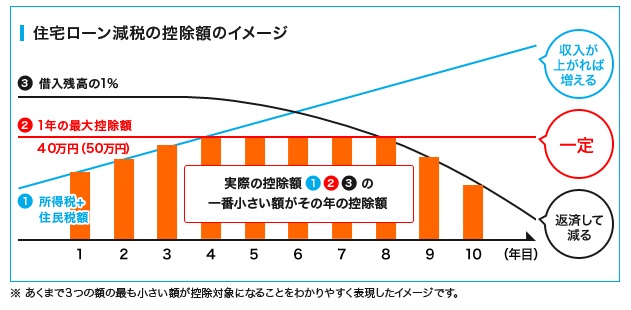

住宅ローン控除は収めた所得税や住民税を住宅ローン残高に応じて税金の還付が受けれる仕組みです。

このためどれだけの所得税や住民税を納めているのか?が住宅ローン控除のポイントとなります。仮に2000万円の住宅ローンを組んでいた場合、最大で1%の20万円が還付の上限となりますが、年収300万円台の方ですと、これを使い切るだけの所得税や住民税を納めているケースはないでしょう。このため残念ながら住宅ローン控除の上限を利用しきることは難しいと思われます。

納めている所得税や住民税や扶養家族、医療費の状況で変わってくるため、住宅ローンを組む際に、ご自身がいくらの住宅ローン控除を受けれるのかしっかりと確認をしたいところですね。

下記は配偶者1名、扶養1名のときの年収に対する所得税と住民税の試算です。この試算から還付される住宅ローン控除額も算出しています。やはり住宅ローン控除の枠を使い切ることは難しそうですね。

| 年収 | 納めている所得税 | 納めている住民税 | 住宅ローン控除額 |

| 年収300万円(所得税の課税所得110万円) | 約17,000円 | 約52,000円 | 約69,000円 |

| 年収350万円(所得税の課税所得139万円) | 約31,600円 | 約70,000円 | 約100,000円 |

| 年収390万円(所得税の課税所得165万円) | 約44,000円 | 約106,000円 | 約150,000円 |

※住民税からの控除は所得税の課税所得金額の7%(上限136,500円)まで。

年収別住宅ローンの審査基準

みんなの住宅ローンでは年収に合わせた住宅ローン審査の解説記事を用意しています。日本の平均年収に関する情報やおすすめの住宅ローンも紹介していますので合わせて参考にしてください。

今月のおすすめ特集

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- フラット35からフラット35への借り換えシミュレーション

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- 派遣社員の住宅ローンの審査基準とは?おすすめはフラット35

- SBI新生銀行の住宅ローン 審査は厳しい?甘い?

- 住信SBIネット銀行の住宅ローン(WEB申込コース)と住宅ローン(対面相談コース)の違いとは?

- ソニー銀行の住宅ローン審査基準は厳しい?甘い?

- auじぶん銀行の住宅ローンはなぜ安い?

- ソニー銀行の固定セレクト住宅ローンのメリット・デメリットは?

- auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

- auじぶん銀行の住宅ローンの仮審査と本審査にかかる審査期間は?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはミックスローンに対応している?ミックスローンの基本も解説

2026.02.14

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.12

2026.02.12

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202