auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

2026年3月5日

auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

auじぶん銀行の住宅ローンは金利の低さと充実した疾病保障(医療保障)付きの団体信用生命保険(団信)が特徴の住宅ローンです。今月も魅力的な金利を提供しています。最新キャンペーン情報などと一緒にこちらのページから確認しておくようにしてください。

低すぎる金利の住宅ローンを見た時に「本当にこの低い金利がいつまでも続くのか」と不安に思う方も多いと思います。何か裏があるんではないか?と疑いたくなるぐらい低い金利で住宅ローンを提供しています。

変動金利タイプとは、銀行側が銀行側の判断で一定のルールの中で金利を引き上げることができる金利タイプなので、借り手である私たちは借り入れ後も金利動向に一定の注意が必要な金利タイプです。

2024年は住宅ローンの変動金利タイプの金利が引き上げられた年になりました。そんな中、大きな関心を集めているのが住宅ローンの5年ルールと125%ルールです。

日本の住宅ローンの多くには、金利が上昇しても急に返済額が上昇しないようにする仕組みとして、5年ルールと125%ルールというルールが用意されています。変動金利タイプで住宅ローンを借りる予定の人は必ずこのルールの仕組みについて把握しておくようにしましょう。

この記事ではauじぶん銀行の住宅ローンでも採用されている5年ルールと125%ルールについて解説します。

※このルールを採用していない住宅ローンもありますが、auじぶん銀行の住宅ローンの変動金利タイプは5年ルールと125%ルールを採用しています。

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。また、みずほ銀行も2025年10月に変動金利の住宅ローン金利を大幅に引き上げるなど業界全体が金利引き上げ傾向が続いています。すでに「ネット銀行の住宅ローンの金利は低い」といは言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.590%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.640%~(金利優遇プログラム適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

目次

auじぶん銀行の住宅ローンの特徴

auじぶん銀行の住宅ローンの特徴は、冒頭に述べた通り低金利と充実した疾病保障が付いた団信が利用できる点です。

がん50%保障団信というがんと診断されたら残債の50%が保険金で返済される団信に加入できますし、住宅ローンの借入金利に金利をさらに上乗せすればがん100%保障団信やがん100%保障団信プレミアムにグレードアップすることができます。

auじぶん銀行のがん団信は、がん以外の病気やケガに対する保障も手厚くなっているだけでなく、全ての怪我や病気(精神疾患を除く)で1か月以上の入院になったときに毎月の返済金額分の保険金がおりる保障(月次返済保障)や、入院が180日以上になったときには残債の全てが保険金で返済される保障(全疾病保障)が付いています。

他にも、auじぶん銀行の住宅ローン契約手続きは、申込みから契約まで、すべてネット上で行えるので、審査に必要な本人確認書類などを郵送する手間がなくなり、いつでも自分の好きな時間で手続きすることができます。また、電子契約サービスを利用することで印紙代(例:借り入れ金額1,000万円超5,000万円以下で2万円)がかからないというメリットもあります。

変動金利の金利見直しルール

住宅ローンの変動金利は、他の金利タイプよりも低い金利で借りることができるのが特徴ですが、変動金利という名前の通り、返済中の金利が上昇するリスクがあります。変動金利タイプの金利は、日本国内の市場金利などを参考にしながら銀行が決定する権利を持っています。

auじぶん銀行の住宅ローン(変動金利タイプ)では、金利の見直しが年2回あり、通常は4月と10月に行われます。この見直しは、市場金利の動向に応じて適用金利が変更される可能性があることを前提にしていますが、近年は市場金利の安定により、金利の据え置きが続いている状況です。

この金利見直しがこの記事のテーマである5年ルールと125%ルールの影響を受けることになります。

元利金等返済と元金均等返済

5年ルールと125%ルールの説明に入る前に住宅ローンの返済方法について解説しておきます。

auじぶん銀行の住宅ローンは、毎月の返済の方法を元利均等返済と元金均等返済の2種類から選べます。

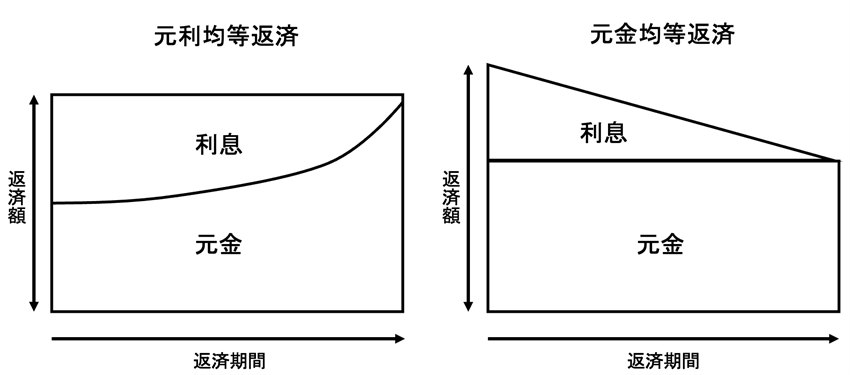

元利金等返済とは、毎月の返済額が一定になるように返済していく方法です。毎月の返済額は変わりませんが、内訳は毎月違っていて、返済期間の前半は利息の支払いが多く、後半になるにつれ元金の返済金額の割合が多くなっていくという特徴があります。

一方、元金均等返済は元金の返済金額が一定になるように返済していく方法です。利息の支払い金額が返済期間の最初の頃は多くなり、元金の返済が進むにつれだんだんと少なくなっていくという特徴があります。住宅ローンの毎月の返済額は、元金返済額+利息なので、返済期間の前半は毎月の返済額が多くなります。

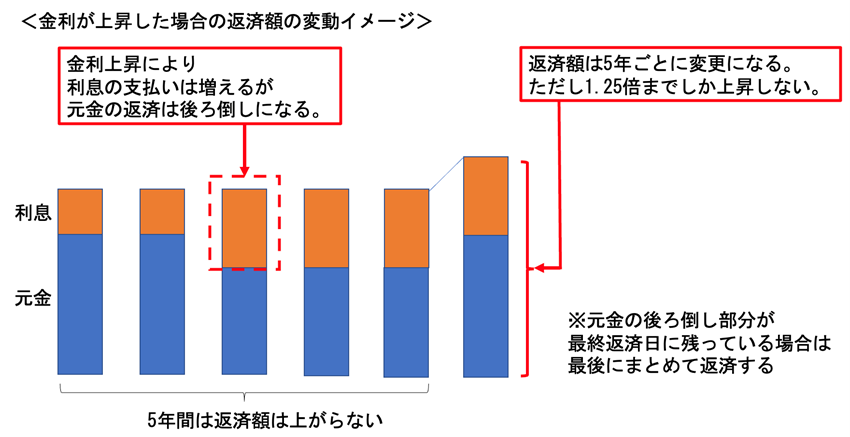

先ほど解説した年2回(4月、10月)の金利更新時に金利が上がった場合の毎月の返済額の動き方は返済方法によって異なります。まず、元利均等返済の場合は金利が上昇しても、毎月の返済金額の変更は5年周期でしか行われません(これが後述する5年ルールです)。さらに返済金額が上がる場合も、それまでの返済金額の125%までしか上がりません(これが後述する125%ルールです)。

一方で、元金均等返済の場合は、借り入れ金利が上昇すると、順次支払い利息がアップし、毎月の返済額が増えます。

住宅ローンの5年ルールとは

5年ルールは、「住宅ローンの変動金利の金利があがっても、毎月の返済額は約5年間変わらない」というルールです。

auじぶん銀行の住宅ローンを例に確認していきましょう。

auじぶん銀行の住宅ローンでは、金利の見直しタイミングが年2回(4月1日、10月1日)実施されます。金利が改定された場合は、変更後の金利が翌々月の返済分から適用される仕組みです。金利は、経済状況によって変動する可能性がありますが、実際の返済額が変わるのは5年に一度のタイミングのみです。これは「5年ルール」と呼ばれる仕組みがあるためで、金利が上昇しても急激に返済額が増えることを防ぎ、家計への影響を緩やかにする役割を果たしています。

まず、auじぶん銀行の住宅ローンの場合、少なくとも借入から5回目の10月1日までは当初の返済金額が継続されます。金利は年に2回見直されますが、返済額は5年おきに決まっていきます。

5年ルールは、住宅ローンの金利が上昇した時に、急に毎月の返済額があがり、支払いが滞ってしまわないようにする効果があります。

ただし、毎月の返済額が維持されても金利が上昇すると支払う利息は増えていて、毎月の返済額が変わらないのは、毎月の返済額の中の利息の割合が増えて、その分、元金の支払い割合を減らすように調整されているためです。

住宅ローンの125%ルールとは

125%は「5年ルールの5年が経過して、毎月の返済額を増やす時に最大で25%しか増やさない」というルールです。

住宅ローンの金利が上昇した場合、5年ルールの5年周期のタイミングで毎月の返済額が上昇します。auじぶん銀行の住宅ローンは、5年ルールに加えて125%ルールも採用しているので、一気に毎月の返済額が上昇しないように「返済額は最大25%ずつしか増やさない」というルールに沿って変更されることになります。

例えば、毎月の返済額が10万円だった場合、どんなに金利が上昇していても、次回の返済額の引き上げタイミングでは、月の支払い金額は12万5,000円までしか増えないことになります。

5年ルール、125%ルールの注意点

変動金利に5年ルールと125%ルールがあるので、金利が上昇した時に毎月の住宅ローンの返済額が急に増えて、ローン返済が滞ってしまうようなリスクに備えることができるわけですが、その一方で、5年ルールと125%ルールには注意点もあります。

5年ルール及び125%ルールによって、元金の返済を後倒しにすることで毎月の返済額が一気に上昇しないように抑えられています。後ろ倒しになった元金は住宅ローンの最終返済日までに返済しなければいけません。金利の上昇が続いたり、金利上昇幅が大きいと元金の返済がどんどん後ろ倒しになり、最終返済日の返済額が大きくなってしまう可能性があると認識する必要があります。

4月と10月の金利更新時に、仮に金利が上昇したとしても、返済額が見直されるのは5年ごとのため、金利の上昇に気づきにくいという注意点があります。

金利上昇リスクに対する対策

「5年ルール」と「125%ルール」で急激な返済額の増加が抑えられる仕組みがあっても、 金利が上昇すれば最終的な総返済額は確実に増えてしまいます。返済金がすぐには大きく上がらないから大丈夫、と安心しているとローン完済時に思った以上の負担になり、結果的に家計に影響を及ぼす可能性もあるので注意が必要です。

日本は1999年のゼロ金利政策以降、低金利が続いていますが念のため、金利上昇リスクに備える対策をご紹介します。

- 年収に対して余裕のある借り入れにする

住宅ローンにおいて、銀行が「貸してくれる金額」と債務者が「返せる金額」は異なります。「貸してくれる金額」ギリギリまでの金額を借りると、本来の適正な借入額範囲を超えた金額、つまり、「返せない金額」を借りてしまっている可能性があります。返せない金額を借りている上に金利が上昇してしまうと、さらに返済は厳しくなります。これは、収入が減少したときにも同じことがいえます。銀行が貸してくれる目一杯の金額よりも少なめの金額を借りることで余裕を持たせておければ、「一般的な収入と住宅ローンの適正範囲」に留まることができるので安心です。

また、これまで賃貸で暮らしていた方は、毎月支払っていた家賃を目安にして、住宅ローンの返済額に加え、管理費・修繕積立金・固定資産税などの維持費を合算した総支出額が家賃と比較してどの程度増減するのかを確認してみるとよいでしょう。住宅取得後の実際の負担感をイメージしやすくなり、自分にとって無理のない返済プランかどうかを判断しやすくなります。

あらかじめ無理のない借入額で住宅ローンを組んでいれば、金利が多少上昇したとしても、家計への影響を抑えられる可能性があります。さらに、auじぶん銀行の住宅ローンのように5年ルールが適用される商品であれば、すぐに返済額が増えるわけではありません。その猶予期間を活かして、転職や副業などによる収入アップを検討し、将来の金利上昇に備える時間として捉えることもできるでしょう。

- 金利上昇時には元本の返済は当初の予定通りに

5年ルールと125%ルールのデメリットは、返済最終時など、後々返済しなければならない金額が高額になってしまう恐れがあることです。 金利が上昇した際に「返済金額は変わってないけど一体どれほどの金額が後ろ倒しになっているのだろう」という点は必ずチェックしておくようにしましょう。

また、もし収入や金融資産に余裕があれば、後ろ倒しになった分は早めに繰り上げ返済しておくことをおすすめします。

なお、繰上げ返済には「期間短縮型」と「返済額軽減型」があります。総返済額の軽減効果が高いのは期間短縮型です。一方で、期間は変えずに毎月の返済額を下げられるのが返済額軽減型です。

5年ルールがある限り、返済予定表上では金利が上昇すると毎月の元本返済額が少なくなっているはずです。これは、返済計画が遅れていることを意味しますので「返済ペースを守りたい」という方は、繰上げ返済を行うことで元本の返済を予定通りに進めることができます。

例えば、金利が上昇したことで1ヶ月で1万円の元本の返済遅れが生じているようであれば、1万円を繰上げ返済すれば、返済ペースは守られていることになります。このようにすることで、金利ばかり払っていて元本がなかなか減らないという現象を防ぐことができます。さまざまなリスクに備えていくためにも、繰り上げ返済の活用や家計の見直し等、自身のライフプランに合わせて早めの対策をとることが重要になってきます。

ちなみに、auじぶん銀行ででは、一部繰り上げ返済を手数料無料で利用できるため、返済負担を効率よく軽減できます。

金利上昇時は団信やインフレも視野に入れておく

日本では低金利が続いていますが、金利が上がったときには、繰り上げ返済をすべきか、それとも5年ルールに従ってそのまま返済していくべきかという難しい選択に悩むことになります。

auじぶん銀行の住宅ローンには、医療保障が付いた団信が用意されています。団信はローンの残高が多いほど、万一の際に保険金によって得られる経済的なメリットも大きくなります。

がんや死亡のリスクに備えるなら手元資金は慌てて繰上げ返済に使ってしまわずに、保険効果を目的にそのままのペースで返済を続けるのが良いでしょう。

また、金利が上昇しているということは日本にもインフレが起きていることが想定されます。インフレが起きると理論上は不動産価格も上昇する可能性があります。金利が上昇するほどのインフレであれば、最終返済日に物件を売ることで残債を完済し、家賃や物件価格が安い地域に住み替えるという手もあるかもしれません。都心の物件をお持ちの方は、郊外の物件に移り住むという選択ができる可能性は高いといえます。

auじぶん銀行では5年ルール、125%ルールがあるので金利が上がっても落ち着いて方向性を見定めることができます。

日本の金利は上がるのか

本記事では5年ルールと125%ルールの利点や注意点について解説してきました。しかし、実はこれらのルールが発動されたことはほとんどありません。日本は20年以上低金利の状況が続いているからです。銀行員ですら、5年ルールと125%ルールは、知識としては知っているものの、業務の中で触れたことがないという人が多いのが実情です。

では、今後も日本の金利は上がらないのでしょうか。実は以下の点は日銀の利上げを肯定する材料になります。

- アメリカ等の海外では金利が上がっている

- 円安米ドル高が進んでいる

2022年はアメリカやヨーロッパだけでなく、オセアニア含め多くの国の中央銀行が金利を上げました。理由は各国で物価が上がったからです。アメリカの消費者物価上昇率は、前年同月比8%を超える月が連続し、イギリスのそれは前年同月比10%を超える月が何度もありました。他の先進国でも同様にインフレが起きています。2022年ほどの大幅なインフレが起きた年は、過去40年間の中でも稀です。

アメリカの政策金利は、2022年1月時点では年0.25%程度だったものが、2023年7月のFOMC(連邦公開市場委員会:アメリカの政策金利を決めるための同国の中央銀行の会合)後には、年5.25%~5.5%の水準に引き上げられています。イギリスの政策金利も2022年1月時点では年0.25%でしたが、2023年8月には年5.25%まで上げられています。ユーロ圏、オセアニアも2022年~2023年に大幅な利上げに動きました。

この事実だけをみると、「先進国である日本の政策金利も上がるのではないか」と考えるのは自然なことです。2022年以降にかなり円安米ドル高が進んだことも、利上げを肯定する材料になると思われます。2022年1月ごろは1米ドル=110円台だった為替は、10月に1米ドル=150円近辺に到達した後も調整はあったものの円安基調は変わらず、2024年6月には1米ドル=161円台に達しています。これだけ円安が進むと、輸入品の価格が高騰することが容易に想像できます。為替相場では、金利が高い国の通貨が買われ、低い国の通貨が売られる傾向があります。そのため、海外との金利が広がっている状態は、円安の流れをさらに押し進めることに寄与しかねません。

以上のことより、「インフレを抑えるために日銀がそろそろ政策金利を上げてもおかしくはない」と考える人は、少なくないと思われます。

ただ、日本の消費者物価上昇率は、2022年12月のデータで前年同月比4%上昇となっており、先進国と比較すると大したことはありません。「他国ほど慌てて利上げをするほど差し迫ってない」という見方もできます。

日本の場合、マイナス金利政策がようやく解除されましたが、段階的に政策金利が上がるかどうかは、まだ断定的な予想ができる段階にはありません。

無理に予想をするのではなく、金利が上がった時のことの想定し、備えておくことが正攻法となります。

老後も想定した返済を

返済計画を立てる際には、今の収入だけでなく将来の収入を見定めて検討する必要があります。収入の見通しについて、以下のポイントは最低限押さえておきましょう。

- 50代〜60代以降の役職定年や再雇用などのタイミングで収入が減額になる可能性はあるか。

- 何歳まで働くのか

- 退職金はいつ、いくら程度が想定できるか。

- 公的年金はいくら期待できるのか。

2019年に話題になった「老後資金2,000万円問題」以降、老後の生活を公的年金だけに頼ることへの不安は、より現実的な課題として意識されるようになっています。近年は物価の上昇などの影響もあり、老後資金の備えは今まで以上に重要になってきます。

そのため、老後まで住宅ローンが続いてしまったり、退職金を全て住宅ローンの繰上げ返済に使ってしまう計画だと、お金が足りない老後生活になってしまう可能性があります。

こうしたリスクを抑えるためにも、auじぶん銀行の公式サイトに用意された住宅ローンシミュレーションを活用し、将来の金利上昇や収入の変化を想定した試算を行っていくことが大切です。あらかじめ余裕を持った返済計画を立てておくことで、将来の負担を抑えやすくなるでしょう。

まとめ

auじぶん銀行の低金利を見ると多くの方が魅力的だと感じるものの人によっては「これほどまで金利が下がったのであれば、 今後は金利が上がってしまうのではないか」という不安をいだくものです。

しかし、auじぶん銀行には5年ルールと125%ルールがあるので、もし金利が上がってしまっても慌てずに策を講じることができます。借りすぎを抑え金融資産も積み立てられる返済金額であれば返済に苦しむリスクはかなり下げられますが、5年ルールと125%ルールを加味しながら、金利が上昇した場合を想定してシミュレーションをしておくようにしましょう。

auじぶん銀行の住宅ローン関連記事

- auじぶん銀行の住宅ローン詳細

- auじぶん銀行の住宅ローンキャンペーン。キャンペーンコードは?

- auじぶん銀行 住宅ローンの審査基準とは?厳しい?甘い?

- auじぶん銀行の住宅ローンの最新金利

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- auじぶん銀行の住宅ローンの団信の保障内容は?

- auじぶん銀行の住宅ローンのペアローン・収入合算について

- au回線」と「じぶんでんき」で住宅ローン金利が割引になるauじぶん銀行の「au金利優遇割」を解説

- auじぶん銀行の住宅ローンはつなぎ融資で利用できる?市街化調整区域は?

- auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはなぜ安い?

- auじぶん銀行の10年固定金利の住宅ローンの特徴

- auじぶん銀行の住宅ローンはミックスローンに対応している?ミックスローンの基本も解説

- auじぶん銀行の住宅ローンは注文住宅・つなぎ融資に対応している?

- auじぶん銀行の住宅ローンの当初期間引下げ・全期間引下げプランを解説

- auじぶん銀行の住宅ローンでリフォーム/リノベーション資金は借り入れ可能?

- auじぶん銀行の住宅ローンは外国人でも利用可能

- auじぶん銀行の住宅ローンは中古マンション・中古戸建でも利用可能?

- auじぶん銀行の住宅ローンは土地先行や土地だけでも利用できる?

- auじぶん銀行の住宅ローンでPontaポイントは貯まる?

- auじぶん銀行の住宅ローンの火災保険の特徴や評判は?「タフ・すまいの保険」とは?

- auじぶん銀行の住宅ローンはARUHIで申し込める?

- auじぶん銀行を給与受取口座にして住宅ローンを利用するメリットは?

マイホーム・住宅ローンに関する関連リンク集

おすすめ住宅ローン一覧

今月のおすすめ特集

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- フラット35からフラット35への借り換えシミュレーション

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- ソニー銀行の住宅ローン審査基準は厳しい?甘い?

- SBI新生銀行の住宅ローンの請求コードを入手する方法とは?

- auじぶん銀行の10年固定金利の住宅ローンの特徴

- 携帯電話・電気・インターネット・TVとセットで住宅ローン金利が割引になるauじぶん銀行の「住宅ローン金利優遇割」を解説

- 1億円以上(2億、3億)借りられる高額な住宅ローンが続々登場

- 住信SBIネット銀行の住宅ローンのキャンペーンコードとは?/2026年最新

- 会社役員・経営者・社長の住宅ローン審査とは?

- auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

- auじぶん銀行の住宅ローンは外国人でも利用可能?

- イオン銀行の住宅ローンのキャッシュバックキャンペーンについて/2026年

2026.03.09

2026.03.09

2026.03.06

2026.03.06

2026.03.06

2026.03.05

2026.03.05

2026.03.05

2026.03.04

2026.03.03

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202