楽天銀行 住宅ローンの審査は甘い?厳しい?メリットやデメリットは?

2026年1月20日

楽天銀行 住宅ローンの審査は甘い?厳しい?メリットやデメリットは?

楽天銀行は2025年11月末時点で口座数が1,700万口座を超えている国内最大のネット銀行です。預金残高も2025年月末時点で12兆円を超え、2023年4月に上場して以降「日本最大規模のネット銀行」に成長したうえで、今もなお口座数・預金残高を着々と増やしています。

そんな楽天銀行ですが、近年は住宅ローンの融資に消極的な姿勢を示している印象があります。TOPが住宅ローン融資に関してネガティブなコメントを発表したこともありますし、実際に金利も近年は引き上げ傾向です。

その一方で、現在楽天銀行では複数の住宅ローンを取り扱っています。1つ目は「変動金利を探している人向けの金利選択型住宅ローン」で、2つ目が「住宅金融支援機構の固定金利に特化したフラット35」です。その他にも自宅を担保に住み続けながら融資を受けられる「リバースモーゲージ」も提供しています。

それでは、楽天銀行で取り扱っている住宅ローンを見ていくとともに、「金利選択型」「フラット35」の審査基準やメリット・デメリットについて確認していきましょう。

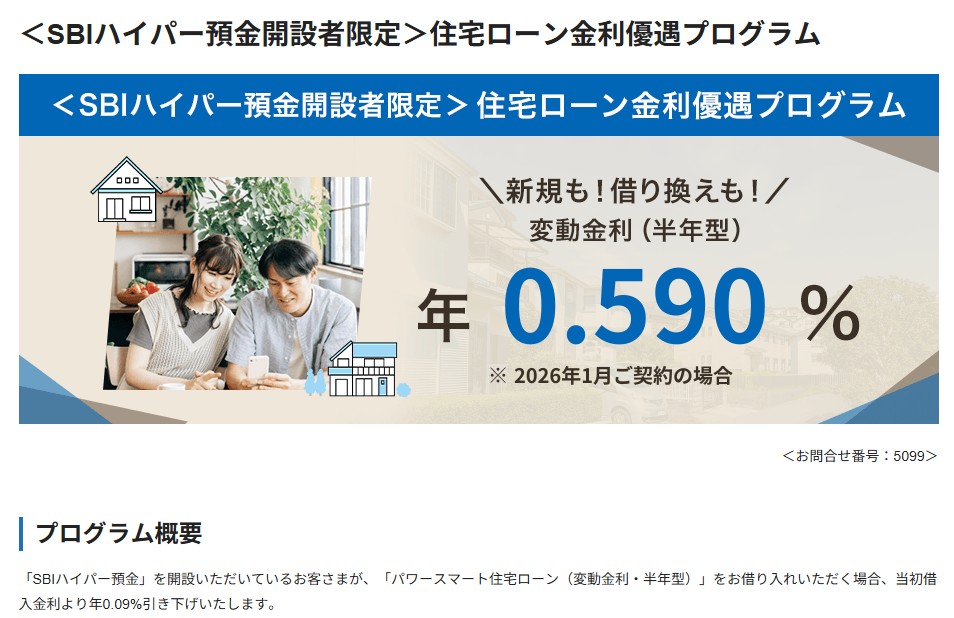

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。また、みずほ銀行も2025年10月に変動金利の住宅ローン金利を大幅に引き上げるなど業界全体が金利引き上げ傾向が続いています。すでに「ネット銀行の住宅ローンの金利は低い」といは言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.590%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.640%~(金利優遇プログラム適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

目次

楽天銀行の住宅ローンの特徴

楽天銀行の金利選択型住宅ローンは、変動金利の住宅ローンを探している人向けの住宅ローンです。特徴をまとめると、以下の通りとなっています。

- 審査基準のうち、年収基準は400万円以上と厳しめ。また、審査の結果によって適用される金利が大きく変わる(審査結果が悪いと金利が高くなる)

- 事務手数料が330,000円(税込)で固定されていて、借入金額により事務手数料は変わらないが、ソニー銀行やSBI新生銀行と比較するとかなり割高。

- 住宅ローンの金利は割高。短期間で完済しない限り、総返済額は他のネット銀行と比較するとかなり不利になる。

- 保証料・一部繰上返済手数料・団信保険料は無料。

- 満50歳以下であれば、がんと診断された時に住宅ローンの残高が半分になる「がん保障特約(50%保障)」が無料で付帯され、さらに全ての病気とケガを保障する「全疾病保障特約(就業不能保障)」も無料でついてくる。

- また、満50歳以上であっても、保険料の負担なく「全疾病特約付団信」に加入できる。

- 住宅ローンの借り入れ金額に諸費用も含めて借り入れることができるので頭金不足にも対応。ただし、審査に影響して金利が高くなる可能性があるので注意。

- 借り換え時にリフォーム資金をまとめたうえで、借りることもできる。

- 不動産の担保評価が厳しく、希望金額の満額融資されないことがある(そのような声が散見される)

- 楽天のグループ会社なので楽天スーパーポイントは貯まりやすいが楽天スーパーポイントは改悪が続いている

楽天銀行は2023年11月7日の2023年4~9月期(上期)の決算発表において、「金利が上がれば、住宅ローン関連の貸し倒れが増える可能性が高い。もともと、中所得・高所得の顧客に絞って住宅ローンを提供していたが、今後はターゲットとする所得層をもう一段上げる」「(楽天銀行の住宅ローン残高が2023年3月末から9月末にかけて46億円も減っているのは、住宅ローンの貸し出しを)金利が上がったとしても確実に返済できる顧客に絞った結果、住宅ローンの実行件数が減った」と社長が説明しています。

実際に2023年2月以降断続的に主力であり人気の金利タイプである変動金利タイプを引き上げており、楽天銀行は住宅ローンの審査を厳しくして住宅ローンの貸出を絞りつつ、利益率を保つために貸し出し金利も引き上げていく方針であることがわかります。楽天銀行の住宅ローンは、もともと「審査の結果で提示する金利が大きく変わる商品性」としているため、審査が厳しくなると提示される金利が高くなる可能性があります。

このような戦略が続いている場合、私たち住宅ローンの利用者としては、auじぶん銀行・SBI新生銀行・住信SBIネット銀行・PayPay銀行など、住宅ローン利用者の獲得に積極的で低い金利を提示してくれている銀行の住宅ローンに申し込んだ方が良いでしょう。

上記の通り、楽天銀行の住宅ローンは他行と比べると年収制限面や金利面で若干厳しめとなっていますが、一方で楽天銀行でも提供している「フラット35」は固定金利タイプの住宅ローンを探している人におすすめの住宅ローンです。フラット35は一般的な金融機関と違い、民間金融機関と住宅金融支援機構が提携して提供する公共なローンなので、楽天銀行の住宅ローンに不安がある人にもおすすめとなっています。

フラット35には、共通して以下のような特徴があります。

- 機構買取型のフラット35では最低水準金利の金利の低さが特徴

- ただし、ARUHIが力を入れている機構保証型のフラット35(ARUHIスーパーフラット)の金利ほどは低くはない

- フラット35リノベ、フラット35維持保全型、フラット35地域連携型の取り扱いはない

- 事務手数料は融資金額の税込み1.100%(税込)。借り換えなら0.990%(税込)~とオトク

- ネット銀行なので来店せずにネット・電話・郵送で契約できるが、ネット銀行なので店舗で相談できないので、ARUHIより審査に落ちやすいという声も。

- また、手続き・審査期間には時間がかかり、融資実行日も限定されている。

- 公的な側面を持つフラット35なので、通常の住宅ローンより審査に通りやすい。

- 全体1位のARUHIにはおよばないが、銀行の中ではフラット35の取り扱い件数は多い

- 楽天スーパーポイントが貯まるメリットもある。

金利選択型住宅ローンやフラット35は、どちらも楽天銀行において一定の魅力がある商品性です。ただ、PayPay銀行など他の金融機関でも、強力な住宅ローンキャンペーンを打ち出すなどして商品の魅力を高めています。住宅ローンを選ぶ際は、楽天銀行だけでなく他社の住宅ローンともしっかり見比べるようにしましょう。

これまで、日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げています。また、みずほ銀行も2025年10月に変動金利の住宅ローン金利を大幅に引き上げるなど業界全体が金利引き上げ傾向が続いています。すでに「ネット銀行の住宅ローンの金利は低い」といは言えない状況になっています。そんな中で、目立っているのがSBI新生銀行の住宅ローンで、変動金利タイプの金利は年0.590%~と業界最安値水準の低金利です。変動金利で1%を超える金融機関がどんどん増えているなか、SBI新生銀行の注目度は一気に高まっています。

- 変動金利タイプは年0.640%~(金利優遇プログラム適用時)

- 固定金利タイプの金利も魅力的。

- 新規借り入れ・借り換えに対応。

楽天銀行の住宅ローンの審査基準について

楽天銀行の住宅ローン審査には一定の条件が設定されています。申し込み条件と一般的な基準を理解し、前持って準備をしっかり行うことで住宅ローン審査に向けた準備を万全に整えることができます。

「金利選択型」は審査基準が厳しい

楽天銀行の「金利選択型」住宅ローンは、収入の多い人や高額の住宅ローンを組む際に適している住宅ローンタイプです。

ただし、楽天銀行の金利選択型住宅ローンには”申込人と連帯債務者の合算で年収400万円以上なければいけない”という厳しい年収制限があります。この年収基準は、メガバンクや地方銀行と比べても厳しいもので、日本の住宅ローンの中でもトップレベルで厳しい年収水準とされています。

また、楽天銀行の金利選択型住宅ローンの審査基準の中で厳しい基準が設定されているのは年収だけではありません。

例えば、融資金額に影響する物件の担保価値は、楽天銀行が定める不動産評価会社によって再評価されます。不動産価値の再評価という行為そのものは他の金融機関でも行う可能性がありますが、楽天銀行のように”担保価値を銀行が再評価する”ということを明示している金融機関はそれほど多くありません。

このようなことから、楽天銀行における「金利選択型」住宅ローンの審査基準は、かなり厳しいものだと思ってもらったほうがいいでしょう。

ただし、審査が厳しい一方で、楽天銀行の住宅ローンの事務手数料は住宅ローンの金額が2,000万円でも3,000万円でも1億円でも、一律固定で330,000円(税込)となっています。こういった点に関しては高額の住宅ローンを考えている人に向いている住宅ローンともいえます。

この一律固定がどれだけお得かというと、例えば楽天銀行のライバルであるauじぶん銀行の住宅ローンの場合、事務手数料は借入額×2.20%(税込)です。

auじぶん銀行に限らず、この”借入額×2.20%(税込)”という事務手数料体系は一般的な手数料でもあります。そのため、auじぶん銀行が特別高い手数料をとっているというわけではないですが、このような手数料体系の場合は、借入金額が多ければ多いほど事務手数料も増えていきます。

そう考えると、事務手数料が借り入れ金額の大小によって変動せず一律の金額で設定している楽天銀行の住宅ローンのほうが、住宅ローンの金額が大きければ大きくなるほど有利になっていきます。

以下は楽天銀行の金利選択型住宅ローンの事務手数料を住宅ローンの金額別に料率換算した表です。2,000万円の借り入れですでに2.20%(税込)よりも低い手数料率になっていることも見逃せませんが、住宅ローンの金額が多いほど手数料の割合が減り、5,000万円で0.66%、1億円だと0.33%まで下がっていきます。手数料が融資額の2.20%(税込)もかかる住宅ローンで1億円借りる場合220万円(税込)も手数料がかかってしまうので大きな違いです。

| 住宅ローンの金額 | 事務手数料 | 手数料率(税込金額を料率に換算) |

| 1,000万円 | 330,000円(税込) | 3.3000% |

| 2,000万円 | 330,000円(税込) | 1.6500% |

| 3,000万円 | 330,000円(税込) | 1.0000% |

| 4,000万円 | 330,000円(税込) | 0.8250% |

| 5,000万円 | 330,000円(税込) | 0.6600% |

| 6,000万円 | 330,000円(税込) | 0.5500% |

| 7,000万円 | 330,000円(税込) | 0.4710% |

| 8,000万円 | 330,000円(税込) | 0.4125% |

| 9,000万円 | 330,000円(税込) | 0.3666% |

| 1億円 | 330,000円(税込) | 0.3300% |

ちなみに、楽天銀行の住宅ローンと同じように事務手数料が固定化されている住宅ローンとして人気があるのが、ソニー銀行やSBI新生銀行です。

特に事務手数料が安いのはソニー銀行で、「事務手数料や初期費用の安さにこだわりたい人」は、ソニー銀行の住宅ローンは必ずチェックしておくようにしましょう。当サイトでは、事務手数料と保証料(一括払い)の合計額でソニー銀行の住宅ローンより少なく済む住宅ローンを見たことがありません。

「フラット35」は審査基準が甘い?

フラット35は独立行政法人の住宅金融支援機構(国土交通省などが所管)が提供する長期固定型の住宅ローンで300社以上の金融機関から申し込むことができます。同じフラット35の商品でも、金融機関によって金利が違ったり事務手数料率が違ったりすることもあるので、安易に申し込みせずに比較してから申込するようにしましょう。

フラット35の特徴として、民間金融機関の住宅ローンとは違い、審査の通りやすさが挙げられます。

審査基準が甘いと言ってしまうと語弊がありますが、営利目的で営業している銀行の住宅ローンよりもフラット35の方が利用しやすい審査基準になっていることは確かです。

何故審査が通りやすいかというと、フラット35が「幅広い人がマイホームを持てるようにすること」や「性能の優れた住宅の普及させること」「地方を活性化させること」などの政府が日本をより良い環境にするために掲げている目標を達成するために提供されている住宅ローンということもあり、最終的に利益をあげることを目指している民間金融機関の住宅ローンとは審査基準が大きく異なっているためです。

例えば、フラット35は通常の住宅ローンではなかなか利用できない年収100万円程度の人でも利用可能とされていますし、自営業・個人事業主・契約社員・派遣社員だけでなくパートやアルバイトの人でも審査に通る可能性があります。さらに健康状態の問題で団信に加入できない人も団信に加入せずに利用できたり、幅広い人が利用できるようなっています。

※ただし、フラット35を利用する時に注意しなければならないのは「物件の条件」です。

フラット35は、住宅の広さや耐震性などの一定の基準を満たしている物件でないと利用できません。不動産会社がフラット35をおすすめしてきた場合であれば問題なく利用できるはずですが、そうでない場合は申し込み前にフラット35の適合物件かを確認するようにしましょう。通常は物件の説明資料に記載があるはずですが、資料を見てもわからない場合は不動産会社にフラット35適合物件かを確認しておくといいでしょう。

このように、楽天銀行では金利選択型住宅ローンを高額所得者・高額物件向けの住宅ローンとして提供しながら、国が推進するフラット35にも力を入れることで、幅広い人が楽天銀行で住宅ローンを利用できるようにサービス展開していることがわかります。

国内では取扱金融機関が少ないフラットの「保証型」ですが、フラット35取扱最大手のSBIアルヒでは「保証型のフラット35・ARUHIスーパーフラットを積極的に取り扱っています。通常のフラット35との比較で約年0.1%割安な金利で利用可能なケースもあります。また、借り換え専用のスーパーフラットもあります。フラット35の利用を検討中の人はARUHIスーパーフラットを検討候補に入れておくと良いでしょう。

なお、WEB申込でも事前審査の結果は1営業日~2営業日で完了するため、審査スピードも速いのですが、繁忙期など、利用者全体の申込状況により時間がかかることもありますので、時間がない人や急ぎたい人は早めに手続きしておくことをおすすめします。

続いて、この2つ住宅ローンの審査基準や注意点について比較表形式で確認していきましょう。特徴的な箇所・重要なポイントは赤色にしてあります。

楽天銀行の住宅ローンの審査基準を徹底比較

| 金利選択型 | フラット35 | |

|---|---|---|

| 審査期間 | 申し込みから契約まで14日~21日を目安(本審査の期間は3日~7日) | 申し込みから契約まで20日~30日を目安(本審査の期間は7日~14日) |

| 借り入れ可能エリア | 北海道、本州、四国、九州、沖縄本島および淡路島(離島を除く) | 北海道、本州、四国、九州、沖縄本島および淡路島(離島を除く) |

| 借り入れ可能期間 | 以下の条件の中でもっとも短い期間 1年以上、35年以内(1年単位) 完済時年齢が満80歳となるまでの年数 借り換えの場合、35年から住宅を取得した当初の住宅ローンの経過期間を減じた年数 |

以下の条件の中でもっとも短い期間 15年以上、35年以内(1年単位) ※申込時の年齢が60歳以上の場合は10年以上 完済時年齢が80歳となるまでの年数 |

| 担保 | 融資の対象である建物およびその敷地に楽天銀行が第1順位の抵当権を設定。 | 融資の対象である建物およびその敷地に住宅金融支援機構が第1順位の抵当権を設定。 |

| 団体信用生命保険 | 申込者を被保険者として、楽天銀行を保険契約者及び保険金受取人とする団体信用生命保険への加入必須。保険料は銀行負担。 | 原則としては機構団体信用生命保険に加入。(保険料は毎月の返済の中で利用者が負担、加入必須ではない。) |

| 遅延損害金 | 年率14.5% | 年率14.5% |

| 利用可能な人 | ・お借入時年齢65歳6ヶ月未満で、完済時年齢が満80歳未満 ・日本国籍を有するかた、または永住許可等を受けている外国人 ・前年の年収(自営業は申告所得)が、お申込人と連帯債務者合算で400万円以上。 |

・申込時年齢70歳未満で、完済時年齢が満80歳未満 ・日本国籍を有するかた、または永住許可等を受けている外国人 ・フラット35とその他の借入金の返済が以下の基準を満たすこと 400万円未満の場合:30%以下 400万円以上の場合:35%以下 |

| 借り入れ可能金額 |

500万円以上1億円以内 ※楽天銀行所定の担保評価に基づき決定する金額をご融資金額の上限とする |

100万円以上8,000万円以内(1万円単位) ※住宅建設費または住宅購入価額の100%以内 |

| 保証人 | 不要 | 不要 |

| 保証料 | 不要 | 不要 |

| 火災保険 | 火災保険加入要。敷地に抵当権を設定できない場合は、長期一括前払い型の火災保険に加入し保険金請求権を楽天銀行とする。 | 火災保険加入要。敷地に抵当権を設定できない場合は、長期一括前払い型の火災保険に加入し保険金請求権を住宅金融支援機構とする。 |

| 年収制限 | 400万円以上 | 100万円程度でも利用可能 |

| 勤続年数 | 1年以上(個人事業主や法人の代表は2年以上) | 制限無し |

| 雇用形態 | 契約社員・派遣社員・パート・アルバイトは利用不可 | 契約社員・派遣社員・パート・アルバイト・年金収入のみでも利用可能 |

審査基準の違いとして目立つのは、「年収・所得の基準」と「借り入れ可能金額」、「年収制限」、「勤続年数」、「雇用形態」などです。

楽天銀行の住宅ローン(金利選択型)は「年収400万円以上」という高い年収制限が設けられていますし、雇用形態も限定されています。一方でフラット35は「年収100万円程度から」と比較的通りやすい年収が設定されていたり、パートやアルバイト、年金収入のみの人でも申し込み条件を満たすことができます。これらの条件を見るだけでも、かなり幅広い人が利用できることがわかるかと思います。

加えて、金利選択型住宅ローンは「住宅の担保評価を楽天銀行が独自で行う」と明示されています。これは、「不動産会社が決めた住宅の販売・売却価格を利用しないで、楽天銀行が物件の評価額をあらためて評価する」ということを意味しています。この住宅価値の再評価で審査に落ちることは少ないと思いますが、この影響で希望する金額を貸してもらえない可能性はあると考えておく必要があります。

楽天銀行の住宅ローン審査の必要書類

次に審査申込(本申込)時に提出が必要になる書類について確認しておきましょう。住宅ローンの審査に必要な書類は金融機関や商品によって大きく変わることはありませんが、フラット35は源泉徴収票が1年分の提出となっています。

楽天銀行が取り扱っている2つの住宅ローンの審査基準の違いは、以下のように提出書類の違いとして反映されていることがわかります。

| 必要書類 | フラット35 | 金利選択型 |

| 住宅ローン申込書 | ○ | ○ |

| 団体信用生命保険申込書(告知書) | ○ | ○ |

| 健康診断書 | 住宅ローン申し込みが5000万円を超える場合 | 住宅ローン申し込みが1億円を超える場合 |

| 住民票 | ○ | ○ |

| 身分証明書 | 運転免許証・健康保険証(コピー)など | ○ |

| 源泉徴収票 | 1年分 | 2年分(法人代表は決算報告書なども必要) |

| 確定申告書および明細 | 2年分(給与所得のみの場合不要) | 2年分 |

| 納税証明書(課税関係書類) | 2年分 | 2年分 |

| 物件に関する書類 | 新規購入の場合 | 新規購入の場合 |

| 既存の住宅ローンの返済予定表 | 借り換えの場合 | 借り換えの場合 |

※これらは仮審査の申し込みの時点では提出不要です。

楽天銀行の住宅ローン審査の流れ

住宅ローンの申込みから借入れまでは、一般的に次のような流れで進んでいきます。

事前審査(仮審査)の申込みと審査

↓

本審査(正式審査)の申込みと審査

↓

本審査に通過後、契約手続き

↓

借り入れ(融資実行)

楽天銀行の住宅ローンは、楽天銀行のホームページから事前審査申込を開始するところから始まります。

「新規借り入れ or 借り換え」、「金利選択型 or フラット35」、「つなぎ融資の有無」などで審査手続きの流れは変わりますが、事前審査の申し込みに5日~11日程度、本審査に7日程度、契約手続きに7日程度はかかります。

申込から契約・融資実行までの期間は、書類不備などがスムーズに進んだ場合でも1か月はかかると思っておくようにしましょう。実際には書類不備や銀行との細かいやり取りなども発生するので、1か月半はかかると思って早めに手続を進められるようにしてください。

楽天銀行の住宅ローンの審査に落ちた理由と対策

ここまで2つの住宅ローンの審査基準の違いを比較してきましたが、住宅ローンの審査に落ちる理由や落ちた場合の対策について少し解説しておきたいと思います。

住宅ローンの審査は総合的に評価されるため、”1つの理由だけでなく複数の理由があって審査に落ちる”と考えておかなければなりません。また、一般的に住宅ローンの審査に落ちた理由の詳細を教えてもらうことはできません。

ただ、住宅ローンの審査に落ちた場合、大半は何かしら心当たりがあったりするものですし、そうでなくとも大半の人は不安要素を抱えながら申込しています。

その不安要素が総合評価のなかでどのように評価されて審査結果が導き出されるのかは人によって変わってしまうため、確定的なことを解説することは誰もできないのですが、金利選択型の審査では以下のような項目で審査に落ちる可能性が高いと考えています。

金利選択型の審査に落ちる・落ちた可能性の高い項目

- 年収が400万円未満(またはギリギリ400万円)で実質的に年収が理由に落とされた

- 物件の担保価値などに問題があった(物件の問題)

- 持病や治療中の病気があり団信に加入できなかった(健康状態の問題)

- 現在返済中の借り入れが多数ある(返済負担率の問題)

- 過去に各種ローンの返済を遅延させたことがある(信用情報の問題)

金利選択型の審査に落ちた時の対策は?

住宅ローンの審査は、決められた基準をもとにして行われています。そのため、一度審査に落ちた住宅ローンに何も改善せずに再度申し込んだとしても審査に通る可能性はほぼないと思っていいでしょう。

できることをしたうえでどうしても改善できない状況であるとわかったのであれば、審査基準が楽天銀行と異なり、かつ商品性や金利の条件が楽天銀行の金利選択型住宅ローンと近い(または引けを取らない)別の住宅ローンに申し込むのが王道の対策です。

楽天銀行の金利選択型に申し込んだ人の大半は、変動金利タイプの住宅ローンを希望しているかと思います。そのため、変動金利タイプ住宅ローンの商品内容がより魅力的な住宅ローンを探し出すことが重要ということになります。

楽天銀行の金利選択型住宅ローン以外の変動金利タイプの住宅ローンでおすすめしたいのは、auじぶん銀行の住宅ローンです。

auじぶん銀行の住宅ローンは、事務手数料が定率式で高いというデメリットはありますが、金利水準に関しては楽天銀行よりも低く(2026年2月現在)、また無料の「がん疾病保障(50%保障)」「全疾病保障」も付帯していて、保障面でも大変魅力的となっています。

加えて、事務手数料などの諸費用を住宅ローンの金額に上乗せして借りることもできますので、手元資金が不足している人でも利用しやすいのが特長です。

また、希望する金額が借りられなかった場合は、楽天銀行が独自で行った物件の担保評価が理由である可能性もあります。楽天銀行以外では、SBI新生銀行も独自の担保評価を行うことを明言していますが、そのような明確なルールを定めていない住宅ローンもおすすめです。先ほど紹介したauじぶん銀行の住宅ローンもこの条件を満たしていますので、おすすめしやすい住宅ローンといえるでしょう。

次に、健康状態の問題です。健康状態が問題で楽天銀行の団信に加入できなかった場合、「ワイド団信」を取り扱っている金融機関が最有力候補になっていきます。

ワイド団信とは、通常の団信よりも加入条件が緩和されており、例えば高血圧や糖尿病といった健康状態でも申し込めることが特徴です。そのため、より多くの人が住宅ローンを組む際に安心して加入できる選択肢となっています。ですがその分、保険料がやや高めに設定されることが一般的です。

残念ながら、楽天銀行ではワイド団信を取り扱っていませんので、ワイド団信を取り扱う低金利のauじぶん銀行、ソニー銀行や住信SBIネット銀行(対面)が有力候補と言えます。

楽天銀行の住宅ローンは魅力的な商品ですが、審査基準は厳しめと言えますので、住宅ローンの審査に落ちたからといって悲観することはありません。審査基準が異なる住宅ローンにも魅力的なものは数多くあります。

2016年の日銀のマイナス金利政策実施以降、住宅ローン業界は競争が激化し、魅力的な住宅ローンを提供するネット銀行は増えてきています。中でも、充実した疾病保障と低金利で企業背景も万全のauじぶん銀行の住宅ローンは、楽天銀行の住宅ローンよりも魅力的なサービススペックを有した住宅ローンです。

また、さらに事務手数料を抑えたい人には55,000円(税込)~165,000円(税込)で楽天銀行よりも低い水準で事務手数料が固定化されているSBI新生銀行の住宅ローンもおすすめです。変動金利の金利水準はネット系の他社住宅ローンに少し劣る水準ではありますが、固定金利は他社に比べても金利水準が低く、更に事務手数料も安いため、固定金利を検討されている方はチェックされることをおすすめします。

フラット35の審査に落ちる・落ちた可能性の高い項目

フラット35は住宅金融支援機構が定める審査基準に沿って審査されますが、「幅広い国民が優良な住宅を持てること」を実現する目的で提供されている住宅ローンということもあり、一般的な住宅ローンと比べれば審査に通りやすい住宅ローンです。ですが、もちろんフラット35でも「申し込めば必ず審査に通る」というわけではありません。

特に、ご自身の収入面・雇用体系だけを見てフラット35しか審査に通る見込みがないからとフラット35に申し込もうと思っている人は、物件を選ぶ時に注意が必要です。

実は、フラット35では「物件の基準」が厳しく制限されており、フラット35を利用するには物件審査による適合証明書を提出する必要があります。この条件に適合しない物件だと、フラット35を利用することができません。現時点で既に物件が決まっていて変えられないという場合は、フラット35を諦めて民間銀行の中でも利用しやすい住宅ローンを選んで申し込むようにしましょう。

具体的には年収100万円以上から申し込めるイオン銀行の住宅ローンなどがおすすめです。(※どちらも固定金利タイプの住宅ローンはそれほど魅力的な金利ではないので、変動金利での借り入れを許容できる人におすすめです)

物件が条件を満たしているのにフラット35の審査に落ちた場合、基本的にはご自身の中で審査に落ちた理由に心当たりがあるはずです。その心当たりを簡単には解決できない場合時間をかけて整理をすることをおすすめします。

フラット35の審査に落ちた時の対策は?

- カードローンやフリーローン、クレジットカードのリボ払いをやめる

- カードローンやフリーローンを完済するだけでなく、契約自体を解約する

- 個人信用情報を確認して異動(ブラックリスト登録)の記載がないかを確認する(身に覚えがない信用情報が登録されている場合は異議申し立てする)

- 勤続年数1年未満であれば1年経過まで待つ(できれば3年以上働いていることが望ましい)

先ほど言いました物件以外の条件でフラット35の審査に落ちた人は、収入アップ(転職など)や他の借り入れの整理・貯蓄(頭金の準備)など、改善できる項目があればそれらを対策してから申し込むことが重要です。

ただ、個人信用情報にブラックリスト登録(異動)と記載されていると、いくら審査の通りやすいフラット35であっても審査に落ちてしまいます。もし心当たりがあるとすれば、ブラックリストに登録されたと思われるタイミングから5年以上経過するのを待つしかありません。

また、過去に何度も返済遅延を繰り返したことが記録されていたり、現在も他の借り入れが多数あると審査上マイナスに評価されます。

こういった過去は塗り替えることはできませんので、今がどんなに良好であっても諦める以外ありません。こういった事態にならないために日頃から金銭の支払い期限などはきっちりと管理し、現在借り入れ中のローン商品やリボルビング払いがあれば完済したり、”解約”してから申し込むなど、時間をかけた対策が重要になってきます。

なお、フラット35は楽天銀行以外の金融機関で申し込んでも住宅ローンの審査基準は共通化されているので、楽天銀行で審査に落ちるのであれば他の金融機関でも落ちる可能性が高いですし、民間住宅ローンも利用できない可能性の方が高いと考えておいたほうがいいでしょう。

すぐに改善できる点が無いようであれば、転職などによる収入アップや住宅ローン以外の借り入れの整理(カードローンや自動車ローンの完済や解約など)、頭金の準備、個人信用情報データベース上から不利な情報が削除されるまで待つ(通常5年)など、やはり時間をかけて対策していくことが最優先でしょう。

ただここで気を付けたいのは、フラット35の審査に通らないからといって、審査基準がフラット35よりも甘めの住宅ローンを選択してしまうことです。どんなに審査に通りやすいからとはいえ、基本的にそのような住宅ローンの利用はおすすめしていません。高めに設定されている金利や保証料を加味すると、結果的にフラット35のほうがお得だったというケースが多いためです。

審査に落ちた・・・と思うと気持ちが焦ってしまいがちですが、目先の安さや審査の甘さに囚われずにコツコツとできるところから対策していきましょう。

楽天銀行の住宅ローンの審査は遅い?

楽天銀行の金利選択型は、本審査の期間が最大で7日です。また、フラット35は最大で14日ほど要します。ただ、場合によっては1か月半以上かかる住宅ローンもありますので、この7~14日といった審査日数自体は、特別遅いわけではありません。住宅ローンの審査結果がでるまで、大体1週間~2週間程度かかると認識しておいたほうがいいでしょう。また、契約日が既に決まっている場合や早めに借り換えたいと考えている場合は、上記を踏まえて余裕をもって手続きを進めるようにしましょう。

楽天銀行の住宅ローンの落とし穴・デメリット

楽天銀行の住宅ローンの落とし穴とデメリットを簡単に整理してみました。全体概要を把握するうえで参考としてください。

● 融資率90%以下にしないと金利が高くなる

● 変動金利などに比べて金利が高い

● 楽天銀行を返済口座にしないと事務手数料が高くなる

●店舗対面型のフラット35(ARUHIなど)に比べて審査が遅い

● ネット銀行なので窓口で相談できない

● 事務手数料が固定されているので借り入れ金額が少ない場合に手数料が割高になる

●金利が高い

● 固定金利タイプに切り替え可能だが最長で10年までしか固定できない

● 全疾病保障特約は1年間の就業不能状態が条件になっている(ややハードルが高い)

● ネット銀行なので窓口で相談できない

楽天銀行の住宅ローンの金利推移

最後に楽天銀行の住宅ローン金利の推移をご案内しておきます。フラット35(フラット20)は2017年10月に制度改正があったので、それ以前の金利は割愛しています。

| 金利選択型 | フラット35 | |||

|---|---|---|---|---|

| 変動金利 | 固定10年 | 20年未満 | 35年以下 | |

| 2025年12月 | 1.650% | 3.255% | 1.580% | 1.970% |

| 2025年11月 | 1.662% | 3.199% | 1.510% | 1.900% |

| 2025年10月 | 1.652% | 3.063% | 1.500% | 1.890% |

| 2025年9月 | 1.643% | 2.939% | 1.500% | 1.890% |

| 2025年8月 | 1.654% | 2.938% | 1.480% | 1.870% |

| 2025年7月 | 1.655% | 2.882% | 1.450% | 1.840% |

| 2025年6月 | 1.654% | 2.848% | 1.500% | 1.890% |

| 2025年5月 | 1.671% | 2.730% | 1.430% | 1.820% |

| 2025年4月 | 1.693% | 2.889% | 1.550% | 1.940% |

| 2025年3月 | 1.645% | 2.745% | 1.550% | 1.940% |

| 2025年2月 | 1.486% | 2.592% | 1.500% | 1.890% |

| 2025年1月 | 1.498% | 2.533% | 1.470% | 1.860% |

| 2024年12月 | 0.874% | 1.832% | 1.470% | 1.860% |

| 2024年11月 | 0.844% | 1.742% | 1.450% | 1.840% |

| 2024年10月 | 0.834% | 1.710% | 1.430% | 1.820% |

| 2024年9月 | 0.844% | 1.663% | 1.430% | 1.820% |

| 2024年8月 | 0.733% | 1.853% | 1.460% | 1.850% |

| 2024年7月 | 0.693% | 1.828% | 1.450% | 1.840% |

| 2024年6月 | 0.683% | 1.792% | 1.460% | 1.850% |

| 2024年5月 | 0.663% | 1.710% | 1.440% | 1.830% |

| 2024年4月 | 0.583% | 1.690% | 1.430% | 1.820% |

| 2024年3月 | 0.556% | 1.734% | 1.360% | 1.840% |

| 2024年2月 | 0.557% | 1.620% | 1.340% | 1.820% |

| 2024年1月 | 0.560% | 1.742% | 1.390% | 1.870% |

| 2023年12月 | 0.550% | 1.855% | 1.430% | 1.910% |

| 2023年11月 | 0.550% | 1.749% | 1.480% | 1.960% |

| 2023年10月 | 0.550% | 1.702% | 1.400% | 1.880% |

| 2023年9月 | 0.550% | 1.562% | 1.320% | 1.800% |

| 2023年8月 | 0.550% | 1.502% | 1.290% | 1.720% |

| 2023年7月 | 0.550% | 1.412% | 1.300% | 1.730% |

| 2023年6月 | 0.550% | 1.394% | 1.330% | 1.760% |

| 2023年5月 | 0.550% | 1.465% | 1.400% | 1.830% |

| 2023年4月 | 0.550% | 1.615% | 1.330% | 1.760% |

| 2023年3月 | 0.550% | 1.714% | 1.800% | 1.960% |

| 2023年2月 | 0.539% | 1.727% | 1.720% | 1.880% |

| 2023年1月 | 0.535% | 1.442% | 1.520% | 1.680% |

| 2022年12月 | 0.535% | 1.398% | 1.490% | 1.650% |

| 2022年11月 | 0.537% | 1.358% | 1.380% | 1.540% |

| 2022年10月 | 0.537% | 1.274% | 1.320% | 1.480% |

| 2022年9月 | 0.537% | 1.115% | 1.390% | 1.520% |

| 2022年8月 | 0.537% | 1.268% | 1.400% | 1.530% |

| 2022年7月 | 0.537% | 1.207% | 1.380% | 1.510% |

| 2022年6月 | 0.537% | 1.215% | 1.360% | 1.490% |

| 2022年5月 | 0.537% | 1.195% | 1.350% | 1.480% |

| 2022年4月 | 0.537% | 1.020% | 1.310% | 1.434% |

| 2022年3月 | 0.537% | 1.024% | 1.310% | 1.430% |

| 2022年2月 | 0.537% | 0.904% | 1.230% | 1.350% |

| 2022年1月 | 0.527% | 0.900% | 1.180% | 1.300% |

| 2021年12月 | 0.527% | 0.897% | 1.210% | 1.330% |

| 2021年11月 | 0.527% | 0.915% | 1.210% | 1.330% |

| 2021年10月 | 0.517% | 0.845% | 1.180% | 1.300% |

| 2021年9月 | 0.517% | 0.812% | 1.150% | 1.280% |

| 2021年8月 | 0.517% | 0.798% | 1.150% | 1.280% |

| 2021年7月 | 0.527% | 0.829% | 1.200% | 1.330% |

| 2021年6月 | 0.527% | 0.902% | 1.220% | 1.350% |

| 2021年5月 | 0.527% | 0.937% | 1.230% | 1.360% |

| 2021年4月 | 0.537% | 1.030% | 1.240% | 1.370% |

| 2021年3月 | 0.537% | 0.917% | 1.260% | 1.350% |

| 2021年2月 | 0.537% | 0.854% | 1.230% | 1.320% |

| 2021年1月 | 0.537% | 0.856% | 1.200% | 1.290% |

| 2020年12月 | 0.537% | 0.897% | 1.220% | 1.310% |

| 2020年11月 | 0.537% | 0.877% | 1.220% | 1.310% |

| 2020年10月 | 0.527% | 0.896% | 1.210% | 1.300% |

| 2020年9月 | 0.527% | 0.944% | 1.250% | 1.320% |

| 2020年8月 | 0.527% | 0.916% | 1.240% | 1.310% |

| 2020年7月 | 0.527% | 0.957% | 1.230% | 1.300% |

| 2020年6月 | 0.527% | 0.912% | 1.220% | 1.290% |

| 2020年5月 | 0.527% | 0.966% | 1.230% | 1.300% |

| 2020年4月 | 0.527% | 0.751% | 1.230% | 1.300% |

| 2020年3月 | 0.527% | 0.917% | 1.190% | 1.240% |

| 2020年2月 | 0.527% | 0.988% | 1.230% | 1.280% |

| 2020年1月 | 0.527% | 1.005% | 1.220% | 1.270% |

| 2019年12月 | 0.527% | 1.025% | 1.160% | 1.210% |

| 2019年11月 | 0.527% | 0.915% | 1.120% | 1.170% |

| 2019年10月 | 0.527% | 0.938% | 1.060% | 1.110% |

| 2019年9月 | 0.527% | 0.879% | 1.050% | 1.110% |

| 2019年8月 | 0.527% | 0.947% | 1.110% | 1.170% |

| 2019年7月 | 0.527% | 0.939% | 1.120% | 1.180% |

| 2019年6月 | 0.527% | 1.014% | 1.210% | 1.270% |

| 2019年5月 | 0.527% | 1.020% | 1.230% | 1.290% |

| 2019年4月 | 0.527% | 1.043% | 1.210% | 1.270% |

| 2019年3月 | 0.527% | 1.048% | 1.220% | 1.270% |

| 2019年2月 | 0.527% | 1.098% | 1.250% | 1.310% |

| 2019年1月 | 0.527% | 1.112% | 1.260% | 1.330% |

| 2018年12月 | 0.527% | 1.197% | 1.320% | 1.410% |

| 2018年11月 | 0.527% | 1.242% | 1.350% | 1.450% |

| 2018年10月 | 0.527% | 1.204% | 1.330% | 1.410% |

| 2018年9月 | 0.527% | 1.198% | 1.310% | 1.390% |

| 2018年8月 | 0.527% | 1.120% | 1.290% | 1.340% |

| 2018年7月 | 0.527% | 1.152% | 1.290% | 1.340% |

| 2018年6月 | 0.527% | 1.139% | 1.310% | 1.360% |

| 2018年5月 | 0.527% | 1.097% | 1.300% | 1.350% |

| 2018年4月 | 0.527% | 1.120% | 1.300% | 1.350% |

| 2018年3月 | 0.527% | 1.144% | 1.290% | 1.360% |

| 2018年2月 | 0.527% | 1.143% | 1.320% | 1.400% |

| 2018年1月 | 0.517% | 1.098% | 1.300% | 1.360% |

| 2017年12月 | 0.517% | 1.087% | 1.270% | 1.340% |

| 2017年11月 | 0.517% | 1.099% | 1.300% | 1.370% |

| 2017年10月 | 0.507% | 1.081% | 1.290% | 1.360% |

| 2017年9月 | 0.507% | 1.081% | – | – |

| 2017年8月 | 0.507% | 1.112% | – | – |

| 2017年7月 | 0.507% | 1.091% | – | – |

| 2017年6月 | 0.507% | 1.244% | – | – |

| 2017年5月 | 0.507% | 1.071% | – | – |

| 2017年4月 | 0.507% | 1.071% | – | – |

| 2017年3月 | 0.507% | 1.071% | – | – |

| 2017年2月 | 0.507% | 1.071% | – | – |

| 2017年1月 | 0.507% | 1.071% | – | – |

※金利選択型住宅ローンの金利は最優遇金利。審査によって適用される金利が異なる

※フラット35・フラット20は融資率90%以下の新規借り入れ、または借り換えの場合

まとめ

この記事では、楽天銀行の住宅ローン審査やメリット・デメリットについて詳しく解説しました。楽天銀行の住宅ローン審査には、一定の条件が設定されている為、申し込み条件と一般的な基準を理解し、事前にしっかりと準備を行うことが大切です。

特に年収や信用情報に自信がない方には、幅広い人が利用可能な「フラット35」がおすすめです。当サイトの利用者の中には、楽天銀行のフラット35の審査に落ちたものの、ARUHIのフラット35で審査に通ったという声もあり、審査結果が金融機関によって異なる場合があります。そのため、複数の金融機関に申し込みや相談を行うことを強くおすすめします。

楽天銀行の住宅ローン関連記事

フラット35関連記事

今月のおすすめ特集

- SBI新生銀行の住宅ローンの落とし穴やデメリットは?

- フラット35からフラット35への借り換えシミュレーション

- auじぶん銀行の住宅ローンの落とし穴やメリット・デメリットを徹底解説!

- 住宅ローン固定金利(35年)ランキング | 実質金利で詳しく比較!

- 住宅ローン変動金利ランキング!変動金利を選ぶならココ!

- 【最新】フラット35金利比較ランキング

- ARUHI 住宅ローン(フラット35)の落とし穴・デメリット・メリットとは?

- 住信SBIネット銀行の住宅ローンの落とし穴とは?

- りそな銀行 住宅ローンのメリット・デメリットとは?

- 住宅ローン借り換えランキング!おすすめの住宅ローンは?

- イオン銀行の住宅ローンの評判・メリット・デメリットとは?

- ソニー銀行 住宅ローンの落とし穴・メリット・デメリットとは?

- ヤフーの住宅ローンのメリット・デメリット

各社住宅ローンの金利速報

サイト更新情報

- 派遣社員の住宅ローンの審査基準とは?おすすめはフラット35

- SBI新生銀行の住宅ローン 審査は厳しい?甘い?

- 住信SBIネット銀行の住宅ローン(WEB申込コース)と住宅ローン(対面相談コース)の違いとは?

- ソニー銀行の住宅ローン審査基準は厳しい?甘い?

- auじぶん銀行の住宅ローンはなぜ安い?

- ソニー銀行の固定セレクト住宅ローンのメリット・デメリットは?

- auじぶん銀行の住宅ローンに5年ルールと125%ルールはある?

- auじぶん銀行の住宅ローンの仮審査と本審査にかかる審査期間は?

- auじぶん銀行の住宅ローンは産休・育休でも申し込み可能?

- auじぶん銀行の住宅ローンはミックスローンに対応している?ミックスローンの基本も解説

2026.02.14

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.13

2026.02.12

2026.02.12

住宅ローンの基礎

住宅ローンの審査特集

- auじぶん銀行の住宅ローン審査

- 住信SBIネット銀行の住宅ローン審査

- SBI新生銀行の住宅ローン審査

- PayPay銀行の住宅ローン審査

- イオン銀行の住宅ローン審査

- ソニー銀行の住宅ローン審査

- アルヒの住宅ローン(フラット35)の審査

- 審査に通りやすい銀行は?住宅ローン審査基準を比較

職業別の住宅ローン審査

- 自営業・個人事業主におすすめの住宅ローンと審査対策

- 派遣社員におすすめの住宅ローンと審査対策

- 契約社員におすすめの住宅ローンと審査対策

- 公務員におすすめ住宅ローンと審査対策

- 会社役員・経営者・社長におすすめの住宅ローンと審査対策

- アルバイト・パートの住宅ローン審査

年収別の住宅ローン審査

- 年収別の住宅ローンの審査と目安

- 年収100万円の住宅ローン審査基準

- 年収200万円の住宅ローン審査基準

- 年収300万円の住宅ローン審査基準

- 年収400万円の住宅ローン審査基準

- 年収500万円の住宅ローン審査基準

- 年収600万円の住宅ローン審査基準

- 年収700万円の住宅ローン審査基準

- 年収800万円の住宅ローン審査基準

- 年収900万円の住宅ローン審査基準

- 年収1000万円の住宅ローン審査基準

地域別おすすめ住宅ローン

取扱銀行一覧

- auじぶん銀行

- ソニー銀行

- PayPay銀行

- ヤフーの住宅ローン

- SBI新生銀行

- イオン銀行

- りそな銀行

- ARUHI(旧SBIモーゲージ)

- 住信SBIネット銀行

- 住信SBIネット銀行(フラット35)

- SBIマネープラザ

- 三菱UFJ銀行

- 三井住友銀行

- みずほ銀行

- ゆうちょ銀行

- 三井住友信託銀行

- 横浜銀行

- 千葉銀行

- 福岡銀行

- 静岡銀行

- 常陽銀行

- 七十七銀行

- 西日本シティ銀行

- 京都銀行

- 広島銀行

- 八十二銀行

- 群馬銀行

- 北陸銀行

- 中国銀行

- 十六銀行

- 足利銀行

- きらぼし銀行

- 全宅住宅ローン

- 日本住宅ローン

- 東京スター銀行

執筆・監修者

Copyright © Izit Inc. 2013 - 2025

Copyright © Izit Inc. 2013 - 202